Bazıları bir yatırımcı olarak risk hakkında düşünmenin en iyi yolunun borçtan ziyade volatilite olduğunu söyler, ancak Warren Buffett ünlü bir sözünde 'Volatilite riskle eş anlamlı olmaktan uzaktır' demiştir. Bir şirketin ne kadar riskli olduğunu düşündüğümüzde, her zaman borç kullanımına bakmak isteriz, çünkü aşırı borç yükü yıkıma yol açabilir. Materion Corporation 'ın (NYSE:MTRN ) işinde borç kullandığını görebiliyoruz. Ancak bu borç hissedarlar için bir endişe kaynağı mı?

Borç Neden Risk Getirir?

Borç ve diğer yükümlülükler, serbest nakit akışıyla ya da cazip bir fiyattan sermaye artırarak bu yükümlülükleri kolayca yerine getiremediğinde bir işletme için riskli hale gelir. Nihayetinde, şirket borcunu geri ödemek için yasal yükümlülüklerini yerine getiremezse, hissedarlar ellerinde hiçbir şey olmadan çekip gidebilirler. Bu çok yaygın olmasa da, borçlu şirketlerin hissedarlarını kalıcı olarak sulandırdığını sık sık görüyoruz çünkü borç verenler onları sıkıntılı bir fiyattan sermaye artırmaya zorluyor. Elbette borcun iyi tarafı, özellikle de bir şirketteki seyreltmenin yerine yüksek getiri oranlarıyla yeniden yatırım yapma olanağı sağladığında, genellikle ucuz sermayeyi temsil etmesidir. Borç seviyelerini incelerken, öncelikle hem nakit hem de borç seviyelerini birlikte değerlendiriyoruz.

Materion için en son analizimize göz atın

Materion Ne Kadar Borç Taşıyor?

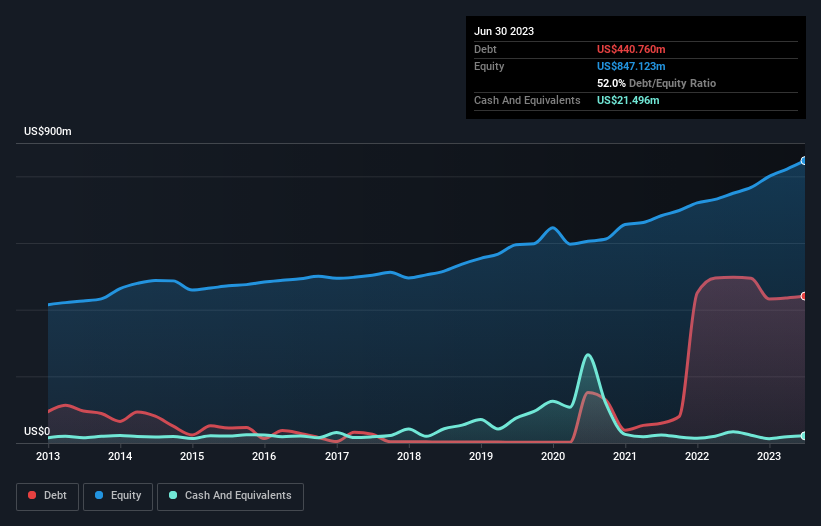

Geçmiş rakamlar için aşağıdaki grafiğe tıklayabilirsiniz, ancak Materion'un bir yıl önceki 497,3 milyon ABD dolarından Haziran 2023'te 440,8 milyon ABD doları borcu olduğunu gösteriyor. Ancak, 21,5 milyon ABD$ nakit rezervi olduğu için net borcu daha az, yaklaşık 419,3 milyon ABD$.

Materion'un Bilançosu Ne Kadar Sağlıklı?

Raporlanan son bilançoya göre, Materion'un 12 ay içinde vadesi gelen 233,3 milyon ABD$ ve 12 aydan uzun vadede vadesi gelen 657,3 milyon ABD$ yükümlülüğü bulunmaktadır. Bu yükümlülükleri dengeleyen 21,5 milyon ABD$ nakit ve 12 ay içinde ödenmesi gereken 188,2 milyon ABD$ değerinde alacakları vardı. Dolayısıyla yükümlülüklerinin toplamı, nakit ve kısa vadeli alacaklarının toplamından 680,9 milyon ABD$ daha fazladır.

Bu çok fazla gibi görünse de, Materion'un piyasa değeri 1,95 milyar ABD doları olduğu için o kadar da kötü değil ve bu nedenle gerekirse sermaye artırarak bilançosunu güçlendirebilir. Ancak yine de borç ödeme kabiliyetine yakından bakmakta fayda var.

Kazançlara göre borç seviyeleri hakkında bizi bilgilendirmek için iki ana oran kullanırız. Bunlardan ilki net borcun faiz, vergi, amortisman ve itfa öncesi kâra (FAVÖK) bölünmesi, ikincisi ise faiz ve vergi öncesi kârın (FVÖK) faiz giderlerinin kaç katını karşıladığıdır (ya da kısaca faiz karşılama oranı). Bu yaklaşımın avantajı, hem mutlak borç miktarını (net borcun FAVÖK'e oranı ile) hem de bu borçla ilişkili gerçek faiz giderlerini (faiz karşılama oranı ile) dikkate almamızdır.

Materion'un net borcu FAVÖK'ünün 2,0 katı gibi oldukça makul bir seviyede bulunurken, FAVÖK'ü geçen yıl faiz giderlerini sadece 5,2 kat karşıladı. Bu bizi çok fazla endişelendirmese de, faiz ödemelerinin bir miktar yük olduğunu gösteriyor. Materion'un FVÖK'ünün yağmurdan sonra bambu gibi yükseldiğini ve son on iki ayda %43 arttığını belirtmek gerekir. Bu da borç yönetimini kolaylaştıracaktır. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak sonuçta Materion'un zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki kârlılığı karar verecek. Eğer geleceğe odaklanmak istiyorsanız, analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Son olarak, vergi memuru muhasebe karlarına bayılsa da, kredi verenler yalnızca nakit parayı kabul eder. Dolayısıyla, FVÖK'ün karşılık gelen serbest nakit akışına yol açıp açmadığına açıkça bakmamız gerekir. Son üç yılda Materion'un serbest nakit akışı, beklediğimizden daha az olarak, FVÖK'ünün %20'sine denk geldi. Borç ödemeleri söz konusu olduğunda bu hiç de iyi değil.

Bizim Görüşümüz

Bilanço söz konusu olduğunda, Materion için göze çarpan olumlu şey, FVÖK'ünü güvenle büyütebileceği gerçeğiydi. Ancak yukarıda belirttiğimiz diğer faktörler o kadar da cesaret verici değildi. Örneğin, FVÖK'ü serbest nakit akışına dönüştürmek için biraz mücadele etmesi gerekiyor gibi görünüyor. Yukarıda bahsettiğimiz tüm unsurları göz önünde bulundurduğumuzda, Materion'un borcunu oldukça iyi yönettiği görülüyor. Ancak bir uyarı: borç seviyelerinin sürekli izlemeyi haklı çıkaracak kadar yüksek olduğunu düşünüyoruz. Borç seviyelerini analiz ederken, bilanço başlamak için bariz bir yerdir. Ancak sonuçta, her şirket bilanço dışında var olan riskler içerebilir. Örneğin - Materion'un farkında olmanız gerektiğini düşündüğümüz 1 uyarı işareti var.

Borç yükü olmadan kârını artırabilen işletmelere yatırım yapmakla ilgileniyorsanız, bilançosunda net nakit bulunan ve büyüyen işletmelerden oluşan bu ücretsiz listeye göz atın.

Valuation is complex, but we're here to simplify it.

Discover if Materion might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free Analysis

Bu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var?

Bizimle doğrudan

iletişime

geçin.

Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta

gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir.

Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde

değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.