David Iben, 'Volatilite önemsediğimiz bir risk değildir. Önemsediğimiz şey sermayenin kalıcı olarak kaybedilmesinden kaçınmaktır. Bir şirketin ne kadar riskli olduğunu incelerken bilançosunu göz önünde bulundurmak doğaldır, çünkü bir işletme çöktüğünde genellikle borç söz konusu olur. Greif, Inc. şirketinin(NYSE:GEF) bilançosunda borç bulunduğunu not ediyoruz. Ancak asıl soru, bu borcun şirketi riskli hale getirip getirmediğidir.

Borç Ne Zaman Tehlikelidir?

Genel olarak konuşmak gerekirse, borç ancak bir şirket sermaye artırarak ya da kendi nakit akışıyla borcunu kolayca ödeyemediğinde gerçek bir sorun haline gelir. Kapitalizmin bir parçası da başarısız işletmelerin bankacıları tarafından acımasızca tasfiye edildiği 'yaratıcı yıkım' sürecidir. Bununla birlikte, daha yaygın (ancak yine de acı verici) bir senaryo, düşük bir fiyattan yeni öz sermaye toplamak zorunda kalması ve böylece hissedarları kalıcı olarak sulandırmasıdır. Elbette borcun iyi tarafı, özellikle de bir şirketteki seyreltmenin yerine yüksek getiri oranlarıyla yeniden yatırım yapma olanağı sağladığında, genellikle ucuz sermayeyi temsil etmesidir. Borç seviyelerini incelerken, öncelikle hem nakit hem de borç seviyelerini birlikte değerlendiriyoruz.

Greif için son analizimizi görüntüleyin

Greif'in Net Borcu Nedir?

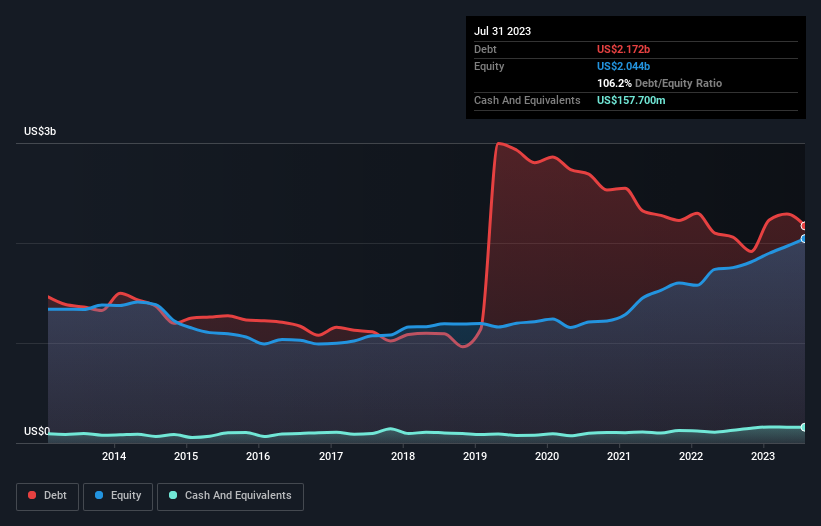

Daha fazla ayrıntı için üzerine tıklayabileceğiniz aşağıdaki görsel, Greif'in Temmuz 2023'te bir yıl içinde 2,06 milyar ABD dolarından 2,17 milyar ABD dolarına yükselmiş borcu olduğunu göstermektedir. Bununla birlikte, 157,7 milyon ABD$ nakit rezervine sahip olduğu için net borcu yaklaşık 2,01 milyar ABD$ ile daha azdır.

Greif'in Yükümlülüklerine Bir Bakış

Raporlanan son bilançoya göre Greif'in 12 ay içinde ödenmesi gereken 951,2 milyon ABD$ ve 12 aydan uzun vadede ödenmesi gereken 2,88 milyar ABD$ yükümlülüğü bulunmaktadır. Buna karşılık 157,7 milyon ABD$ nakit ve 682,7 milyon ABD$ vadesi 12 ay içinde dolacak alacakları vardı. Yani yükümlülükleri, nakit ve kısa vadeli alacaklarının toplamından 2,99 milyar ABD$ daha fazladır.

Bu, 3,20 milyar ABD$'lık piyasa değerine kıyasla dağ gibi bir kaldıraç anlamına gelmektedir. Bu durum, şirketin bilançosunu aceleyle desteklemesi gerektiğinde hissedarların büyük ölçüde sulandırılacağını göstermektedir.

Bir şirketin borcunu kazancına göre ölçmek için, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderine (faiz karşılama oranı) bölünmesiyle hesaplanır. Bu şekilde, hem borcun mutlak miktarını hem de borç için ödenen faiz oranlarını dikkate alıyoruz.

Greif'in FAVÖK'ün 2,4 katı olan net borcu, borcun zarif bir şekilde kullanıldığını göstermektedir. Faiz giderlerinin 7,2 katı olan FVÖK de bu izlenimi kesinlikle ortadan kaldırmıyor. Ne yazık ki Greif'in FVÖK'ü son on iki ayda %8,5 oranında düşmüştür. Eğer kazançlar bu şekilde düşmeye devam ederse borcu yönetmek tek tekerlekli bisikletle sıcak çorba dağıtmak kadar zor olacaktır. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak Greif'in ileriye dönük olarak sağlıklı bir bilanço tutma becerisini belirleyecek olan her şeyden çok gelecekteki kazançlarıdır. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analistlerin kâr tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Son olarak, bir şirket borcunu sadece nakit parayla ödeyebilir, muhasebe karıyla değil. Bu nedenle, FVÖK'ün ne kadarının serbest nakit akışıyla desteklendiğini kontrol etmeye değer. Greif, son üç yılda FVÖK'ünün %67'si kadar serbest nakit akışı kaydetmiştir; serbest nakit akışı faiz ve vergiyi hariç tuttuğu için bu oran normaldir. Bu soğuk nakit, istediği zaman borcunu azaltabileceği anlamına geliyor.

Bizim Görüşümüz

Greif'in ne toplam yükümlülüklerini yerine getirme kabiliyeti ne de FVÖK büyüme oranı bize daha fazla borç alabileceği konusunda güven vermedi. Ancak FVÖK'ün serbest nakit akışına dönüşümü çok farklı bir hikaye anlatmakta ve bir miktar esneklik göstermektedir. Tartışılan tüm faktörleri göz önünde bulundurduğumuzda, Greif'in borç kullanımıyla bazı riskler aldığı görülüyor. Bu borç getirileri artırabilse de, şirketin şu anda yeterli kaldıraca sahip olduğunu düşünüyoruz. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak, tüm yatırım riskleri bilançoda yer almaz - bundan çok uzaktır. Örneğin, Greif için farkında olmanız gereken 2 uyarı işareti belirledik (1 tanesi bizi biraz rahatsız ediyor) .

Elbette, borç yükü olmadan hisse senedi satın almayı tercih eden bir yatırımcıysanız, bugün net nakit büyüme hisse senetlerinden oluşan özel listemizi keşfetmekten çekinmeyin.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle Greif 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.