David Iben, 'Volatilite önemsediğimiz bir risk değildir. Önemsediğimiz şey sermayenin kalıcı olarak kaybedilmesinden kaçınmaktır. Dolayısıyla, herhangi bir hisse senedinin ne kadar riskli olduğunu düşündüğünüzde borcu göz önünde bulundurmanız gerektiği açık olabilir, çünkü çok fazla borç bir şirketi batırabilir. Eagle Materials Inc.(NYSE:EXP) şirketinin bilançosunda borç olduğunu görüyoruz. Ancak bu borç hissedarlar için bir endişe kaynağı mıdır?

Borç Ne Zaman Tehlikelidir?

Borç, işletmelerin büyümesine yardımcı olan bir araçtır, ancak bir işletme borç verenlerine ödeme yapamıyorsa, o zaman onların insafına kalır. İşler gerçekten kötüye giderse, borç verenler işletmenin kontrolünü ele geçirebilir. Bununla birlikte, daha sık (ancak yine de maliyetli) bir olay, bir şirketin sadece bilançosunu desteklemek için hissedarları kalıcı olarak sulandırarak pazarlık taban fiyatlarından hisse ihraç etmesi gerektiğidir. Ancak seyreltmenin yerini alan borç, yüksek getiri oranlarıyla büyümeye yatırım yapmak için sermayeye ihtiyaç duyan işletmeler için son derece iyi bir araç olabilir. Bir şirketin borç seviyelerini değerlendirirken atılacak ilk adım nakit ve borcu birlikte ele almaktır.

Eagle Materials için son analizimizi görüntüleyin

Eagle Materials'ın Borcu Ne Kadar?

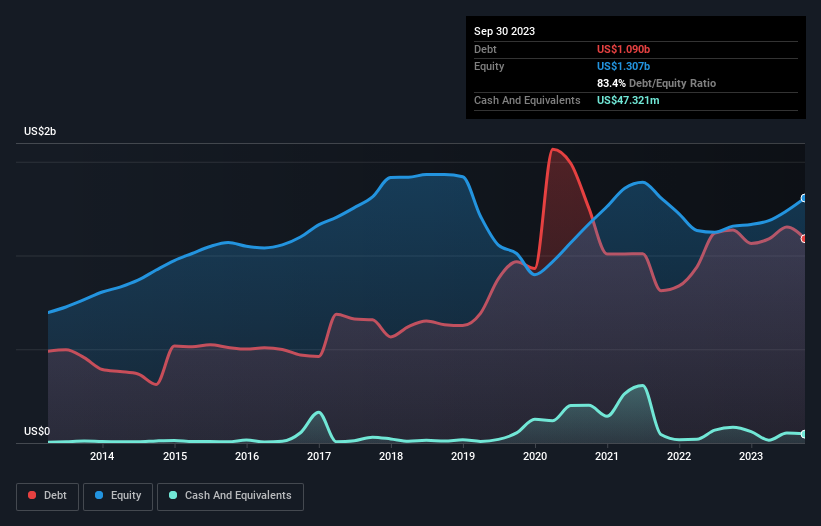

Aşağıda görebileceğiniz gibi, Eagle Materials'ın Eylül 2023'te 1,09 milyar ABD Doları borcu vardı ve bu rakam bir önceki yıl 1,14 milyar ABD Dolarına düşmüştü. Ancak, 47,3 milyon ABD$ nakit rezervine sahip olduğu için net borcu yaklaşık 1,04 milyar ABD$ ile daha azdır.

Eagle Materials'ın Bilançosu Ne Kadar Güçlü?

Raporlanan son bilançoya göre Eagle Materials'ın 12 ay içinde vadesi gelen 224,5 milyon ABD$ ve 12 aydan sonra vadesi gelen 1,39 milyar ABD$ tutarında yükümlülüğü bulunmaktadır. Bu yükümlülükleri dengeleyen 47,3 milyon ABD$ nakit ve 12 ay içinde ödenmesi gereken 253,0 milyon ABD$ değerinde alacakları bulunmaktadır. Yani yükümlülükleri, nakit ve (yakın vadeli) alacaklarının toplamından 1,31 milyar ABD$ daha fazladır.

Eagle Materials'ın piyasa değerinin 7,10 milyar ABD doları olduğu düşünüldüğünde, bu yükümlülüklerin büyük bir tehdit oluşturduğuna inanmak zor. Ancak, zaman içinde değişebileceğinden, bilanço gücünü göz önünde bulundurmaya değer olduğunu düşünüyoruz.

Bir şirketin borcunu kazancına göre ölçmek için, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderine (faiz karşılama oranı) bölünmesiyle hesaplanır. Bu şekilde, hem borcun mutlak miktarını hem de borç için ödenen faiz oranlarını dikkate alıyoruz.

Eagle Materials'ın net borcu FAVÖK'ünün yalnızca 1,4 katıdır. Ve FAVÖK'ü, 15,6 katı büyüklüğündeki faiz giderlerini kolayca karşılıyor. Dolayısıyla Eagle Materials'ın borç kullanımında son derece ihtiyatlı davranması bizi oldukça rahatlatıyor. Ayrıca Eagle Materials'ın geçen yıl FVÖK'ünü %17 oranında artırarak borç yükünü daha kolay idare edilebilir hale getirdiğini de memnuniyetle not ediyoruz. Bilanço, borcu analiz ederken açıkça odaklanılması gereken bir alandır. Ancak Eagle Materials'ın ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan, her şeyden çok gelecekteki kazançlarıdır. Geleceğe odaklanıyorsanız, analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Son olarak, bir işletmenin borcunu ödemek için serbest nakit akışına ihtiyacı vardır; muhasebe kârları bunu karşılamaz. Bu yüzden her zaman FVÖK'ün ne kadarının serbest nakit akışına dönüştüğünü kontrol ederiz. Eagle Materials, son üç yılda FVÖK'ünün %88'i kadar serbest nakit akışı kaydetmiştir ki bu, genellikle beklediğimizden daha yüksek bir orandır. Bu durum, arzu edildiği takdirde borç ödemek için iyi bir pozisyon oluşturuyor.

Bizim Görüşümüz

Ne mutlu ki, Eagle Materials'ın etkileyici faiz karşılama oranı, borç konusunda üstünlük sağladığını gösteriyor. Ve iyi haber bununla da bitmiyor, çünkü FVÖK'ün serbest nakit akışına dönüşümü de bu izlenimi destekliyor! Büyük resme baktığımızda, Eagle Materials'ın borç kullanımının oldukça makul olduğunu düşünüyoruz ve bu konuda endişe duymuyoruz. Borç risk getirse de, akıllıca kullanıldığında daha yüksek bir öz sermaye getirisi de sağlayabilir. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak sonuçta her şirket bilanço dışında da riskler içerebilir. Bu amaçla, Eagle Materials'ta tespit ettiğimiz 1 uyarı işaretinin farkında olmalısınız.

Tüm bunlardan sonra, sağlam bir bilançoya sahip hızlı büyüyen bir şirketle daha çok ilgileniyorsanız, gecikmeden net nakit büyüme hisse senetleri listemize göz atın.

Valuation is complex, but we're here to simplify it.

Discover if Eagle Materials might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.