David Iben, 'Volatilite önemsediğimiz bir risk değildir. Önemsediğimiz şey kalıcı sermaye kaybından kaçınmaktır. Görünüşe göre akıllı para, bir şirketin ne kadar riskli olduğunu değerlendirirken genellikle iflaslarda yer alan borcun çok önemli bir faktör olduğunu biliyor. Daha da önemlisi, Carpenter Technology Corporation(NYSE:CRS) borç taşımaktadır. Ancak bu borç hissedarlar için bir endişe kaynağı mıdır?

Borç Ne Zaman Tehlikelidir?

Borç ve diğer yükümlülükler, serbest nakit akışıyla ya da cazip bir fiyattan sermaye artırarak bu yükümlülükleri kolayca yerine getiremediğinde bir işletme için riskli hale gelir. İşler gerçekten kötüye giderse, kredi verenler işletmenin kontrolünü ele geçirebilir. Bu çok yaygın olmasa da, borçlu şirketlerin hissedarlarını kalıcı olarak sulandırdığını sık sık görüyoruz çünkü borç verenler onları sıkıntılı bir fiyattan sermaye artırmaya zorluyor. Elbette borç, işletmelerde, özellikle de sermaye yoğun işletmelerde önemli bir araç olabilir. Bir işletmenin ne kadar borç kullandığını değerlendirirken yapılması gereken ilk şey, nakit ve borcuna birlikte bakmaktır.

Carpenter Technology için en son analizimize bakın

Carpenter Technology Ne Kadar Borç Taşıyor?

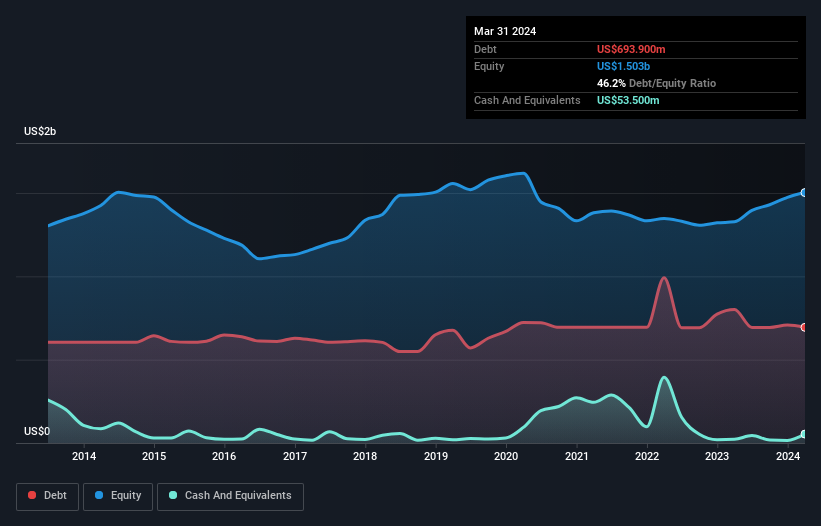

Geçmiş rakamlar için aşağıdaki grafiğe tıklayabilirsiniz, ancak Carpenter Technology'nin Mart 2024'te bir yıl önceki 801,3 milyon ABD dolarından 693,9 milyon ABD doları borcu olduğunu gösteriyor. Diğer taraftan, 53,5 milyon ABD$ nakit paraya sahiptir ve bu da yaklaşık 640,4 milyon ABD$ net borca yol açmaktadır.

Carpenter Technology'nin Yükümlülüklerine Bir Bakış

En son bilançodan Carpenter Technology'nin vadesi bir yıl içinde dolacak olan 453,4 milyon ABD$ tutarında yükümlülüğü ve bunun ötesinde vadesi gelen 1,22 milyar ABD$ tutarında yükümlülüğü olduğunu görebiliyoruz. Buna karşılık 53,5 milyon ABD$ nakit ve vadesi 12 ay içinde dolacak 521,2 milyon ABD$ alacağı bulunmaktadır. Yani yükümlülükleri, nakit ve kısa vadeli alacaklarının toplamından 1,10 milyar ABD$ daha fazladır.

Halka açık Carpenter Technology hisseleri toplam 5,50 milyar ABD Doları değerinde olduğundan, bu düzeyde bir yükümlülüğün büyük bir tehdit oluşturması pek olası görünmemektedir. Bununla birlikte, zaman içinde değişebileceğinden, bilanço gücünü göz önünde bulundurmaya değer olduğunu düşünüyoruz.

Kazançlara göre borç seviyeleri hakkında bizi bilgilendirmek için iki ana oran kullanırız. Bunlardan ilki net borcun faiz, vergi, amortisman ve itfa öncesi kâra (FAVÖK) bölünmesi, ikincisi ise faiz ve vergi öncesi kârın (FVÖK) faiz giderlerinin kaç katını karşıladığıdır (ya da kısaca faiz karşılama oranı). Bu yaklaşımın avantajı, hem mutlak borç miktarını (net borcun FAVÖK'e oranı ile) hem de bu borçla ilişkili gerçek faiz giderlerini (faiz karşılama oranı ile) dikkate almamızdır.

Carpenter Technology'nin net borcu FAVÖK'ün 1,6 katı, ki bu çok fazla değil, ancak FAVÖK'ün faiz giderinin yalnızca 5,4 katı olması nedeniyle faiz karşılama oranı biraz düşük görünüyor. Bu bizi çok fazla endişelendirmese de, faiz ödemelerinin bir miktar yük olduğunu gösteriyor. Carpenter Technology'nin FVÖK'ünün Elon Musk'tan daha yüksek olması ve geçen yıla kıyasla %216'lık bir artış göstermesi dikkat çekicidir. Borç seviyelerini analiz ederken, bilanço başlamak için bariz bir yerdir. Ancak Carpenter Technology'nin ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan, her şeyden çok gelecekteki kazançlarıdır. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analistlerin kâr tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Son olarak, bir işletmenin borcunu ödeyebilmesi için serbest nakit akışına ihtiyacı vardır; muhasebe kârları bunu karşılamaz. Bu nedenle, FVÖK'ün karşılık gelen serbest nakit akışına yol açıp açmadığına açıkça bakmamız gerekir. Son iki yılda Carpenter Technology, FVÖK'ünün %12'si kadar serbest nakit akışı yaratmıştır ki bu da pek iç açıcı bir performans değildir. Bu cılız nakit dönüşüm seviyesi, şirketin borçlarını yönetme ve ödeme kabiliyetini zayıflatıyor.

Bizim Görüşümüz

Bilanço söz konusu olduğunda, Carpenter Technology için öne çıkan olumlu nokta, FVÖK'ünü güvenle büyütebilecek gibi görünmesiydi. Ancak, diğer gözlemlerimiz o kadar da iç açıcı değildi. Örneğin, FVÖK'ün serbest nakit akışına dönüşümü bizi borç konusunda biraz tedirgin ediyor. Bu çeşitli veri noktaları göz önüne alındığında, Carpenter Technology'nin borç seviyelerini yönetmek için iyi bir konumda olduğunu düşünüyoruz. Bununla birlikte, yükün yeterince ağır olduğunu ve hissedarların bunu yakından takip etmelerini tavsiye ediyoruz. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak, tüm yatırım riski bilançoda yer almaz - bundan çok uzaktır. Carpenter Technology 'nin yatırım analizimizde 4 uyarı işareti gösterdiğini bilmelisiniz...

Günün sonunda, net borcu olmayan şirketlere odaklanmak genellikle daha iyidir. Bu tür şirketlerden oluşan özel listemize (hepsi kâr artışı geçmişine sahip) erişebilirsiniz. Ücretsizdir.

Valuation is complex, but we're here to simplify it.

Discover if Carpenter Technology might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.