Bazıları bir yatırımcı olarak risk hakkında düşünmenin en iyi yolunun borçtan ziyade volatilite olduğunu söyler, ancak Warren Buffett ünlü bir sözünde 'Volatilite riskle eş anlamlı olmaktan uzaktır' demiştir. Bir şirketin ne kadar riskli olduğunu düşündüğümüzde, her zaman borç kullanımına bakmak isteriz, çünkü aşırı borç yükü yıkıma yol açabilir. AptarGroup, Inc. şirketinin(NYSE:ATR) bilançosunda borç olduğunu görüyoruz. Ancak bu borç hissedarlar için bir endişe kaynağı mıdır?

Borç Ne Zaman Tehlikelidir?

Borç ve diğer yükümlülükler, serbest nakit akışıyla ya da cazip bir fiyattan sermaye artırarak bu yükümlülükleri kolayca yerine getiremediğinde bir işletme için riskli hale gelir. En kötü senaryoda, bir şirket alacaklılarına ödeme yapamazsa iflas edebilir. Bu çok yaygın olmasa da, borçlu şirketlerin hissedarlarını kalıcı olarak seyrelttiğini sık sık görüyoruz çünkü borç verenler onları sıkıntılı bir fiyattan sermaye artırmaya zorluyor. Bununla birlikte, en yaygın durum, bir şirketin borcunu makul ölçüde iyi ve kendi yararına olacak şekilde yönetmesidir. Bir şirketin borç seviyelerini değerlendirirken atılacak ilk adım nakit ve borcu birlikte ele almaktır.

AptarGroup için en son analizimize göz atın

AptarGroup'un Net Borcu Nedir?

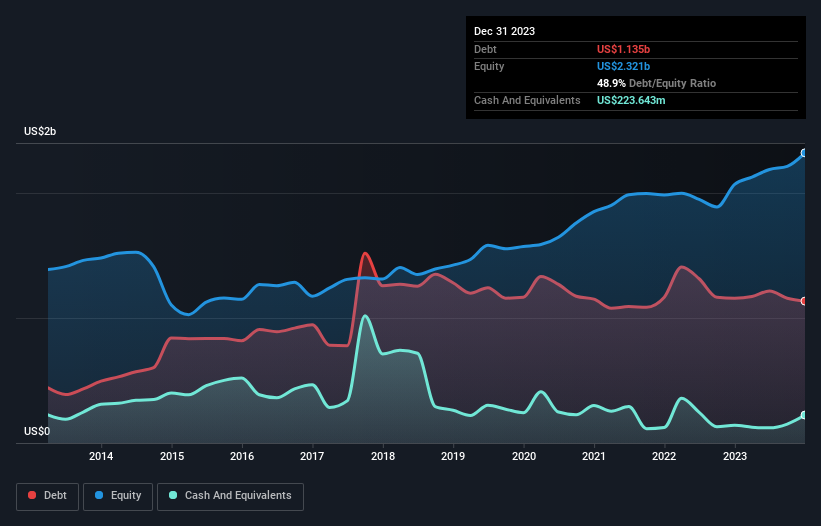

Daha fazla ayrıntı için üzerine tıklayabileceğiniz aşağıdaki grafik, AptarGroup'un Aralık 2023'te 1,14 milyar ABD Doları borcu olduğunu göstermektedir; bir önceki yılla yaklaşık aynı. Bununla birlikte, 223,6 milyon ABD$ nakit rezervine sahip olduğu için net borcu yaklaşık 911,5 milyon ABD$ ile daha azdır.

AptarGroup'un Bilançosu Ne Kadar Sağlıklı?

En son bilanço verileri, AptarGroup'un bir yıl içinde vadesi dolacak 1,25 milyar ABD$ tutarında yükümlülüğü ve bundan sonra vadesi dolacak 879,3 milyon ABD$ tutarında yükümlülüğü olduğunu göstermektedir. Buna karşılık 223,6 milyon ABD$ nakit ve vadesi 12 ay içinde dolacak 695,9 milyon ABD$ alacağı bulunmaktadır. Yani yükümlülükleri, nakit ve (yakın vadeli) alacaklarının toplamından 1,21 milyar ABD Doları daha fazladır.

AptarGroup'un piyasa değerinin 9,55 milyar ABD doları olduğu düşünüldüğünde, bu yükümlülüklerin büyük bir tehdit oluşturduğuna inanmak zor. Bununla birlikte, daha kötüye gitmemesi için bilançosunu izlemeye devam etmemiz gerektiği açıktır.

Kazançlara göre borç seviyeleri hakkında bizi bilgilendirmek için iki ana oran kullanırız. Bunlardan ilki net borcun faiz, vergi, amortisman ve itfa öncesi kâra (FAVÖK) bölünmesi, ikincisi ise faiz ve vergi öncesi kârın (FVÖK) faiz giderlerinin kaç katını karşıladığıdır (ya da kısaca faiz karşılama oranı). Bu nedenle, borcu hem amortisman ve itfa giderleri olan hem de olmayan kazançlara göre değerlendiriyoruz.

AptarGroup'un net borcunun FAVÖK'e oranı sadece 1,3 gibi düşük bir seviyededir. Ve FAVÖK'ü faiz giderlerini 12,5 kat fazlasıyla karşılıyor. Yani süper muhafazakâr borç kullanımı konusunda oldukça rahatız. Ayrıca, AptarGroup'un geçen yıl FVÖK'ünü %20 oranında artırarak borç yönetimi kabiliyetini daha da artırması da iyi bir gelişme. Borç seviyelerini analiz ederken, bilanço başlanması gereken bariz bir yerdir. Ancak sonuçta AptarGroup'un zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki kârlılığı karar verecektir. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analistlerin kâr tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Son olarak, bir işletme borcunu ödemek için serbest nakit akışına ihtiyaç duyar; muhasebe kârları bunu karşılamaz. Bu nedenle, FVÖK'ün ne kadarının serbest nakit akışıyla desteklendiğini kontrol etmeye değer. Son üç yılda AptarGroup'un serbest nakit akışı, FVÖK'ünün %40'ına tekabül ediyor ki bu oran beklediğimizden daha düşük. Konu borç ödemeye geldiğinde bu pek de iyi bir oran değil.

Bizim Görüşümüz

AptarGroup'un faiz oranı, Cristiano Ronaldo'nun 14 yaş altı bir kaleciye gol atması kadar kolay bir şekilde borcunun üstesinden gelebileceğini gösteriyor. Ve iyi haber bununla da bitmiyor, çünkü FVÖK büyüme oranı da bu izlenimi destekliyor! Tüm bu veriler dikkate alındığında, AptarGroup'un borç konusunda oldukça mantıklı bir yaklaşım sergilediği görülüyor. Bu da hissedar getirilerini artırma umuduyla biraz daha fazla risk üstlendikleri anlamına geliyor. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak, tüm yatırım riskleri bilanço içinde yer almaz - bundan çok uzaktır. Örneğin, AptarGroup için buraya yatırım yapmadan önce bilmeniz gereken 1 uyarı işareti keşfettik.

Tüm bunlardan sonra, sağlam bir bilançoya sahip hızlı büyüyen bir şirketle daha çok ilgileniyorsanız, gecikmeden net nakit büyüme hisse senetleri listemize göz atın.

Valuation is complex, but we're here to simplify it.

Discover if AptarGroup might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.