Howard Marks, hisse fiyatlarındaki dalgalanmalardan endişe duymak yerine, "Benim ve tanıdığım her pratik yatırımcının endişe duyduğu risk, kalıcı kayıp olasılığıdır" derken bunu çok güzel ifade etmiştir. Dolayısıyla, herhangi bir hisse senedinin ne kadar riskli olduğunu düşünürken borcu göz önünde bulundurmanız gerektiği açık olabilir, çünkü çok fazla borç bir şirketi batırabilir. Daha da önemlisi, AdvanSix Inc.(NYSE:ASIX) borç taşımaktadır. Ancak hissedarlar borç kullanımı konusunda endişelenmeli mi?

Borç Neden Risk Getirir?

Borç, işletmelerin büyümesine yardımcı olan bir araçtır, ancak bir işletme borç verenlerine ödeme yapamazsa, onların insafına kalır. En kötü senaryoda, bir şirket alacaklılarına ödeme yapamazsa iflas edebilir. Bu çok yaygın olmasa da, borçlu şirketlerin hissedarlarını kalıcı olarak sulandırdığını sık sık görüyoruz çünkü borç verenler onları sıkıntılı bir fiyattan sermaye artırmaya zorluyor. Elbette borcun iyi tarafı, özellikle de bir şirketteki seyreltmenin yerine yüksek getiri oranlarıyla yeniden yatırım yapma olanağı sağladığında, genellikle ucuz sermayeyi temsil etmesidir. Borç seviyelerini incelerken, öncelikle hem nakit hem de borç seviyelerini birlikte ele alırız.

AdvanSix için en son analizimize göz atın

AdvanSix'in Net Borcu Nedir?

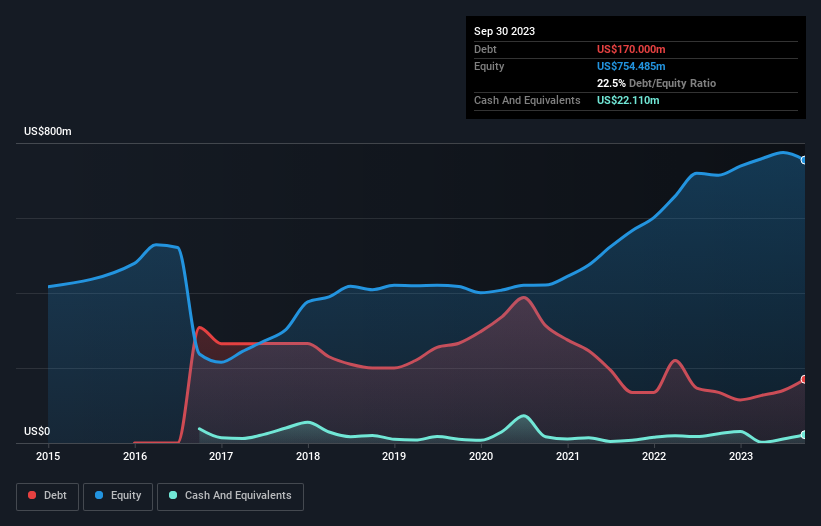

Daha ayrıntılı bilgi için üzerine tıklayabileceğiniz aşağıdaki görsel, Eylül 2023'te AdvanSix'in bir yıl içinde 135,0 milyon ABD dolarından 170,0 milyon ABD dolarına yükselmiş borcu olduğunu göstermektedir. Bununla birlikte, 22,1 milyon ABD$ nakit rezervine sahip olduğu için net borcu yaklaşık 147,9 milyon ABD$ ile daha azdır.

AdvanSix'in Bilançosu Ne Kadar Sağlıklı?

En son bilançodan AdvanSix'in bir yıl içinde vadesi gelen 308,0 milyon ABD$ tutarında yükümlülüğü ve bunun ötesinde vadesi gelen 414,0 milyon ABD$ tutarında yükümlülüğü olduğunu görebiliyoruz. Buna karşılık 22,1 milyon ABD$ nakit ve vadesi 12 ay içinde dolacak 146,2 milyon ABD$ alacağı bulunmaktadır. Yani yükümlülüklerinin toplamı, nakit ve kısa vadeli alacaklarının toplamından 553,7 milyon ABD$ daha fazladır.

Bu açık, şirketin 728,6 milyon ABD$'lık piyasa değerine kıyasla oldukça yüksektir; dolayısıyla hissedarların AdvanSix'in borç kullanımına dikkat etmeleri gerektiğini göstermektedir. Bu durum, şirketin bilançosunu aceleyle güçlendirmeye ihtiyaç duyması halinde hissedarların büyük ölçüde sulandırılacağını gösteriyor.

Bir şirketin borcunu kazancına göre ölçmek için, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) bölünmesini ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderine (faiz karşılama oranı) bölünmesini hesaplıyoruz. Bu yaklaşımın avantajı, hem mutlak borç miktarını (net borcun FAVÖK'e oranı ile) hem de bu borçla ilişkili fiili faiz giderlerini (faiz karşılama oranı ile) dikkate almamızdır.

AdvanSix'in net borcunun FAVÖK'e oranı yalnızca 0,76 gibi düşük bir seviyededir. Ve FAVÖK'ü, büyüklüğünün 20,2 katı olan faiz giderini kolayca karşılamaktadır. Dolayısıyla, borcu nedeniyle bir filin bir fare tarafından tehdit edilmesinden daha fazla tehdit edilmediğini iddia edebilirsiniz. Aslında AdvanSix'in kurtarıcı lütfu düşük borç seviyeleridir, çünkü FVÖK'ü son on iki ayda %43 düşmüştür. Konu borç ödemeye geldiğinde, düşen kazançlar sağlığınız için şekerli gazlı içeceklerden daha faydalı değildir. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak AdvanSix'in ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan, her şeyden çok gelecekteki kazançlarıdır. Eğer geleceğe odaklanmak istiyorsanız, analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Son olarak, vergi memuru muhasebe karlarına bayılsa da, kredi verenler yalnızca nakit parayı kabul eder. Bu nedenle, FVÖK'ün ne kadarının serbest nakit akışıyla desteklendiğini kontrol etmeye değer. Son üç yılda AdvanSix, FVÖK'ünün %70'i kadar serbest nakit akışı kaydetmiştir; serbest nakit akışı faiz ve vergiyi hariç tuttuğu için bu oran normaldir. Bu soğuk nakit, istediği zaman borcunu azaltabileceği anlamına geliyor.

Bizim Görüşümüz

AdvanSix'in FVÖK büyüme oranı ve toplam yükümlülüklerinin seviyesi, bizim gözümüzde kesinlikle ağırlığını hissettiriyor. Ancak iyi haber şu ki, faiz giderlerini FVÖK ile kolaylıkla karşılayabilecek gibi görünüyor. Yukarıda bahsedilen tüm açılardan bakıldığında, AdvanSix'in borçları nedeniyle biraz riskli bir yatırım olduğu görülüyor. Bu mutlaka kötü bir şey değildir, çünkü kaldıraç özkaynak getirisini artırabilir, ancak farkında olunması gereken bir şeydir. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak, tüm yatırım riski bilançoda yer almaz - bundan çok uzaktır. AdvanSix 'in yatırım analizimizde 2 uyarı işareti gösterdiğini ve bunlardan 1'inin göz ardı edilemeyeceğini unutmayın...

Günün sonunda, net borcu olmayan şirketlere odaklanmak genellikle daha iyidir. Bu tür şirketlerden oluşan özel listemize (hepsi kâr artışı geçmişine sahip) erişebilirsiniz. Ücretsizdir.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle AdvanSix 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.