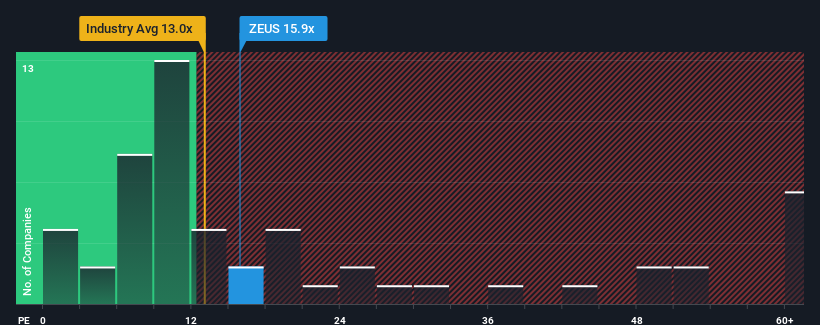

Olympic Steel, Inc. şirketinin (NASDAQ:ZEUS) şu anda 15,9x olan fiyat/kazanç (veya "F/K") oranının, medyan F/K oranının 17x civarında olduğu Amerika Birleşik Devletleri'ndeki piyasaya kıyasla oldukça "orta yollu" göründüğünü söylemek zor değil. Bu durum dikkat çekmese de, eğer F/K oranı makul değilse yatırımcılar potansiyel bir fırsatı kaçırıyor ya da yaklaşan hayal kırıklığını görmezden geliyor olabilir.

Kazançları diğer birçok şirketten daha hızlı düştüğü için son zamanlarda Olympic Steel için avantajlı olmadı. Bir olasılık, yatırımcıların şirketin kazanç trendinin eninde sonunda piyasadaki diğer şirketlere paralel olarak düşeceğini düşünmesi nedeniyle F/K'nın ılımlı olmasıdır. Eğer şirkete hala inanıyorsanız, şirketin kazançlarının düşmemesini tercih edersiniz. Ya da en azından, planınız gözde değilken bir miktar hisse senedi almaksa, düşük performans göstermeye devam etmemesini umarsınız.

Olympic Steel için son analizimize bakın

Büyüme Ölçütleri F/K Hakkında Bize Ne Söylüyor?

F/K oranını haklı çıkarmak için Olympic Steel'in piyasaya benzer bir büyüme göstermesi gerekir.

Geriye dönüp bakıldığında, geçtiğimiz yıl şirketin kâr hanesinde %51'lik sinir bozucu bir düşüş yaşandı. Ne yazık ki, bu durum şirketi üç yıl önce başladığı noktaya geri getirdi ve bu süre zarfında EPS büyümesi neredeyse hiç olmadı. Dolayısıyla bize göre şirket bu süre zarfında kazançlarını artırma konusunda karışık bir sonuç elde etti.

Geleceğe baktığımızda, şirketi takip eden iki analistin tahminlerine göre kazanç artışı negatif bölgeye doğru ilerliyor ve önümüzdeki yıl %21 azalacak. Pazarın geri kalanının %12 oranında büyümesi beklenirken bu hiç de iyi değil.

Bunun ışığında, Olympic Steel'in F/K'sının diğer şirketlerin çoğuyla aynı hizada olması biraz endişe verici. Görünüşe göre şirketteki birçok yatırımcı analist grubunun kötümserliğini reddediyor ve şu anda hisselerini bırakmak istemiyor. Sadece en cesur olanlar bu fiyatların sürdürülebilir olduğunu varsayabilir, çünkü bu azalan kazançlar muhtemelen eninde sonunda hisse fiyatını etkileyecektir.

Anahtar Çıkarım

Tipik olarak, yatırım kararlarını verirken fiyat-kazanç oranlarını çok fazla okumamak konusunda uyarırız, ancak diğer piyasa katılımcılarının şirket hakkında ne düşündüğü hakkında çok şey ortaya çıkarabilir.

Olympic Steel'in şu anda kazançlarının düşeceği tahmin edilen bir şirket için beklenenden daha yüksek bir F/K ile işlem gördüğünü tespit ettik. Kazançların geriye doğru gittiği kötü bir görünüm gördüğümüzde, hisse fiyatının düşme riski altında olduğundan şüpheleniriz ve bu da ılımlı F/K'yı düşürür. Bu koşullar iyileşmediği sürece, bu fiyatların makul olduğunu kabul etmek zor.

Ayrıca, Olimpik Çelik için dikkate almanız gereken 2 uyarı işareti bulduğumuzu (1'i önemli!) belirtmekte fayda var.

Elbette, Olympic Steel'den daha iyi bir hisse senedi bulmanız da mümkün olabilir. Bu nedenle, makul F/K oranlarına sahip ve kazançlarını güçlü bir şekilde artıran diğer şirketlerin bu ücretsiz koleksiyonunu görmek isteyebilirsiniz.

Valuation is complex, but we're here to simplify it.

Discover if Olympic Steel might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.