Berkshire Hathaway'den Charlie Munger'in desteklediği harici fon yöneticisi Li Lu, "En büyük yatırım riski fiyatların oynaklığı değil, kalıcı bir sermaye kaybına uğrayıp uğramayacağınızdır," derken bu konuda hiç tereddüt etmiyor. Bir şirketin ne kadar riskli olduğunu düşündüğümüzde, her zaman borç kullanımına bakmak isteriz, çünkü aşırı borç yükü yıkıma yol açabilir. Church & Dwight Co., Inc.(NYSE:CHD) şirketinin bilançosunda borç bulunduğunu not ediyoruz. Ancak daha önemli olan soru şudur: Bu borç ne kadar risk yaratıyor?

Borç Ne Zaman Tehlikelidir?

Borç, işletmelerin büyümesine yardımcı olan bir araçtır, ancak bir işletme borç verenlere ödeme yapamıyorsa, o zaman onların insafına kalır. İşler gerçekten kötüye giderse, borç verenler işletmenin kontrolünü ele geçirebilir. Bununla birlikte, daha yaygın (ancak yine de acı verici) bir senaryo, düşük bir fiyatla yeni öz sermaye toplamak zorunda kalması ve böylece hissedarları kalıcı olarak sulandırmasıdır. Elbette borç, işletmelerde, özellikle de sermaye yoğun işletmelerde önemli bir araç olabilir. Bir işletmenin ne kadar borç kullandığını değerlendirirken yapılması gereken ilk şey, nakit ve borcuna birlikte bakmaktır.

Church & Dwight için en son analizimize bakın

Church & Dwight'ın Borcu Nedir?

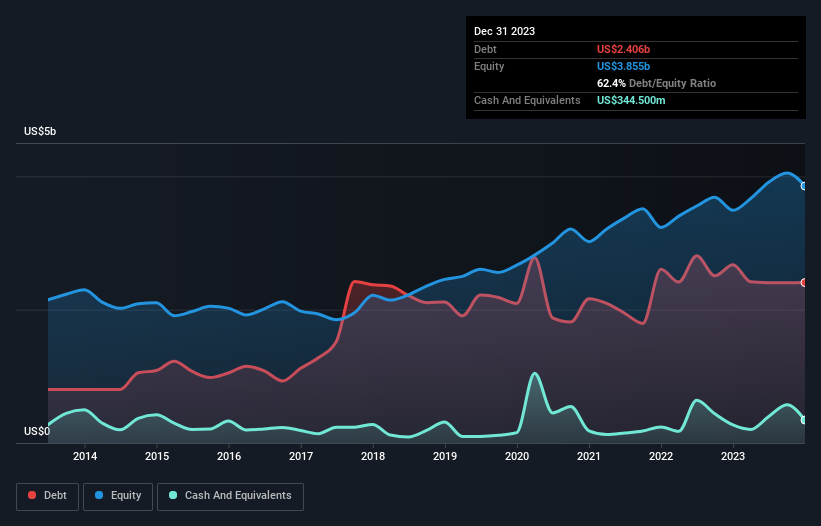

Daha fazla ayrıntı için üzerine tıklayabileceğiniz aşağıdaki görsel, Church & Dwight'ın Aralık 2023 sonunda 2,41 milyar ABD Doları borcu olduğunu ve bir yıl içinde 2,67 milyar ABD Dolarından azaldığını göstermektedir. Bununla birlikte, bunu dengeleyen 344,5 milyon ABD Doları nakit var ve bu da yaklaşık 2,06 milyar ABD Doları net borca yol açıyor.

Church & Dwight'ın Yükümlülüklerine Bir Bakış

Raporlanan son bilançoya göre, Church & Dwight'ın 12 ay içinde ödenmesi gereken 1,42 milyar ABD$ ve 12 aydan uzun vadede ödenmesi gereken 3,29 milyar ABD$ yükümlülüğü bulunmaktadır. Buna karşılık 344,5 milyon ABD$ nakit ve 12 ay içinde ödenmesi gereken 526,9 milyon ABD$ alacağı bulunmaktadır. Yani yükümlülükleri, nakit ve kısa vadeli alacaklarının toplamından 3,84 milyar ABD$ daha fazladır.

Halka açık Church & Dwight hisseleri toplam 26,2 milyar ABD doları gibi oldukça etkileyici bir değere sahip olduğundan, bu seviyedeki yükümlülüklerin büyük bir tehdit oluşturması pek olası görünmemektedir. Bununla birlikte, daha kötüye gitmemesi için bilançosunu izlemeye devam etmemiz gerektiği açıktır.

Bir şirketin kazanç gücüne göre borç yükünü, net borcunun faiz, vergi, amortisman ve itfa öncesi karına (FAVÖK) bölünmesine bakarak ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderini ne kadar kolay karşıladığını (faiz karşılama) hesaplayarak ölçüyoruz. Bu yaklaşımın avantajı, hem mutlak borç miktarını (net borcun FAVÖK'e oranı ile) hem de bu borçla ilişkili gerçek faiz giderlerini (faiz karşılama oranı ile) dikkate almamızdır.

Church & Dwight, 1,6'lık borç/FAVÖK oranıyla borcu ustaca ama sorumlu bir şekilde kullanmaktadır. Faiz giderlerinin 9,5 katı olan FAVÖK'ün cazibesi de bu izlenimi ortadan kaldırmıyor. Neyse ki Church & Dwight geçen yıl FVÖK'ünü %4,8 oranında artırarak borç yükünün daha da yönetilebilir görünmesini sağladı. Borç seviyelerini analiz ederken, bilanço başlanması gereken bariz bir yerdir. Ancak sonuçta Church & Dwight'ın zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki kârlılığı karar verecektir. Eğer geleceğe odaklanıyorsanız, analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Son olarak, vergi memuru muhasebe karlarına bayılsa da, kredi verenler yalnızca nakit parayı kabul eder. Bu yüzden mantıklı adım, gerçek serbest nakit akışıyla eşleşen FVÖK oranına bakmaktır. Son üç yılda Church & Dwight, faiz ve vergi hariç serbest nakit akışı göz önüne alındığında, yaklaşık normal olan FVÖK'ün %78'i değerinde serbest nakit akışı kaydetmiştir. Bu serbest nakit akışı, şirketi uygun olduğunda borç ödemek için iyi bir konuma getirmektedir.

Bizim Görüşümüz

İyi haber şu ki, Church & Dwight'ın FVÖK'ü serbest nakit akışına dönüştürme konusundaki kanıtlanmış becerisi bizi tıpkı tüylü bir köpek yavrusunun yeni yürümeye başlayan bir çocuğu sevindirdiği gibi sevindiriyor. İyi haber bununla da bitmiyor, zira faiz örtüsü de bu izlenimi destekliyor! Tüm bu veriler dikkate alındığında, Church & Dwight'ın borç konusunda oldukça mantıklı bir yaklaşım sergilediği görülüyor. Bu bir miktar risk getirse de, hissedarlar için getirileri de artırabilir. Borç seviyelerini analiz ederken, bilanço başlangıç için en uygun yerdir. Ancak, tüm yatırım riskleri bilançoda yer almaz - bundan çok uzaktır. Church & Dwight ile ilgili 1 uyarı işareti tespit ettik ve bunları anlamak yatırım sürecinizin bir parçası olmalıdır.

Borç yükü olmadan kârını artırabilen işletmelere yatırım yapmakla ilgileniyorsanız, bilançosunda net nakit bulunan ve büyüyen işletmelerden oluşan bu ücretsiz listeye göz atın.

If you're looking to trade Church & Dwight, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentValuation is complex, but we're here to simplify it.

Discover if Church & Dwight might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.