Berkshire Hathaway'den Charlie Munger'in desteklediği harici fon yöneticisi Li Lu, "En büyük yatırım riski fiyatların oynaklığı değil, kalıcı bir sermaye kaybına uğrayıp uğramayacağınızdır," derken bu konuda hiç tereddüt etmiyor. Görünüşe göre akıllı para, bir şirketin ne kadar riskli olduğunu değerlendirirken, genellikle iflaslarda yer alan borcun çok önemli bir faktör olduğunu biliyor. Diğer birçok şirket gibi Zimmer Biomet Holdings, Inc.(NYSE:ZBH) de borç kullanıyor. Peki bu borç hissedarlar için bir endişe kaynağı mıdır?

Borç Ne Zaman Sorun Olur?

Borç, işletmelerin büyümesine yardımcı olan bir araçtır, ancak bir işletme borç verenlere borcunu ödeyemiyorsa, onların insafına kalmış demektir. Kapitalizmin bir parçası da başarısız işletmelerin bankacıları tarafından acımasızca tasfiye edildiği 'yaratıcı yıkım' sürecidir. Ancak, daha olağan (ancak yine de pahalı) bir durum, bir şirketin borcunu kontrol altına almak için hissedarlarını ucuz bir hisse fiyatıyla sulandırmak zorunda kalmasıdır. Elbette borç, işletmelerde, özellikle de sermaye yoğun işletmelerde önemli bir araç olabilir. Bir şirketin borç seviyelerini değerlendirirken atılacak ilk adım, nakit ve borcu birlikte ele almaktır.

Zimmer Biomet Holdings için son analizimizi görüntüleyin

Zimmer Biomet Holdings'in Net Borcu Nedir?

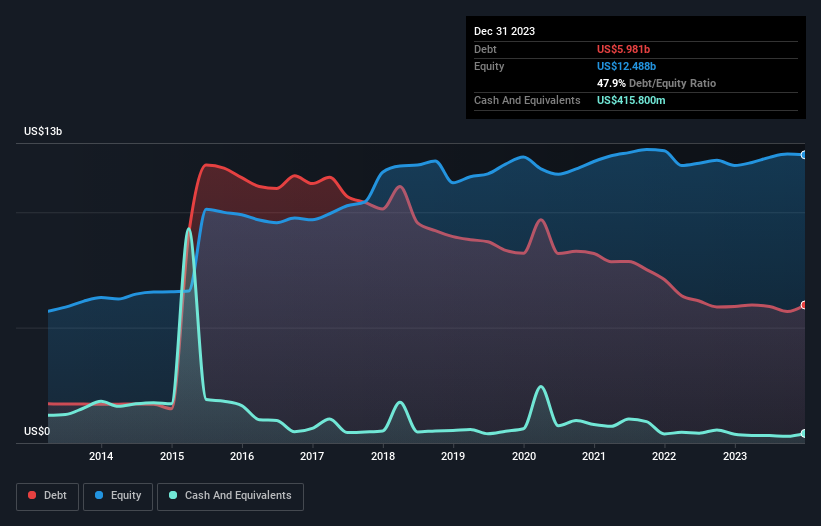

Daha fazla ayrıntı için üzerine tıklayabileceğiniz aşağıdaki grafik, Zimmer Biomet Holdings'in Aralık 2023'te 5,98 milyar ABD Doları borcu olduğunu göstermektedir; bir önceki yılla hemen hemen aynı. Bununla birlikte, bunu dengeleyen 415,8 milyon ABD Doları nakit var ve bu da yaklaşık 5,56 milyar ABD Doları net borca yol açıyor.

Zimmer Biomet Holdings'in Bilançosu Ne Kadar Sağlıklı?

En son bilanço verileri, Zimmer Biomet Holdings'in bir yıl içinde vadesi dolacak 2,86 milyar ABD Doları tutarında yükümlülüğü ve bundan sonra vadesi dolacak 6,15 milyar ABD Doları tutarında yükümlülüğü olduğunu göstermektedir. Buna karşılık 415,8 milyon ABD$ nakit ve 12 ay içinde vadesi dolacak 1,44 milyar ABD$ alacağı bulunmaktadır. Yani yükümlülükleri, nakit ve (yakın vadeli) alacaklarının toplamından 7,15 milyar ABD Doları daha fazladır.

Zimmer Biomet Holdings 26,0 milyar ABD doları gibi çok büyük bir piyasa değerine sahip olduğundan, ihtiyaç duyulması halinde bilançosunu iyileştirmek için büyük olasılıkla nakit toplayabilir. Ancak yine de borç ödeme kabiliyetine yakından bakmak faydalı olacaktır.

Bir şirketin borcunu kazancına göre ölçmek için, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderine (faiz karşılama oranı) bölünmesiyle hesaplanır. Bu şekilde hem borcun mutlak miktarını hem de borç için ödenen faiz oranlarını dikkate alıyoruz.

Borcun FAVÖK'e oranı 2,3 olan Zimmer Biomet Holdings, borcu ustaca ama sorumlu bir şekilde kullanıyor. Son on iki aylık FVÖK'ünün faiz giderlerinin 7,4 katı olması da bu temayla uyumludur. Zimmer Biomet Holdings, geçen yılki %16'lık FVÖK artışını bu yıl da sürdürebilirse, borç yükünü daha kolay yönetebilecektir. Borç seviyelerini analiz ederken, bilanço başlangıç için en uygun yerdir. Ancak Zimmer Biomet Holdings'in ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan, her şeyden çok gelecekteki kazançlarıdır. Eğer geleceğe odaklanıyorsanız, analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Son olarak, bir işletmenin borcunu ödeyebilmesi için serbest nakit akışına ihtiyacı vardır; muhasebe kârları bunu karşılamaz. Bu nedenle, FVÖK'ün karşılık gelen serbest nakit akışına yol açıp açmadığına açıkça bakmamız gerekir. Son üç yılda Zimmer Biomet Holdings, faiz ve vergi hariç serbest nakit akışı göz önüne alındığında, yaklaşık normal olan FVÖK'ün %70'i değerinde serbest nakit akışı kaydetti. Bu soğuk nakit, istediği zaman borcunu azaltabileceği anlamına geliyor.

Bizim Görüşümüz

Zimmer Biomet Holdings'in FVÖK'ü serbest nakit akışına dönüştürmesi, Cristiano Ronaldo'nun 14 yaş altı bir kaleciye gol atması kadar kolay bir şekilde borcunun üstesinden gelebileceğini gösteriyor. Ve bu sadece iyi haberlerin başlangıcı, çünkü FVÖK büyüme oranı da çok yüreklendirici. Zimmer Biomet Holdings'in genellikle oldukça defansif olduğu düşünülen Tıbbi Ekipman sektöründe yer aldığını da belirtmek gerekir. Tüm bu veriler dikkate alındığında, Zimmer Biomet Holdings'in borç konusunda oldukça mantıklı bir yaklaşım sergilediği görülüyor. Bu, hissedar getirilerini artırma umuduyla biraz daha fazla risk üstlendikleri anlamına geliyor. Borç seviyelerini analiz ederken, bilanço başlamak için bariz bir yerdir. Ancak, tüm yatırım riskleri bilançoda yer almaz - bundan çok uzaktır. Bu amaçla, Zimmer Biomet Holdings ile ilgili tespit ettiğimiz 1 uyarı işaretinin farkında olmalısınız.

Her şey söylendiğinde ve yapıldığında, bazen borca bile ihtiyaç duymayan şirketlere odaklanmak daha kolaydır. Okuyucularımız net borcu sıfır olan büyüme hisselerinin listesine %100 ücretsiz olarak hemen şimdi erişebilirler.

Valuation is complex, but we're here to simplify it.

Discover if Zimmer Biomet Holdings might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.