Berkshire Hathaway'den Charlie Munger'in desteklediği harici fon yöneticisi Li Lu, "En büyük yatırım riski fiyatların oynaklığı değil, kalıcı bir sermaye kaybına uğrayıp uğramayacağınızdır," derken bu konuda hiç tereddüt etmiyor. Görünüşe göre akıllı para, bir şirketin ne kadar riskli olduğunu değerlendirirken, genellikle iflaslarda yer alan borcun çok önemli bir faktör olduğunu biliyor. Universal Health Services, Inc.(NYSE:UHS) şirketinin işinde borç kullandığını görebiliyoruz. Ancak daha önemli olan soru şudur: Bu borç ne kadar risk yaratıyor?

Borç Ne Kadar Risk Getiriyor?

Genel olarak konuşmak gerekirse, borç ancak bir şirket sermaye artırarak ya da kendi nakit akışıyla borcunu kolayca ödeyemediğinde gerçek bir sorun haline gelir. En kötü senaryoda, bir şirket alacaklılarına ödeme yapamazsa iflas edebilir. Bu çok yaygın olmasa da, borçlu şirketlerin hissedarlarını kalıcı olarak seyrelttiğini sık sık görüyoruz çünkü borç verenler onları sıkıntılı bir fiyattan sermaye artırmaya zorluyor. Elbette borç, işletmelerde, özellikle de sermaye yoğun işletmelerde önemli bir araç olabilir. Bir şirketin borç kullanımını düşündüğümüzde, ilk olarak nakit ve borca birlikte bakarız.

Universal Health Services için son analizimizi görüntüleyin

Universal Sağlık Hizmetleri'nin Net Borcu Nedir?

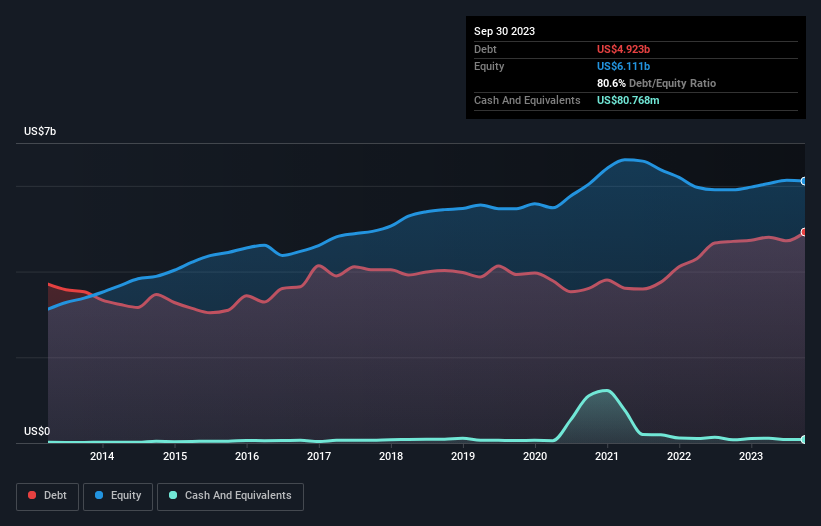

Aşağıda görebileceğiniz gibi, Eylül 2023 sonunda, Universal Health Services'in bir yıl önceki 4,70 milyar ABD dolarından 4,92 milyar ABD doları borcu vardı. Daha fazla ayrıntı için resme tıklayın. Çok fazla nakdi olmadığı için net borç yaklaşık olarak aynıdır.

Universal Sağlık Hizmetleri'nin Bilançosu Ne Kadar Sağlıklı?

En son bilanço verileri, Universal Health Services'in bir yıl içinde vadesi dolacak 1,99 milyar ABD Doları tutarında yükümlülüğü ve bundan sonra vadesi gelecek 5,77 milyar ABD Doları tutarında yükümlülüğü olduğunu göstermektedir. Öte yandan, 80,8 milyon ABD Doları nakit ve bir yıl içinde vadesi gelecek 2,23 milyar ABD Doları değerinde alacağı bulunmaktadır. Dolayısıyla, nakit ve yakın vadeli alacaklarının toplamından 5,45 milyar ABD Doları daha fazla yükümlülüğü bulunmaktadır.

Bu çok fazla gibi görünse de, Universal Health Services'in 11,1 milyar ABD doları gibi büyük bir piyasa değerine sahip olması nedeniyle o kadar da kötü değildir ve bu nedenle gerekirse sermaye artırarak bilançosunu güçlendirebilir. Ancak yine de borç ödeme kabiliyetine yakından bakmakta fayda var.

Kazançlara göre borç seviyeleri hakkında bizi bilgilendirmek için iki ana oran kullanırız. Bunlardan ilki net borcun faiz, vergi, amortisman ve itfa öncesi kâra (FAVÖK) bölünmesi, ikincisi ise faiz ve vergi öncesi kârın (FVÖK) faiz giderlerinin kaç katını karşıladığıdır (ya da kısaca faiz karşılama oranı). Bu şekilde, hem borcun mutlak miktarını hem de borç için ödenen faiz oranlarını dikkate alıyoruz.

Universal Sağlık Hizmetleri'nin borç/FAVÖK oranı 2,8'dir ve FVÖK'ü faiz giderini 6,0 kat karşılamaktadır. Bunlar bir araya getirildiğinde, borç seviyelerinin yükselmesini istemesek de, mevcut kaldıraç oranıyla başa çıkabileceğini düşünüyoruz. Universal Sağlık Hizmetleri geçen yıl FVÖK'ünü %7,0 oranında artırmıştır. Bu bizi pek şaşırtmasa da borç söz konusu olduğunda olumlu bir gelişme. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak nihayetinde Universal Health Services'in zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki kârlılığı karar verecektir. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analistlerin kâr tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Ancak son değerlendirmemiz de önemlidir, çünkü bir şirket kağıt üzerindeki karlarla borç ödeyemez; nakit paraya ihtiyacı vardır. Dolayısıyla mantıklı adım, gerçek serbest nakit akışıyla eşleşen FVÖK'ün oranına bakmaktır. Son üç yılda Universal Health Services, FVÖK'ünün %15'i kadar serbest nakit akışı raporlamıştır ki bu gerçekten oldukça düşük bir orandır. Bu düşük nakit dönüşüm seviyesi, şirketin borçlarını yönetme ve ödeme kabiliyetini zayıflatmaktadır.

Bizim Görüşümüz

Universal Sağlık Hizmetleri'nin FVÖK'ünün serbest nakit akışına dönüşümü bu analizde gerçek bir negatifti, ancak dikkate aldığımız diğer faktörler onu önemli ölçüde daha iyi bir ışık altında bıraktı. Örneğin, FVÖK büyüme oranı nispeten güçlüdür. Ayrıca Universal Health Services'in genellikle oldukça savunmacı olduğu düşünülen Sağlık Hizmetleri sektöründe yer aldığını da belirtmek gerekir. Yukarıda belirtilen veri noktalarını birlikte değerlendirdikten sonra, Universal Health Services'in borcunun onu biraz riskli hale getirdiğini düşünüyoruz. Tüm riskler kötü değildir, çünkü karşılığını vermesi halinde hisse fiyatı getirilerini artırabilir, ancak bu borç riski akılda tutulmaya değerdir. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak sonuçta her şirket bilanço dışında da riskler içerebilir. Örneğin - Universal Health Services'in farkında olmanız gerektiğini düşündüğümüz 1 uyarı işareti var.

Tüm bunlardan sonra, sağlam bir bilançoya sahip hızlı büyüyen bir şirketle daha çok ilgileniyorsanız, gecikmeden net nakit büyüme hisse senetleri listemize göz atın.

Valuation is complex, but we're here to simplify it.

Discover if Universal Health Services might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.