STERIS plc'nin (NYSE:STE) İşleri Sektörün Gerisinde Kalıyor Ancak Hisseleri Öyle Değil

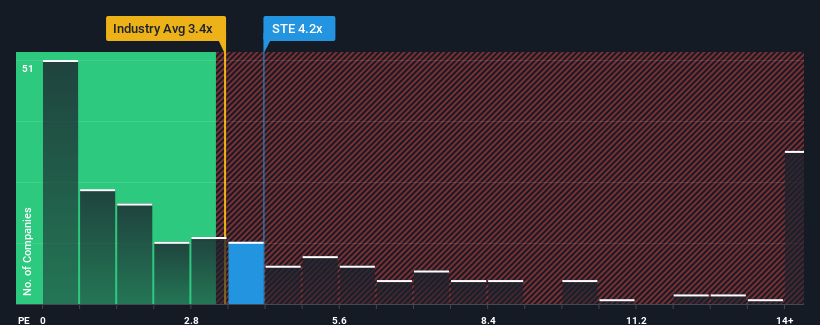

Amerika Birleşik Devletleri'ndeki Tıbbi Ekipman şirketlerinin neredeyse yarısının 3,4x'in altında F/K oranlarına sahip olduğunu ve hatta 1,3x'in altındaki F/K oranlarının bile sıra dışı olmadığını göz önünde bulundurarak, 4,2x'lik fiyat-satış (veya "F/S") oranıyla STERIS plc 'nin (NYSE:STE) potansiyel olarak kaçınılması gereken bir hisse senedi olduğunu düşünebilirsiniz. Yine de, P/S'yi olduğu gibi kabul etmek akıllıca değildir çünkü neden bu kadar yüksek olduğunun bir açıklaması olabilir.

STERIS için son analizimize bakın

STERIS'in F/K'sı Hissedarlar İçin Ne Anlama Geliyor?

Son zamanlarda STERIS'in gelirleri diğer şirketlerin çoğundan daha hızlı arttığı için avantajlı bir dönem geçiriyor. Görünüşe göre birçok kişi güçlü gelir performansının devam etmesini bekliyor ve bu da F/K'yı yükseltiyor. Aksi takdirde, mevcut hissedarlar hisse fiyatının uygulanabilirliği konusunda biraz gergin olabilirler.

Analistlerin STERIS'in geleceğinin sektöre kıyasla nasıl olduğunu düşündüklerini öğrenmek ister misiniz? Bu durumda, ücretsiz raporumuz başlamak için harika bir yerdir.Gelir Tahminleri Yüksek F/K Oranıyla Uyuşuyor mu?

STERIS'inki kadar yüksek bir F/K'yı gerçekten rahat görebileceğiniz tek zaman, şirketin büyümesinin sektörü gölgede bırakma yolunda ilerlediği zamandır.

İlk olarak geriye dönüp baktığımızda, şirketin geçen yıl gelirlerini %13 oranında artırmayı başardığını görüyoruz. Sevindirici bir şekilde, kısmen son 12 aylık büyüme sayesinde gelirler üç yıl öncesine kıyasla toplamda %77 oranında artmıştır. Buna göre, hissedarlar bu orta vadeli gelir artışı oranlarını kesinlikle memnuniyetle karşılayacaktır.

Geleceğe baktığımızda, şirketi takip eden sekiz analistin tahminlerine göre önümüzdeki üç yıl boyunca gelirlerin her yıl %6,1 oranında artması bekleniyor. Bu oran, sektörün geneli için her yıl öngörülen %9,7'lik büyüme oranından önemli ölçüde daha düşük.

Bu bilgiler ışığında, STERIS'in sektörden daha yüksek bir F/K ile işlem görmesini endişe verici buluyoruz. Görünüşe göre çoğu yatırımcı şirketin ticari beklentilerinde bir geri dönüş umuyor, ancak analist grubu bunun gerçekleşeceğinden o kadar emin değil. Bu hissedarların, F/K'nın büyüme görünümüyle daha uyumlu seviyelere düşmesi halinde kendilerini gelecekte hayal kırıklığına uğramaya hazırlama ihtimali yüksek.

Anahtar Çıkarım

Genel olarak tercihimiz, fiyat-satış oranının kullanımını, piyasanın bir şirketin genel sağlığı hakkında ne düşündüğünü belirlemekle sınırlamaktır.

STERIS'in tahmini büyümesi sektörün genelinden daha düşük olduğu için şu anda beklenenden çok daha yüksek bir F/K ile işlem gördüğü sonucuna vardık. Gelecekte beklenen gelirlerin bu olumlu havayı uzun süre desteklemesi muhtemel olmadığından, şu anda yüksek F/K'dan rahatsızız. Bu fiyat seviyelerinde, özellikle de işler düzelmezse, yatırımcılar temkinli kalmalıdır.

Her zaman riskler hakkında düşünmelisiniz. Örnek olarak, STERIS için bilmeniz gereken 1 uyarı işareti tespit ettik.

Kâr eden güçlü şirketler ilginizi çekiyorsa, düşük F/K ile işlem gören (ancak kazançlarını artırabileceklerini kanıtlamış) ilginç şirket lerden oluşan bu ücretsiz listeye göz atmak isteyeceksiniz.

Valuation is complex, but we're here to simplify it.

Discover if STERIS might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.