David Iben, 'Volatilite önemsediğimiz bir risk değildir. Önemsediğimiz şey sermayenin kalıcı olarak kaybedilmesinden kaçınmaktır. Bir şirketin ne kadar riskli olduğunu incelerken bilançosunu göz önünde bulundurmak doğaldır, çünkü bir işletme çöktüğünde genellikle borç söz konusu olur. Daha da önemlisi, Molina Healthcare, Inc.(NYSE:MOH) borç taşımaktadır. Ancak hissedarlar borç kullanımı konusunda endişelenmeli mi?

Borç Neden Risk Getirir?

Borç, işletme yeni sermaye ya da serbest nakit akışı ile borcunu ödemekte zorlanana kadar işletmeye yardımcı olur. İşler gerçekten kötüye giderse, borç verenler işletmenin kontrolünü ele geçirebilir. Bununla birlikte, daha olağan (ancak yine de pahalı) bir durum, bir şirketin sadece borcu kontrol altına almak için hissedarları ucuz bir hisse fiyatından sulandırması gerektiğidir. Elbette borcun iyi tarafı, özellikle de bir şirketteki seyreltmenin yerine yüksek getiri oranlarıyla yeniden yatırım yapma olanağı sağladığında, genellikle ucuz sermayeyi temsil etmesidir. Bir şirketin borç kullanımını düşündüğümüzde, ilk olarak nakit ve borca birlikte bakarız.

Molina Healthcare için en son analizimize bakın

Molina Healthcare'in Net Borcu Nedir?

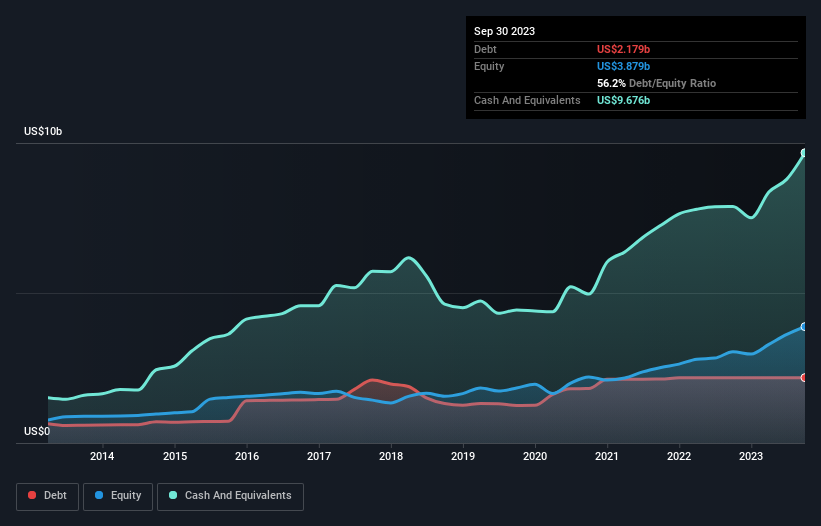

Aşağıda görebileceğiniz gibi, Molina Healthcare'in Eylül 2023'te 2,18 milyar ABD Doları borcu vardı ve bu da bir önceki yılla hemen hemen aynı. Daha fazla ayrıntı için grafiğe tıklayabilirsiniz. Bununla birlikte, bilançosu 9,68 milyar ABD doları nakit tuttuğunu göstermektedir, bu nedenle aslında 7,50 milyar ABD doları net nakde sahiptir.

Molina Healthcare'in Yükümlülüklerine Bir Bakış

En son bilanço verileri, Molina Healthcare'in bir yıl içinde vadesi dolacak 8,49 milyar ABD Doları tutarında yükümlülüğü ve bundan sonra vadesi dolacak 2,50 milyar ABD Doları tutarında yükümlülüğü olduğunu göstermektedir. Buna karşılık 9,68 milyar ABD doları nakit ve 12 ay içinde vadesi dolacak 2,46 milyar ABD doları alacağı bulunmaktadır. Yani aslında toplam yükümlülüklerinden 1,15 milyar ABD Doları daha fazla likit varlığa sahiptir.

Bu fazlalık, Molina Healthcare'in muhafazakâr bir bilançoya sahip olduğunu ve muhtemelen çok fazla zorluk çekmeden borcunu ortadan kaldırabileceğini göstermektedir. Kısaca ifade etmek gerekirse, Molina Healthcare net nakde sahiptir, bu nedenle ağır bir borç yükü olmadığını söylemek doğru olur!

Molina Healthcare'in geçen yıl FVÖK'ünü %23 oranında artırmış olması da olumlu bir gelişme ve bu da ileriye dönük olarak borç ödemelerini kolaylaştıracaktır. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak Molina Healthcare'in ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan, her şeyden çok gelecekteki kazançlarıdır. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analist kar tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Son olarak, vergi memuru muhasebe karlarına bayılsa da, kredi verenler yalnızca nakit parayı kabul eder. Molina Healthcare'in bilançosunda net nakit olsa da, bu nakit bakiyesini ne kadar hızlı oluşturduğunu (veya aşındırdığını) anlamamıza yardımcı olması için faiz ve vergi öncesi kârı (FVÖK) serbest nakit akışına dönüştürme kabiliyetine bir göz atmaya değer. Son üç yılda Molina Healthcare aslında FVÖK'ten daha fazla serbest nakit akışı üretti. Kredi verenlerinizin gözüne girmek söz konusu olduğunda gelen nakitten daha iyi bir şey yoktur.

Özetlemek gerekirse

Bir şirketin borcunu araştırmak her zaman mantıklı olsa da, bu durumda Molina Healthcare'in 7,50 milyar ABD doları net nakdi ve iyi görünen bir bilançosu var. Ayrıca, FVÖK'ünün %172'si olan 2,0 milyar ABD$'lık serbest nakit akışı ile bizi etkiledi. Peki Molina Healthcare'in borcu bir risk mi? Bize öyle görünmüyor. Molina Healthcare'e güven duymamızı sağlayacak bir diğer faktör de içeriden birilerinin hisse alıp almadığıdır: eğer siz de bu sinyalin farkındaysanız, bu bağlantıya tıklayarak anında öğrenebilirsiniz.

Tüm bunlardan sonra, sağlam bir bilançoya sahip hızlı büyüyen bir şirketle daha çok ilgileniyorsanız, gecikmeden net nakit büyüme hisse senetleri listemize göz atın.

Valuation is complex, but we're here to simplify it.

Discover if Molina Healthcare might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.