McKesson Corporation (NYSE:MCK) ile Ödediğinizin Karşılığını Alacaksınız Gibi Görünüyor

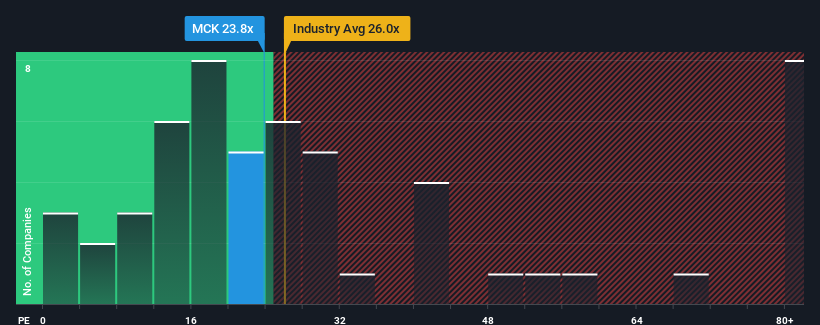

McKesson Corporation(NYSE:MCK) 23,8x fiyat/kazanç (ya da "F/K") oranıyla, ABD'deki tüm şirketlerin neredeyse yarısının 17x'in altında F/K oranlarına sahip olduğu ve hatta 9x'in altındaki F/K'ların alışılmadık olmadığı göz önüne alındığında, şu anda düşüş sinyalleri veriyor olabilir. Bununla birlikte, yüksek F/K için rasyonel bir temel olup olmadığını belirlemek için biraz daha derine inmemiz gerekir.

McKesson, kazançları diğer şirketlerin çoğundan daha hızlı düştüğü için son zamanlarda zorlanıyor. Pek çok kişi bu kötü kazanç performansının önemli ölçüde iyileşmesini bekliyor olabilir ve bu da F/K'nın düşmesini engelliyor olabilir. Gerçekten öyle olmasını umabilirsiniz, aksi takdirde belirli bir neden olmadan oldukça yüksek bir fiyat ödersiniz.

McKesson için son analizimize göz atın

Büyüme Yüksek F/K ile Uyuşuyor mu?

McKesson'ın F/K oranı, sağlam bir büyüme göstermesi ve daha da önemlisi piyasadan daha iyi performans göstermesi beklenen bir şirket için tipik olacaktır.

Son bir yıllık kazançları gözden geçirdiğimizde, şirketin kârının %11 oranında düştüğünü görüyoruz. Ne yazık ki, bu durum şirketi üç yıl önce başladığı noktaya geri getirdi ve bu süre zarfında EPS büyümesi neredeyse hiç olmadı. Bu nedenle, şirket için kazanç artışının son zamanlarda tutarsız olduğunu söylemek doğru olacaktır.

Görünüşe bakacak olursak, şirketi izleyen analistlerin tahminlerine göre önümüzdeki üç yıl, yılda %15'lik bir büyüme getirecektir. Bu oran, piyasanın geneli için öngörülen yıllık %10'luk büyüme oranından önemli ölçüde daha yüksek.

Bunun ışığında, McKesson'ın F/K'sının diğer şirketlerin çoğunun üzerinde olması anlaşılabilir bir durum. Görünüşe göre çoğu yatırımcı gelecekteki bu güçlü büyümeyi bekliyor ve hisse senedi için daha fazla ödeme yapmaya istekli.

McKesson'ın F/K'sından Ne Öğrenebiliriz?

Hisse senedinizi satıp satmamanız gerektiğini belirlemek için tek başına fiyat-kazanç oranını kullanmak mantıklı değildir, ancak şirketin gelecekteki beklentileri için pratik bir rehber olabilir.

Tahmin ettiğimiz gibi, McKesson'ın analist tahminleri üzerinde yaptığımız inceleme, üstün kazanç görünümünün yüksek F/K'ya katkıda bulunduğunu ortaya koydu. Bu aşamada yatırımcılar, kazançlardaki bozulma potansiyelinin daha düşük bir F/K oranını haklı çıkaracak kadar büyük olmadığını düşünüyor. Bu koşullar değişmediği sürece, hisse fiyatına güçlü bir destek sağlamaya devam edecektir.

Risklere her zaman dikkat etmeniz gerekir, örneğin - McKesson 'ın farkında olmanız gerektiğini düşündüğümüz 1 uyarı işareti var .

Elbette, birkaç iyi adaya bakarak harika bir yatırım bulabilirsiniz. Bu nedenle, güçlü bir büyüme geçmişine sahip, düşük F/K ile işlem gören şirketlerin yer aldığı bu ücretsiz listeye bir göz atın.

Valuation is complex, but we're here to simplify it.

Discover if McKesson might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.