Warren Buffett ünlü bir sözünde, 'Volatilite riskle eş anlamlı olmaktan çok uzaktır' demiştir. Dolayısıyla, herhangi bir hisse senedinin ne kadar riskli olduğunu düşündüğünüzde borcu göz önünde bulundurmanız gerektiği açık olabilir, çünkü çok fazla borç bir şirketi batırabilir. Encompass Health Corporation 'ın(NYSE:EHC) işinde borç kullandığını görebiliyoruz. Ancak asıl soru, bu borcun şirketi riskli hale getirip getirmediğidir.

Borç Neden Risk Getirir?

Borç, işletme yeni sermaye ya da serbest nakit akışı ile borcunu ödemekte zorlanana kadar bir işletmeye yardımcı olur. En kötü senaryoda, bir şirket alacaklılarına ödeme yapamazsa iflas edebilir. Bu çok yaygın olmasa da, borçlu şirketlerin hissedarlarını kalıcı olarak sulandırdığını sık sık görüyoruz çünkü borç verenler onları sıkıntılı bir fiyattan sermaye artırmaya zorluyor. Elbette borç, işletmelerde, özellikle de sermaye yoğun işletmelerde önemli bir araç olabilir. Bir şirketin borç seviyelerini değerlendirirken ilk adım, nakit ve borcu birlikte ele almaktır.

Encompass Health için en son analizimize göz atın

Encompass Health'in Net Borcu Nedir?

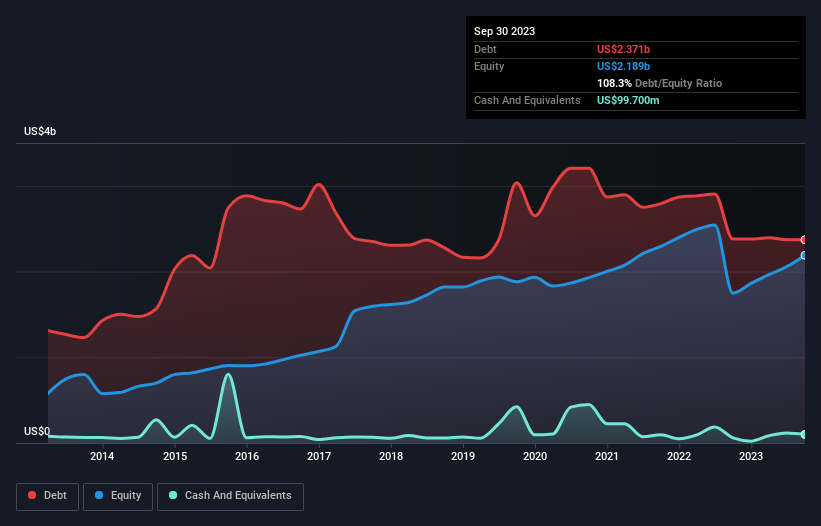

Daha fazla ayrıntı için üzerine tıklayabileceğiniz aşağıdaki grafik, Encompass Health'in Eylül 2023'te 2,37 milyar ABD Doları borcu olduğunu göstermektedir; bir önceki yılla yaklaşık aynı. Diğer taraftan, 99,7 milyon ABD$ nakit paraya sahiptir ve bu da yaklaşık 2,27 milyar ABD$ net borca yol açmaktadır.

Encompass Health'in Bilançosu Ne Kadar Sağlıklı?

En son bilanço verileri, Encompass Health'in bir yıl içinde vadesi gelecek 639,2 milyon ABD$ tutarında yükümlülüğü ve bundan sonra vadesi gelecek 3,14 milyar ABD$ tutarında yükümlülüğü olduğunu göstermektedir. Bu yükümlülükleri dengeleyen 99,7 milyon ABD$ nakit ve 12 ay içinde ödenmesi gereken 535,9 milyon ABD$ değerinde alacakları bulunmaktadır. Yani toplam yükümlülükleri, nakit ve yakın vadeli alacaklarının toplamından 3,14 milyar ABD Doları daha fazladır.

Encompass Health'in piyasa değeri 6,82 milyar ABD dolarıdır, dolayısıyla ihtiyaç duyulması halinde bilançosunu iyileştirmek için büyük olasılıkla nakit toplayabilir. Ancak borcunun çok fazla risk getirdiğine dair belirtilere karşı kesinlikle gözlerimizi açık tutmak istiyoruz.

Bir şirketin borcunu kazancına göre ölçmek için, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderine (faiz karşılama oranı) bölünmesiyle hesaplanır. Bu şekilde, hem borcun mutlak miktarını hem de borç için ödenen faiz oranlarını dikkate alıyoruz.

Encompass Health'in net borcu FAVÖK'ünün 2,3 katı gibi oldukça makul bir seviyede yer alırken, FVÖK'ü geçen yıl faiz giderlerini sadece 4,9 kat karşıladı. Bu bizi çok fazla endişelendirmese de, faiz ödemelerinin bir miktar yük olduğunu gösteriyor. Encompass Health'in borcundan kurtulmasının bir yolu, daha fazla borçlanmayı bırakması ancak geçen yıl olduğu gibi FAVÖK'ü yaklaşık %20 oranında büyütmeye devam etmesi olacaktır. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak Encompass Health'in ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan, her şeyden çok gelecekteki kazançlarıdır. Geleceğe odaklanmak istiyorsanız, analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Son olarak, bir işletme borcunu ödemek için serbest nakit akışına ihtiyaç duyar; muhasebe kârları bunu karşılamaz. Bu yüzden her zaman FVÖK'ün ne kadarının serbest nakit akışına dönüştüğünü kontrol ederiz. Son üç yıla baktığımızda, Encompass Health'in FVÖK'ünün %35'i kadar serbest nakit akışı kaydettiğini görüyoruz ki bu beklediğimizden daha zayıf bir oran. Borç ödemeleri söz konusu olduğunda bu hiç de iyi değil.

Bizim Görüşümüz

Analizimize göre Encompass Health'in FVÖK büyüme oranı, borç konusunda çok fazla sorun yaşamayacağına işaret ediyor. Ancak, diğer gözlemlerimiz o kadar da iç açıcı değildi. Örneğin, FVÖK'ü serbest nakit akışına dönüştürmek için biraz mücadele etmesi gerekiyor gibi görünüyor. Ayrıca Encompass Health'in genellikle oldukça savunmacı olduğu düşünülen Sağlık Hizmetleri sektöründe yer aldığını da belirtmek gerekir. Tüm bu verilere baktığımızda Encompass Health'in borç seviyeleri konusunda biraz temkinli olduğumuzu hissediyoruz. Borcun daha yüksek potansiyel getirileri olsa da, hissedarların borç seviyelerinin hisse senedini nasıl daha riskli hale getirebileceğini kesinlikle göz önünde bulundurmaları gerektiğini düşünüyoruz. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak sonuçta her şirket bilanço dışında da riskler içerebilir. Encompass Health ile ilgili 1 uyarı işareti tespit ettik ve bunları anlamak yatırım sürecinizin bir parçası olmalıdır.

Her şey söylendiğinde ve yapıldığında, bazen borca bile ihtiyaç duymayan şirketlere odaklanmak daha kolaydır. Okuyucularımız net borcu sıfır olan büyüme hisselerinin listesine %100 ücretsiz olarak hemen şimdi erişebilirler.

If you're looking to trade Encompass Health, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentValuation is complex, but we're here to simplify it.

Discover if Encompass Health might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.