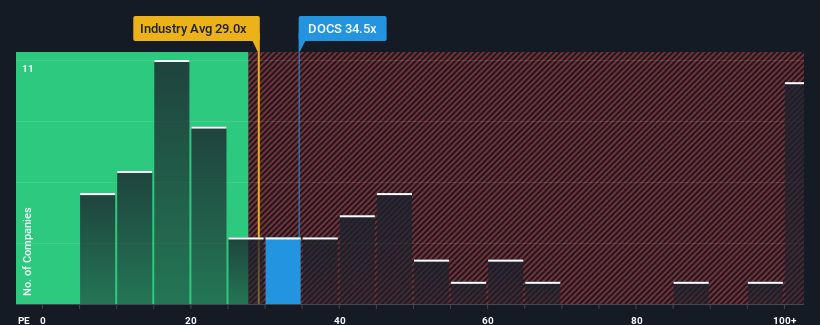

Doximity, Inc. şirketinin(NYSE:DOCS) 34,5x'lik fiyat/kazanç (veya "F/K") oranı, şirketlerin yaklaşık yarısının 16x'in altında F/K oranlarına sahip olduğu ve hatta 9x'in altındaki F/K'ların oldukça yaygın olduğu Amerika Birleşik Devletleri'ndeki piyasaya kıyasla şu anda güçlü bir satış gibi görünebilir. Bununla birlikte, F/K oranı bir nedenden ötürü oldukça yüksek olabilir ve bunun haklı olup olmadığını belirlemek için daha fazla araştırma yapılması gerekir.

Doximity son zamanlarda kesinlikle iyi bir iş çıkarıyor çünkü diğer şirketlerin çoğu kazançlarının geriye gittiğini görürken kazanç büyümesi pozitif oldu. F/K muhtemelen yüksektir çünkü yatırımcılar şirketin piyasadaki genel rüzgârları çoğundan daha iyi yönlendirmeye devam edeceğini düşünmektedir. Gerçekten öyle olmasını umarsınız, aksi takdirde belirli bir neden olmadan oldukça yüksek bir fiyat ödersiniz.

Doximity için son analizimizi görüntüleyin

Doximity için Yeterli Büyüme Var mı?

Doximity'ninki gibi F/K oranlarının makul kabul edilmesi için bir şirketin piyasadan çok daha iyi performans göstermesi gerektiğine dair doğal bir varsayım vardır.

Geriye dönük olarak bakıldığında, geçtiğimiz yıl şirketin kâr hanesine %16'lık olağanüstü bir kazanç sağlamıştır. Sevindirici bir şekilde, EPS de son 12 aylık büyüme sayesinde üç yıl öncesine göre toplamda %268 arttı. Bu nedenle, son zamanlarda kazanç artışının şirket için mükemmel olduğunu söylemek doğru olacaktır.

Şirketi takip eden analistlere göre, önümüzdeki üç yıl boyunca EPS'nin yıllık %12 oranında artması bekleniyor. Bu oran, piyasanın geneli için öngörülen yıllık %10'luk büyüme oranından önemli ölçüde daha yüksek.

Bunun ışığında, Doximity'nin F/K'sının diğer şirketlerin çoğunun üzerinde olması anlaşılabilir bir durum. Görünüşe göre hissedarlar, potansiyel olarak daha müreffeh bir geleceğe bakan bir şeyi elden çıkarmaya istekli değiller.

Doximity'nin F/K'sındaki Alt Çizgi

Fiyat-kazanç oranının belirli sektörlerde daha düşük bir değer ölçüsü olduğu tartışılmaktadır, ancak güçlü bir ticari duyarlılık göstergesi olabilir.

Doximity'nin yüksek F/K oranını, tahmin edilen büyümesinin beklendiği gibi daha geniş pazardan daha yüksek olması nedeniyle koruduğunu tespit ettik. Bu aşamada yatırımcılar, kazançlardaki bozulma potansiyelinin daha düşük bir F/K oranını haklı çıkaracak kadar büyük olmadığını düşünüyor. Bu koşullar değişmediği sürece, hisse fiyatına güçlü bir destek sağlamaya devam edecektir.

Diğer birçok hayati risk faktörü şirketin bilançosunda bulunabilir. Bu temel faktörlerden bazılarına ilişkin altı basit kontrol içeren Doximity içinücretsiz bilanço analizimize bir göz atın.

Sadece karşınıza çıkan ilk fikri değil, harika bir şirket aradığınızdan emin olmanız önemlidir. Bu nedenle, son zamanlarda güçlü kazanç artışı (ve düşük F/K) gösteren ilginç şirket lerden oluşan bu ücretsiz listeye bir göz atın.

Valuation is complex, but we're here to simplify it.

Discover if Doximity might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.