Bazıları bir yatırımcı olarak risk hakkında düşünmenin en iyi yolunun borçtan ziyade volatilite olduğunu söylüyor, ancak Warren Buffett ünlü bir sözünde 'Volatilite riskle eş anlamlı olmaktan çok uzaktır' demiştir. Görünen o ki akıllı para, bir şirketin ne kadar riskli olduğunu değerlendirirken genellikle iflaslarda yer alan borcun çok önemli bir faktör olduğunu biliyor. Daha da önemlisi, The Cigna Group(NYSE:CI) borç taşımaktadır. Ancak daha önemli olan soru şu: Bu borç ne kadar risk yaratıyor?

Borç Ne Zaman Tehlikelidir?

Genel olarak konuşmak gerekirse, borç ancak bir şirket sermaye artırarak ya da kendi nakit akışıyla borcunu kolayca ödeyemediğinde gerçek bir sorun haline gelir. Kapitalizmin bir parçası da başarısız işletmelerin bankacıları tarafından acımasızca tasfiye edildiği 'yaratıcı yıkım' sürecidir. Ancak, daha sık (ancak yine de maliyetli) bir olay, bir şirketin sadece bilançosunu desteklemek için hissedarları kalıcı olarak sulandırarak, pazarlık taban fiyatlarından hisse ihraç etmesi gerektiğidir. Elbette pek çok şirket büyümeyi finanse etmek için herhangi bir olumsuz sonuç olmaksızın borç kullanmaktadır. Bir işletmenin ne kadar borç kullandığını değerlendirirken yapılması gereken ilk şey, nakit ve borcuna birlikte bakmaktır.

Cigna Group için son analizimizi görüntüleyin

Cigna Group'un Net Borcu Nedir?

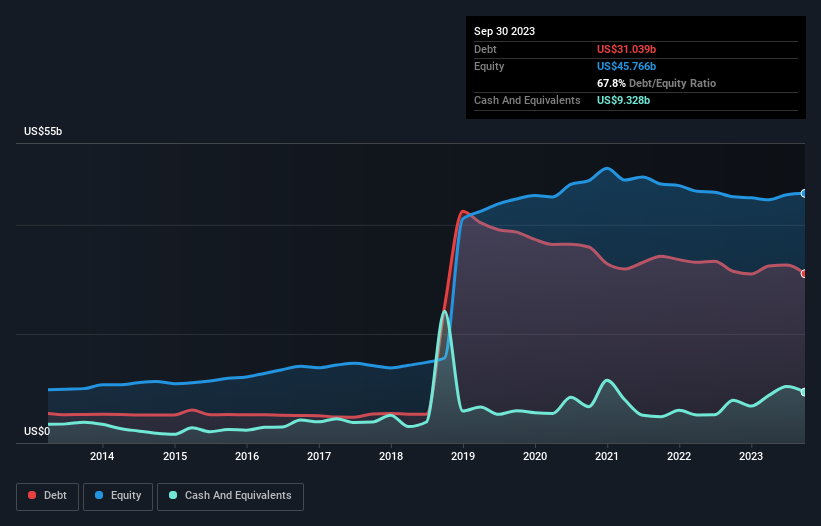

Aşağıda görebileceğiniz gibi, Cigna Group'un Eylül 2023 itibariyle 31,0 milyar ABD Doları borcu bulunmaktadır ve bu rakam bir önceki yıl ile hemen hemen aynıdır. Daha fazla ayrıntı için grafiğe tıklayabilirsiniz. Ancak, 9,33 milyar ABD$ nakit rezervi olduğu için, net borcu yaklaşık 21,7 milyar ABD$ ile daha azdır.

Cigna Group'un Yükümlülüklerine Bir Bakış

En son bilanço verileri, Cigna Group'un bir yıl içinde ödenmesi gereken 47,1 milyar ABD Doları tutarında yükümlülüğü ve bu süreden sonra ödenmesi gereken 56,8 milyar ABD Doları tutarında yükümlülüğü olduğunu göstermektedir. Buna karşılık 9,33 milyar ABD doları nakit ve 19,1 milyar ABD doları da 12 ay içinde ödenmesi gereken alacakları bulunmaktadır. Yani yükümlülükleri, nakit ve (yakın vadeli) alacaklarının toplamından 75,5 milyar ABD Doları daha fazladır.

Bu, 89,1 milyar ABD$'lık devasa piyasa değerine kıyasla bile bir kaldıraç dağıdır. Bu durum, şirketin bilançosunu acilen desteklemesi gerektiğinde hissedarların büyük ölçüde sulandırılacağını göstermektedir.

Kazançlara göre borç seviyeleri hakkında bizi bilgilendirmek için iki ana oran kullanırız. Bunlardan ilki net borcun faiz, vergi, amortisman ve itfa öncesi kâra (FAVÖK) bölünmesi, ikincisi ise faiz ve vergi öncesi kârın (FVÖK) faiz giderlerinin kaç katını karşıladığıdır (ya da kısaca faiz karşılama oranı). Bu şekilde, hem borcun mutlak miktarını hem de ödenen faiz oranlarını dikkate alıyoruz.

Cigna Group'un net borcu FAVÖK'ün 2,1 katı, yani çok fazla değil, ancak FAVÖK'ün faiz giderinin yalnızca 6,0 katı olması nedeniyle faiz karşılama oranı biraz düşük görünüyor. Bu bizi çok fazla endişelendirmese de, faiz ödemelerinin bir miktar yük olduğunu gösteriyor. Cigna Group geçtiğimiz yıl FVÖK'ünü %2,6 oranında artırdı. Bu inanılmaz olmaktan çok uzak ancak borç ödeme söz konusu olduğunda iyi bir şey. Borç seviyelerini analiz ederken bilanço, başlanması gereken bariz bir yerdir. Ancak Cigna Group'un ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan her şeyden çok gelecekteki kazançlarıdır. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analistlerin kâr tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Son olarak, bir işletme borcunu ödemek için serbest nakit akışına ihtiyaç duyar; muhasebe kârları bunu karşılamaz. Bu yüzden mantıklı adım, gerçek serbest nakit akışıyla eşleşen FVÖK oranına bakmaktır. Son üç yılda, Cigna Group aslında FVÖK'ten daha fazla serbest nakit akışı üretmiştir. Bu tür güçlü bir nakit üretimi, yaban arısı kostümü giymiş bir köpek yavrusu gibi içimizi ısıtıyor.

Bizim Görüşümüz

Analizimize göre Cigna Group'un FVÖK'ü serbest nakit akışına dönüştürmesi, borç konusunda çok fazla sorun yaşamayacağına işaret ediyor. Ancak, diğer gözlemlerimiz o kadar da iç açıcı değil. Örneğin, toplam yükümlülükleriyle başa çıkmak için biraz mücadele etmesi gerekiyor gibi görünüyor. Ayrıca, Cigna Group gibi sağlık sektörü şirketlerinin genellikle sorunsuz bir şekilde borç kullandığını da belirtmek isteriz. Bu çeşitli veri noktaları göz önüne alındığında, Cigna Group'un borç seviyelerini yönetmek için iyi bir konumda olduğunu düşünüyoruz. Bununla birlikte, borç yükünün yeterince ağır olduğunu ve hissedarların bu yükü yakından takip etmelerini tavsiye ediyoruz. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak sonuçta her şirket bilanço dışında da riskler içerebilir. Örneğin, Cigna Group için buraya yatırım yapmadan önce bilmeniz gereken 1 uyarı işareti keşfettik.

Tüm bunlardan sonra, sağlam bir bilançoya sahip hızlı büyüyen bir şirketle daha çok ilgileniyorsanız, gecikmeden net nakit büyüme hisse senetleri listemize göz atın.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle Cigna Group 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.