Efsanevi fon yöneticisi Li Lu (Charlie Munger'in desteklediği kişi) bir keresinde şöyle demişti: "En büyük yatırım riski fiyatların oynaklığı değil, kalıcı bir sermaye kaybına uğrayıp uğramayacağınızdır. Dolayısıyla, herhangi bir hisse senedinin ne kadar riskli olduğunu düşündüğünüzde borcu göz önünde bulundurmanız gerektiği açık olabilir, çünkü çok fazla borç bir şirketi batırabilir. Becton, Dickinson and Company 'nin(NYSE:BDX) işinde borç kullandığını görebiliyoruz. Ancak hissedarlar borç kullanımı konusunda endişelenmeli mi?

Borç Ne Zaman Sorun Olur?

Borç, işletmelerin büyümesine yardımcı olan bir araçtır, ancak bir işletme borç verenlere ödeme yapamıyorsa, o zaman onların insafına kalır. Kapitalizmin bir parçası da başarısız işletmelerin bankacıları tarafından acımasızca tasfiye edildiği 'yaratıcı yıkım' sürecidir. Bu çok yaygın olmasa da, borçlu şirketlerin hissedarlarını kalıcı olarak sulandırdığını sık sık görüyoruz çünkü borç verenler onları sıkıntılı bir fiyattan sermaye artırmaya zorluyor. Elbette pek çok şirket büyümeyi finanse etmek için herhangi bir olumsuz sonuç olmaksızın borç kullanmaktadır. Borç seviyelerini incelerken, öncelikle hem nakit hem de borç seviyelerini birlikte değerlendiriyoruz.

Becton Dickinson için en son analizimize göz atın

Becton Dickinson'ın Net Borcu Nedir?

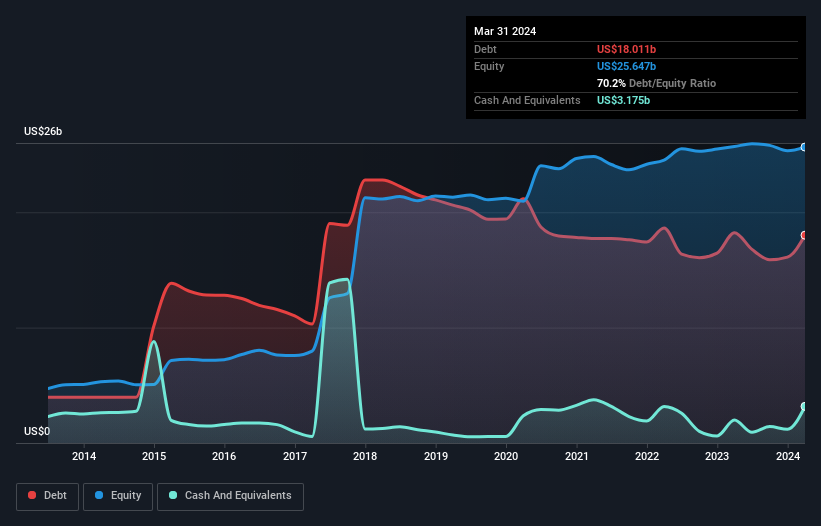

Aşağıda görebileceğiniz gibi, Becton Dickinson'ın Mart 2024 itibarıyla 18,0 milyar ABD Doları borcu bulunmaktadır ve bu rakam bir önceki yılla hemen hemen aynıdır. Daha fazla ayrıntı için grafiğe tıklayabilirsiniz. Bununla birlikte, bunu dengeleyen 3,18 milyar ABD doları nakit var ve bu da yaklaşık 14,8 milyar ABD doları net borca yol açıyor.

Becton Dickinson'ın Bilançosu Ne Kadar Sağlıklı?

En son bilanço verilerine odaklandığımızda, Becton Dickinson'ın 12 ay içinde vadesi dolacak 7,33 milyar ABD Doları tutarında yükümlülüğü ve bunun ötesinde vadesi dolacak 21,2 milyar ABD Doları tutarında yükümlülüğü olduğunu görebiliriz. Öte yandan, 3,18 milyar ABD Doları nakit ve bir yıl içinde ödenmesi gereken 2,56 milyar ABD Doları değerinde alacağı bulunmaktadır. Yani yükümlülükleri, nakit ve kısa vadeli alacaklarının toplamından 22,8 milyar ABD Doları daha fazladır.

Bu çok fazla gibi görünse de, Becton Dickinson'ın 67,8 milyar ABD doları gibi devasa bir piyasa değerine sahip olması nedeniyle o kadar da kötü değil ve bu nedenle gerekirse sermaye artırımı yaparak bilançosunu güçlendirebilir. Ancak borcunu sulandırmadan yönetip yönetemeyeceğini kesinlikle yakından incelememiz gerektiği açıktır.

Bir şirketin kazanç gücüne göre borç yükünü, net borcunun faiz, vergi, amortisman ve itfa öncesi karına (FAVÖK) bölünmesine bakarak ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderini ne kadar kolay karşıladığını (faiz karşılama) hesaplayarak ölçüyoruz. Bu şekilde, hem borcun mutlak miktarını hem de borç için ödenen faiz oranlarını dikkate alıyoruz.

Becton Dickinson'ın net borcunun FAVÖK'e oranı 2,9'dur, bu da getirileri artırmak için oldukça fazla kaldıraç kullandığını göstermektedir. Artı tarafta, FVÖK'ü faiz giderinin 7,4 katıydı ve net borcun FVÖK'e oranı 2,9 ile oldukça yüksekti. Becton Dickinson'ın son on iki ayda FVÖK'ünü %9,4 oranında artırdığını gördük. Bu bizi pek şaşırtmasa da borç söz konusu olduğunda olumlu bir gelişme. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak Becton Dickinson'ın ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan, her şeyden çok gelecekteki kazançlarıdır. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analistlerin kâr tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Son olarak, vergi memuru muhasebe karlarına bayılsa da, kredi verenler yalnızca nakit parayı kabul eder. Bu nedenle mantıklı adım, gerçek serbest nakit akışıyla eşleşen FVÖK oranına bakmaktır. Son üç yılda Becton Dickinson, faiz ve vergi hariç serbest nakit akışı göz önüne alındığında, yaklaşık normal olan FVÖK'ün %78'i değerinde serbest nakit akışı kaydetmiştir. Bu serbest nakit akışı, şirketi uygun olduğunda borç ödemek için iyi bir konuma getirmektedir.

Bizim Görüşümüz

Becton Dickinson'ın FAVÖK'ü serbest nakit akışına dönüştürmesi, Cristiano Ronaldo'nun 14 yaş altı bir kaleciye gol atması kadar kolay bir şekilde borcunun üstesinden gelebileceğini gösteriyor. Ancak, daha üzücü bir not olarak, net borcun FAVÖK'e oranı bizi biraz endişelendiriyor. Becton Dickinson'ın genellikle oldukça defansif olduğu düşünülen Tıbbi Ekipman sektöründe yer aldığını da belirtmek gerekir. Tüm bu veriler dikkate alındığında, Becton Dickinson'ın borç konusunda oldukça mantıklı bir yaklaşım sergilediği görülüyor. Bu durum bir miktar risk getirse de, hissedarlar için getirileri de artırabilir. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak, tüm yatırım riskleri bilançoda yer almaz - bundan çok uzaktır. Örneğin, Becton Dickinson için farkında olmanız gereken 3 uyarı işareti belirledik.

Günün sonunda, net borcu olmayan şirketlere odaklanmak genellikle daha iyidir. Bu tür şirketlerden oluşan özel listemize (hepsi kâr artışı geçmişine sahip) erişebilirsiniz. Ücretsizdir.

Valuation is complex, but we're here to simplify it.

Discover if Becton Dickinson might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.