Howard Marks, hisse fiyatlarındaki dalgalanmalardan endişe duymak yerine, 'Benim ve tanıdığım her pratik yatırımcının endişe duyduğu risk, kalıcı kayıp olasılığıdır' derken bunu çok güzel ifade etmiştir. Bir şirketin ne kadar riskli olduğunu düşündüğümüzde, her zaman borç kullanımına bakmak isteriz, çünkü aşırı borç yükü yıkıma yol açabilir. QuidelOrtho Corporation 'ın(NASDAQ:QDEL) bilançosunda borç olduğunu not ediyoruz. Ancak asıl soru, bu borcun şirketi riskli hale getirip getirmediğidir.

Borç Neden Risk Getirir?

Genel olarak konuşmak gerekirse, borç ancak bir şirket sermaye artırarak ya da kendi nakit akışıyla borcunu kolayca ödeyemediğinde gerçek bir sorun haline gelir. İşler gerçekten kötüye giderse, kredi verenler işletmenin kontrolünü ele geçirebilir. Bu çok yaygın olmasa da, borçlu şirketlerin hissedarlarını kalıcı olarak sulandırdığını sık sık görüyoruz çünkü borç verenler onları sıkıntılı bir fiyattan sermaye artırmaya zorluyor. Elbette borç, işletmelerde, özellikle de sermaye yoğun işletmelerde önemli bir araç olabilir. Bir işletmenin ne kadar borç kullandığını değerlendirirken yapılması gereken ilk şey, nakit ve borcuna birlikte bakmaktır.

QuidelOrtho için son analizimizi görüntüleyin

QuidelOrtho'nun Borcu Ne Kadar?

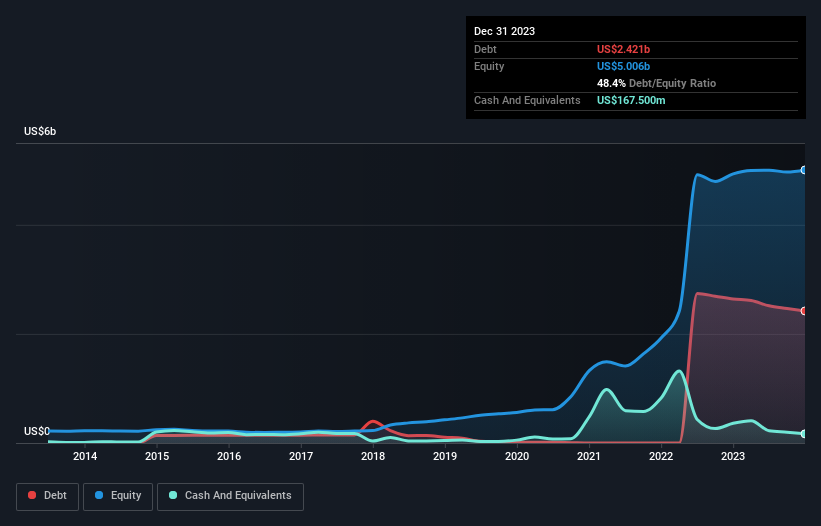

Geçmiş rakamlar için aşağıdaki grafiğe tıklayabilirsiniz, ancak QuidelOrtho'nun Aralık 2023'te bir yıl önceki 2,64 milyar ABD dolarından 2,42 milyar ABD doları borcu olduğunu gösteriyor. Bununla birlikte, 167,5 milyon ABD doları nakit parası da vardı ve bu nedenle net borcu 2,25 milyar ABD dolarıydı.

QuidelOrtho'nun Bilançosu Ne Kadar Güçlü?

En son bilançodan QuidelOrtho'nun bir yıl içinde vadesi gelen 833,8 milyon ABD$ ve bunun ötesinde vadesi gelen 2,72 milyar ABD$ yükümlülüğü olduğunu görebiliyoruz. Buna karşılık 167,5 milyon ABD$ nakit ve 12 ay içinde ödenmesi gereken 488,4 milyon ABD$ alacağı bulunmaktadır. Yani nakit ve yakın vadeli alacaklarının toplamından 2,90 milyar ABD$ daha fazla yükümlülüğü bulunmaktadır.

Bu açığın şirketin 2,86 milyar ABD doları olan piyasa değerinden daha yüksek olduğu göz önüne alındığında, hissedarların QuidelOrtho'nun borç seviyelerini, çocuklarının ilk kez bisiklete binmesini izleyen bir ebeveyn gibi izlemeleri gerektiğini düşünüyoruz. Varsayımsal olarak, şirketin mevcut hisse fiyatından sermaye artırarak borçlarını ödemeye zorlanması durumunda son derece ağır bir seyreltme gerekecektir.

Kazançlara göre borç seviyeleri hakkında bizi bilgilendirmek için iki ana oran kullanırız. Bunlardan ilki net borcun faiz, vergi, amortisman ve itfa öncesi kâra (FAVÖK) bölünmesi, ikincisi ise faiz ve vergi öncesi kârın (FVÖK) faiz giderlerinin kaç katını karşıladığıdır (ya da kısaca faiz karşılama oranı). Bu şekilde, hem borcun mutlak miktarını hem de ödenen faiz oranlarını dikkate alıyoruz.

QuidelOrtho'nun borç/FAVÖK oranı (3,1) bir miktar borç kullandığını gösterirken, faiz karşılama oranı 1,6 ile çok zayıftır ve yüksek kaldıraç oranına işaret etmektedir. Görünüşe göre işletme büyük amortisman ve itfa giderlerine maruz kalıyor, bu nedenle belki de borç yükü ilk göründüğünden daha ağırdır, çünkü FAVÖK tartışmalı bir şekilde kazançların cömert bir ölçüsüdür. Bu nedenle hissedarlar, faiz giderlerinin son zamanlarda işletmeyi gerçekten etkilemiş gibi göründüğünün farkında olmalıdır. Daha da kötüsü, QuidelOrtho'nun FVÖK'ü son 12 ayda %72 oranında düştü. Kazançlar bu gidişatı izlemeye devam ederse, bu borç yükünü ödemek bizi yağmurda maraton koşmaya ikna etmekten daha zor olacaktır. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak QuidelOrtho'nun ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan, her şeyden çok gelecekteki kazançlarıdır. Dolayısıyla, geleceğe odaklanıyorsanız analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Ancak son düşüncemiz de önemlidir, çünkü bir şirket kağıt üzerindeki karlarla borç ödeyemez; soğuk nakit paraya ihtiyacı vardır. Bu nedenle, FVÖK'ün ne kadarının serbest nakit akışıyla desteklendiğini kontrol etmeye değer. Son üç yılda QuidelOrtho, beklediğimiz gibi, FVÖK'ünün %61'ine denk gelen sağlam bir serbest nakit akışı üretti. Bu serbest nakit akışı, şirketi uygun olduğunda borç ödemek için iyi bir konuma getiriyor.

Bizim Görüşümüz

Görünürde, QuidelOrtho'nun faiz örtüsü bizi hisse senedi konusunda kararsız bıraktı ve FVÖK büyüme oranı, yılın en yoğun gecesindeki boş bir restorandan daha cazip değildi. Ancak en azından FVÖK'ü serbest nakit akışına dönüştürme konusunda oldukça iyi; bu cesaret verici. QuidelOrtho gibi Tıbbi Ekipman sektörü şirketlerinin genellikle sorunsuz bir şekilde borç kullandığını da belirtmeliyiz. Genel olarak, QuidelOrtho'nun bilanço etrafında bazı gerçek riskler olduğunu söyleyecek kadar borcu olduğunu söylemenin adil olduğunu düşünüyoruz. Her şey yolunda giderse, bu durum karşılığını verebilir ancak bu borcun dezavantajı, kalıcı kayıp riskinin daha yüksek olmasıdır. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak, tüm yatırım riski bilançoda yer almaz - bundan çok uzaktır. Örneğin QuidelOrtho'nun bilmeniz gerektiğini düşündüğümüz 2 uyarı işareti (ve biraz endişe verici olan 1) var.

Borç yükü olmadan kârını artırabilen işletmelere yatırım yapmakla ilgileniyorsanız, bilançosunda net nakit bulunan ve büyüyen işletmelerden oluşan bu ücretsiz listeye göz atın.

Valuation is complex, but we're here to simplify it.

Discover if QuidelOrtho might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.