David Iben, 'Volatilite önemsediğimiz bir risk değildir. Önemsediğimiz şey kalıcı sermaye kaybından kaçınmaktır. Görünüşe göre akıllı para, bir şirketin ne kadar riskli olduğunu değerlendirirken, genellikle iflaslarda yer alan borcun çok önemli bir faktör olduğunu biliyor. iCoreConnect Inc. şirketinin(NASDAQ:ICCT) bilançosunda borç bulunduğunu not ediyoruz. Ancak asıl soru, bu borcun şirketi riskli hale getirip getirmediğidir.

Borç Neden Risk Getirir?

Borç, işletmelerin büyümesine yardımcı olan bir araçtır, ancak bir işletme borç verenlerine ödeme yapamıyorsa, o zaman onların insafına kalır. Nihayetinde, şirket borcunu geri ödemek için yasal yükümlülüklerini yerine getiremezse, hissedarlar hiçbir şey elde edemeden çekip gidebilirler. Bu çok yaygın olmasa da, borçlu şirketlerin hissedarlarını kalıcı olarak seyrelttiğini sık sık görüyoruz çünkü borç verenler onları sıkıntılı bir fiyattan sermaye artırmaya zorluyor. Bununla birlikte, en yaygın durum, bir şirketin borcunu makul ölçüde iyi ve kendi yararına olacak şekilde yönetmesidir. Bir şirketin borç seviyelerini değerlendirirken atılacak ilk adım nakit ve borcu birlikte ele almaktır.

iCoreConnect için en son analizimize bakın

iCoreConnect Ne Kadar Borç Taşıyor?

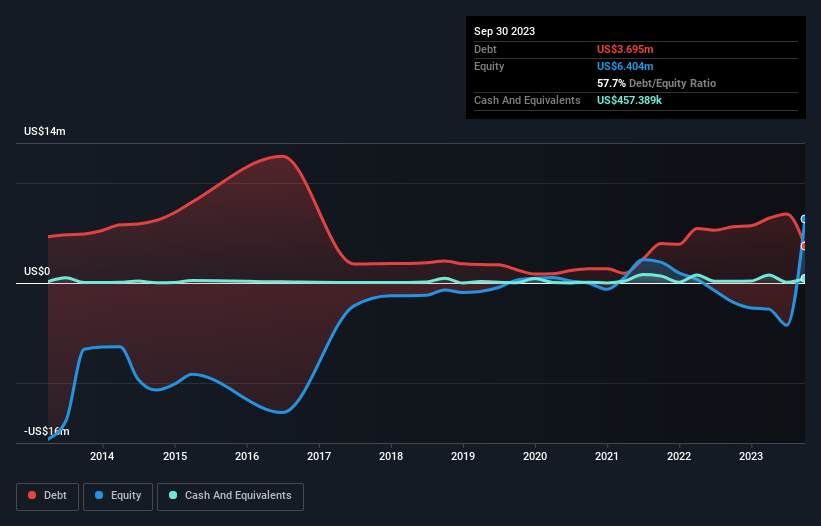

Aşağıda görebileceğiniz gibi, iCoreConnect'in Eylül 2023'te 3,70 milyon ABD Doları borcu vardı ve bu rakam bir önceki yıl 5,62 milyon ABD Dolarına düşmüştü. Bununla birlikte, bunu dengeleyen 457,4 milyon ABD doları nakit var ve bu da yaklaşık 3,24 milyon ABD doları net borca yol açıyor.

iCoreConnect'in Bilançosu Ne Kadar Sağlıklı?

En son bilanço verilerine odaklandığımızda, iCoreConnect'in 12 ay içinde vadesi dolacak 9,00 milyon ABD doları tutarında yükümlülüğü ve bunun ötesinde vadesi dolacak 1,00 milyon ABD doları tutarında yükümlülüğü olduğunu görebiliriz. Buna karşılık 457,4 bin ABD doları nakit ve 597,7 bin ABD doları da 12 ay içinde ödenmesi gereken alacakları bulunuyor. Dolayısıyla, nakit ve yakın vadeli alacaklarının toplamından 8,95 milyon ABD Doları daha fazla yükümlülüğe sahiptir.

Bu açık, 12,7 milyon ABD$'lık piyasa değerine kıyasla oldukça büyüktür, dolayısıyla hissedarların iCoreConnect'in borç kullanımına dikkat etmeleri gerektiğini göstermektedir. Bu durum, şirketin bilançosunu aceleyle desteklemesi gerektiğinde hissedarların büyük ölçüde sulandırılacağını göstermektedir. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak borcu tamamen izole bir şekilde göremezsiniz; çünkü iCoreConnect'in bu borca hizmet etmek için kazanca ihtiyacı olacaktır. Dolayısıyla borcu değerlendirirken kesinlikle kazanç trendine bakmaya değer. İnteraktif bir anlık görüntü için buraya tıklayın.

12 ay boyunca, iCoreConnect gelirinin oldukça sabit kaldığını gördü ve faiz ve vergi öncesi pozitif kazanç bildirmedi. Bu çok kötü olmasa da, büyüme görmeyi tercih ederdik.

Caveat Emptor

Son on iki ayda iCoreConnect faiz ve vergi öncesi kar (EBIT) zararı üretti. FVÖK zararı 7,4 milyon ABD doları olarak gerçekleşti. Buna baktığımızda ve bilançosundaki yükümlülükleri hatırladığımızda, nakde oranla, şirketin herhangi bir borcu olması bize akıllıca görünmüyor. Açıkçası, zamanla iyileştirilebilecek olsa da bilançonun uygunluktan uzak olduğunu düşünüyoruz. Bir başka ihtiyat nedeni de son on iki ayda 3,7 milyon ABD doları negatif serbest nakit akışı sağlanmış olmasıdır. Yani kısacası gerçekten riskli bir hisse senedi. Borç seviyelerini analiz ederken, bilanço başlanması gereken bariz yerdir. Ancak, tüm yatırım riski bilançoda yer almaz - bundan çok uzaktır. Yatırım analizimizde iCoreConnect 'in 4 uyarı işareti gösterdiğini ve bunlardan 3'ünün göz ardı edilmemesi gerektiğini unutmayın...

Elbette, borç yükü olmadan hisse senedi satın almayı tercih eden bir yatırımcıysanız, bugün net nakit büyüme hisse senetlerinden oluşan özel listemizi keşfetmekten çekinmeyin.

If you're looking to trade iCoreConnect, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentValuation is complex, but we're here to simplify it.

Discover if iCoreConnect might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.