Berkshire Hathaway'den Charlie Munger'in desteklediği harici fon yöneticisi Li Lu, "En büyük yatırım riski fiyatların oynaklığı değil, kalıcı bir sermaye kaybına uğrayıp uğramayacağınızdır," derken bu konuda hiç tereddüt etmiyor. Bir şirketin ne kadar riskli olduğunu düşündüğümüzde, her zaman borç kullanımına bakmak isteriz, çünkü aşırı borç yükü yıkıma yol açabilir. Diğer birçok şirkette olduğu gibi Accolade, Inc.(NASDAQ:ACCD) de borç kullanmaktadır. Ancak hissedarlar borç kullanımı konusunda endişelenmeli mi?

Borç Ne Zaman Sorun Olur?

Borç ve diğer yükümlülükler, serbest nakit akışıyla ya da cazip bir fiyatla sermaye artırarak bu yükümlülükleri kolayca yerine getiremediğinde bir işletme için riskli hale gelir. Kapitalizmin bir parçası da başarısız işletmelerin bankacıları tarafından acımasızca tasfiye edildiği 'yaratıcı yıkım' sürecidir. Bununla birlikte, daha yaygın (ancak yine de acı verici) bir senaryo, düşük bir fiyattan yeni öz sermaye toplamak zorunda kalmak ve böylece hissedarları kalıcı olarak sulandırmaktır. Yine de seyreltmenin yerini alan borç, yüksek getiri oranlarıyla büyümeye yatırım yapmak için sermayeye ihtiyaç duyan işletmeler için son derece iyi bir araç olabilir. Borç seviyelerini incelerken, öncelikle hem nakit hem de borç seviyelerini birlikte değerlendiriyoruz.

Accolade için en son analizimize göz atın

Accolade Ne Kadar Borç Taşıyor?

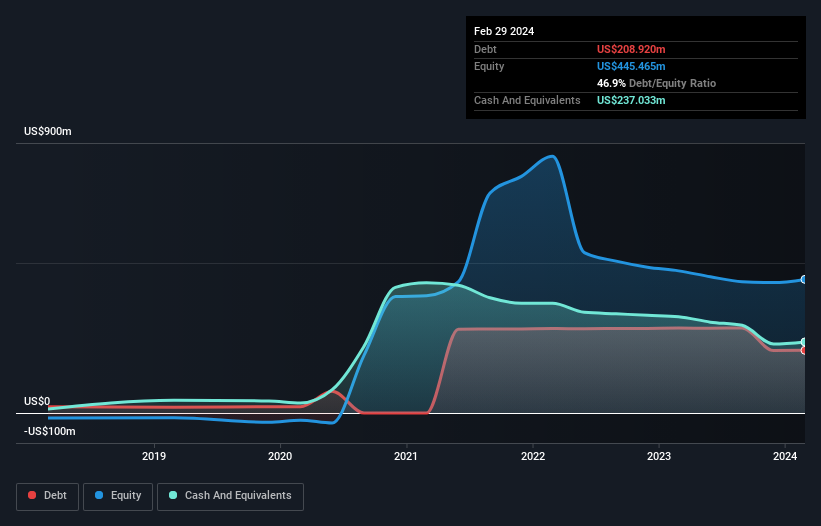

Aşağıda görebileceğiniz gibi, Accolade'in Şubat 2024'te 208,9 milyon ABD Doları borcu vardı, bu rakam bir önceki yıl 282,9 milyon ABD Dolarına düşmüştü. Bununla birlikte, bilançosu 237,0 milyon ABD doları nakit tuttuğunu gösteriyor, bu nedenle aslında 28,1 milyon ABD doları net nakdi var.

Accolade'ın Yükümlülüklerine Bir Bakış

Raporlanan son bilançoya göre Accolade'in vadesi 12 ay içinde dolacak 107,9 milyon ABD$ ve vadesi 12 aydan fazla olan 234,8 milyon ABD$ yükümlülüğü bulunmaktadır. Buna karşılık 237,0 milyon ABD Doları nakit ve vadesi 12 ay içinde dolacak 27,7 milyon ABD Doları alacağı vardı. Yani nakit ve yakın vadeli alacaklarının toplamından 78,0 milyon ABD$ daha fazla yükümlülüğü bulunmaktadır.

Accolade'in 530,5 milyon ABD doları piyasa değerine sahip olduğu düşünüldüğünde, bu yükümlülüklerin büyük bir tehdit oluşturduğuna inanmak zor. Bununla birlikte, zaman içinde değişebileceğinden, bilanço gücünü göz önünde bulundurmaya değer olduğunu düşünüyoruz. Kayda değer yükümlülüklerine rağmen, Accolade net nakde sahiptir, bu nedenle ağır bir borç yükü olmadığını söylemek doğru olur! Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak nihayetinde Accolade'in zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki kârlılığı karar verecektir. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analistlerin kâr tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Accolade geçen yıl FVÖK düzeyinde kârlı değildi, ancak gelirini %14 oranında artırarak 414 milyon ABD dolarına çıkarmayı başardı. Biz genellikle kârlı olmayan şirketlerin daha hızlı büyümesini isteriz, ancak herkes kendi kârını düşünsün.

Peki Accolade Ne Kadar Riskli?

İstatistiksel olarak konuşursak, para kaybeden şirketler para kazananlardan daha risklidir. Doğrusunu söylemek gerekirse Accolade geçen yıl faiz ve vergi öncesi kar (FVÖK) zararı etti. Ve aynı dönemde 29 milyon ABD$ negatif serbest nakit çıkışı gördü ve 100 milyon ABD$ muhasebe zararı kaydetti. Ancak bilançosundaki 28,1 milyon ABD doları kurtarıcı bir lütuf. Bu da iki yıldan daha uzun bir süre mevcut oranda harcama yapmaya devam edebileceği anlamına geliyor. Genel olarak, hisse senedinin biraz riskli olduğunu söyleyebiliriz ve pozitif serbest nakit akışı görene kadar genellikle çok temkinli davranıyoruz. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak, tüm yatırım riski bilançoda yer almaz - bundan çok uzaktır. Accolade 'in yatırım analizimizde 2 uyarı işareti gösterdiğini bilmelisiniz...

Elbette, borç yükü olmadan hisse senedi satın almayı tercih eden bir yatırımcıysanız, bugün özel net nakit büyüme hisse senetleri listemizi keşfetmekten çekinmeyin.

Valuation is complex, but we're here to simplify it.

Discover if Accolade might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.