Berkshire Hathaway'den Charlie Munger'in desteklediği harici fon yöneticisi Li Lu, "En büyük yatırım riski fiyatların oynaklığı değil, kalıcı bir sermaye kaybına uğrayıp uğramayacağınızdır," derken bu konuda hiç tereddüt etmiyor. Bir şirketin ne kadar riskli olduğunu düşündüğümüzde, her zaman borç kullanımına bakmak isteriz, çünkü aşırı borç yükü yıkıma yol açabilir. TreeHouse Foods, Inc.(NYSE:THS) şirketinin bilançosunda borç bulunduğunu not ediyoruz. Ancak daha önemli olan soru şudur: Bu borç ne kadar risk yaratıyor?

Borç Ne Zaman Sorun Olur?

Borç, işletme yeni sermaye ya da serbest nakit akışı ile borcunu ödemekte zorlanana kadar işletmeye yardımcı olur. En kötü senaryoda, bir şirket alacaklılarına ödeme yapamazsa iflas edebilir. Bu çok yaygın olmasa da, borçlu şirketlerin hissedarlarını kalıcı olarak sulandırdığını sık sık görüyoruz çünkü borç verenler onları sıkıntılı bir fiyattan sermaye artırmaya zorluyor. Elbette borcun iyi tarafı, özellikle de bir şirketteki seyreltmenin yerine yüksek getiri oranlarında yeniden yatırım yapma olanağı sağladığında, genellikle ucuz sermayeyi temsil etmesidir. Bir işletmenin ne kadar borç kullandığını değerlendirirken yapılması gereken ilk şey, nakit ve borcuna birlikte bakmaktır.

TreeHouse Foods için en son analizimize bakın

TreeHouse Foods'un Net Borcu Nedir?

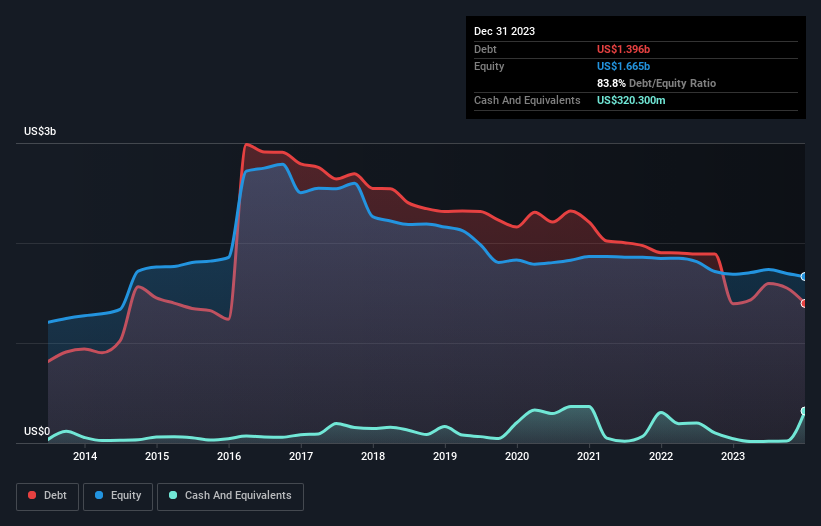

Daha fazla ayrıntı için üzerine tıklayabileceğiniz aşağıdaki grafik, TreeHouse Foods'un Aralık 2023'te 1,40 milyar ABD Doları borcu olduğunu göstermektedir; bir önceki yılla yaklaşık aynı. Diğer taraftan, 320,3 milyon ABD$ nakit parası bulunmaktadır ve bu da yaklaşık 1,08 milyar ABD$ net borca yol açmaktadır.

TreeHouse Foods'un Yükümlülüklerine Bir Bakış

Raporlanan son bilançoya göre TreeHouse Foods'un 12 ay içinde ödenmesi gereken 704,3 milyon ABD$ ve 12 aydan uzun vadede ödenmesi gereken 1,74 milyar ABD$ yükümlülüğü bulunmaktadır. Buna karşılık 320,3 milyon ABD$ nakit ve 175,6 milyon ABD$ vadesi 12 ay içinde dolacak alacakları bulunmaktadır. Yani yükümlülükleri, nakit ve kısa vadeli alacaklarının toplamından 1,95 milyar ABD$ daha fazladır.

Bu, 1,96 milyar ABD$'lık piyasa değerine kıyasla dağ gibi bir kaldıraç anlamına gelmektedir. Bu durum, şirketin bilançosunu aceleyle desteklemesi gerektiğinde hissedarların büyük ölçüde sulandırılacağını göstermektedir.

Bir şirketin kazanç gücüne göre borç yükünü, net borcunun faiz, vergi, amortisman ve itfa öncesi karına (FAVÖK) bölünmesine bakarak ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderini ne kadar kolay karşıladığını (faiz karşılama) hesaplayarak ölçüyoruz. Bu yaklaşımın avantajı, hem mutlak borç miktarını (net borcun FAVÖK'e oranı ile) hem de bu borçla ilişkili gerçek faiz giderlerini (faiz karşılama oranı ile) dikkate almamızdır.

TreeHouse Foods'un borcu FAVÖK'ünün 3,1 katıdır ve FAVÖK'ü faiz giderini 3,9 katından fazla karşılamaktadır. Bu, borç seviyelerinin önemli olmasına rağmen, sorunlu olarak nitelendirmekten kaçınacağımızı göstermektedir. İşin iyi tarafı, TreeHouse Foods'un geçen yıl FVÖK'ünü %171 oranında artırmış olması ki bu da gençliğin idealizmi gibi besleyici. Bu yolda yürümeye devam edebilirse, borcunu nispeten kolaylıkla azaltabilecek bir konumda olacaktır. Borç seviyelerini analiz ederken bilanço, başlanması gereken bariz bir yerdir. Ancak sonuçta TreeHouse Foods'un zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki kârlılığı karar verecektir. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analistlerin kâr tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Son olarak, bir şirket borcunu sadece nakit parayla ödeyebilir, muhasebe karıyla değil. Bu nedenle mantıklı adım, gerçek serbest nakit akışıyla eşleşen FVÖK oranına bakmaktır. Son üç yılda TreeHouse Foods, FVÖK'ünün %4,0'ü oranında serbest nakit akışı raporlamıştır ki bu gerçekten oldukça düşük bir orandır. Bizim için bu kadar düşük bir nakit dönüşümü, borç ödeme kabiliyeti konusunda biraz paranoya yaratıyor.

Bizim Görüşümüz

TreeHouse Foods'un ne FVÖK'ü serbest nakit akışına çevirme kabiliyeti ne de toplam borçlarının seviyesi bize daha fazla borç alabileceği konusunda güven vermedi. Ancak iyi haber şu ki, FVÖK'ünü kolaylıkla büyütebilecek gibi görünüyor. Yukarıda belirtilen faktörleri bir araya getirdiğimizde, TreeHouse Foods'un borcunun işletme için bazı riskler oluşturduğunu düşünüyoruz. Bu borç getirileri artırabilecek olsa da, şirketin şu anda yeterli kaldıraca sahip olduğunu düşünüyoruz. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak, tüm yatırım riskleri bilançoda yer almaz - bundan çok uzaktır. Örneğin, TreeHouse Foods için buraya yatırım yapmadan önce bilmeniz gereken 2 uyarı işareti keşfettik (1 tanesi bizi biraz rahatsız ediyor!).

Günün sonunda, net borcu olmayan şirketlere odaklanmak genellikle daha iyidir. Bu tür şirketlerden oluşan özel listemize (hepsi kâr artışı geçmişine sahip) erişebilirsiniz. Ücretsizdir.

Valuation is complex, but we're here to simplify it.

Discover if TreeHouse Foods might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.