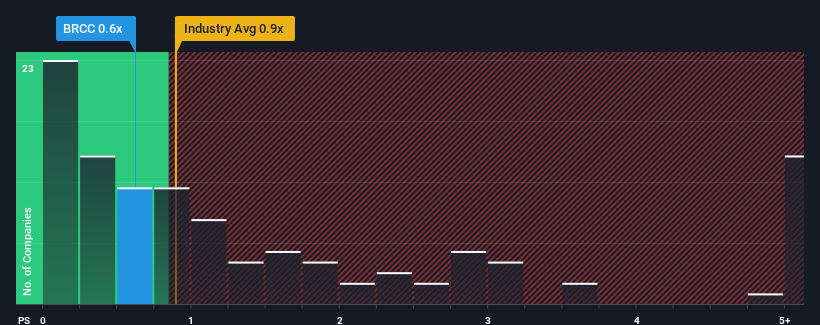

Amerika Birleşik Devletleri'nde Gıda sektöründe medyan fiyat-satış (veya "F/S") oranı 0,9x'e yakınken, BRC Inc. şirketinin (NYSE:BRCC) 0,6x olan F/S oranına kayıtsız kaldığınız için affedilebilirsiniz. Bu durum pek dikkat çekmese de, F/K oranının gerekçelendirilmemesi halinde yatırımcılar potansiyel bir fırsatı kaçırıyor ya da yaklaşan hayal kırıklığını görmezden geliyor olabilir.

BRC için son analizimizi görüntüleyin

BRC Son Dönemde Nasıl Bir Performans Gösterdi?

Gelirleri diğer birçok şirketten daha hızlı arttığı için son zamanlar BRC için avantajlı oldu. Birçok kişi güçlü gelir performansının azalmasını bekliyor olabilir, bu da P/S oranının yükselmesini engelliyor. Şirket yoluna devam etmeyi başarırsa, yatırımcılar gelir rakamlarına uygun bir hisse fiyatı ile ödüllendirilmelidir.

Analistlerin ileriye dönük tahminlerini görmek istiyorsanız, BRC hakkındakiücretsiz raporumuza göz atmalısınız.Gelir Tahminleri P/S Oranı ile Uyuşuyor mu?

BRC'ninki gibi bir F/K'yı rahatlıkla görebileceğiniz tek zaman, şirketin büyümesinin sektörü yakından takip ettiği zamandır.

Gelir artışının son yılını gözden geçirecek olursak, şirket %31'lik müthiş bir artış kaydetti. Sevindirici bir şekilde, son 12 aylık büyüme sayesinde gelirler üç yıl öncesine kıyasla toplamda %141 oranında artmıştır. Buna göre, hissedarlar bu orta vadeli gelir artışı oranlarını kesinlikle memnuniyetle karşılayacaktır.

Görünüşe bakacak olursak, şirketi izleyen sekiz analistin tahminlerine göre önümüzdeki üç yılda yıllık %14'lük bir büyüme kaydedilmesi bekleniyor. Bu arada, sektörün geri kalanının yılda yalnızca %3,1 oranında büyüyeceği tahmin ediliyor ki bu da gözle görülür şekilde daha az cazip.

Bu bilgiler ışığında, BRC'nin sektöre kıyasla oldukça benzer bir F/K ile işlem görmesini ilginç buluyoruz. Görünüşe göre bazı hissedarlar tahminlere şüpheyle yaklaşıyor ve daha düşük satış fiyatlarını kabul ediyor.

Anahtar Çıkarım

Hisse senedinizi satıp satmamanız gerektiğini belirlemek için tek başına fiyat-satış oranını kullanmak mantıklı değildir, ancak şirketin gelecekteki beklentileri için pratik bir rehber olabilir.

Sektörü geride bırakan cazip gelir artışı rakamlarına rağmen BRC'nin F/K'sı beklediğimiz gibi değil. Piyasanın fiyatlandırdığı bazı riskler olabilir ve bu da F/K oranının olumlu görünümle eşleşmesini engelliyor olabilir. Bu belirsizlik hisse fiyatına da yansımış gibi görünse de gelir tahminleri göz önüne alındığında daha yüksek olabilir.

Her zaman mevcut olan yatırım riski hayaletini göz önünde bulundurmak gerekir. BRC ile 1 uyarı işareti belirledik ve bunu anlamak yatırım sürecinizin bir parçası olmalıdır.

Sadece karşınıza çıkan ilk fikri değil, harika bir şirket aradığınızdan emin olmanız önemlidir. Büyüyen kârlılık sizin harika bir şirket fikrinizle örtüşüyorsa, son zamanlarda güçlü kazanç artışı (ve düşük F/K) gösteren ilginç şirketlerden oluşan bu ücretsiz listeye bir göz atın.

If you're looking to trade BRC, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentValuation is complex, but we're here to simplify it.

Discover if BRC might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.