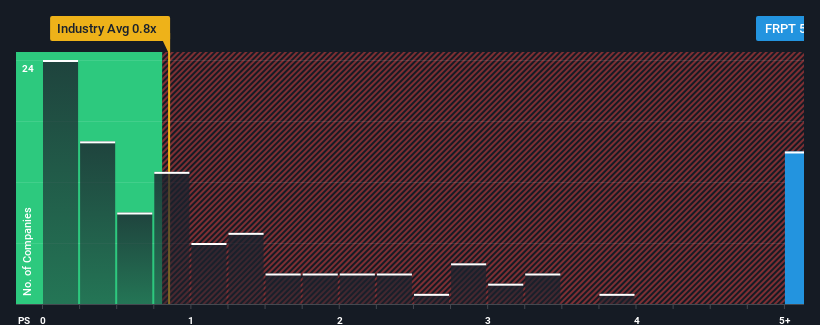

Amerika Birleşik Devletleri'nde Gıda sektöründeki şirketlerin neredeyse yarısının 0,8x'in altında fiyat-satış oranına (veya "P/S") sahip olduğunu gördüğünüzde, Freshpet, Inc.(NASDAQ:FRPT) 5,9x P/S oranıyla güçlü satış sinyalleri veriyor gibi görünüyor. Ancak, F/K oranı bir nedenden ötürü oldukça yüksek olabilir ve bunun haklı olup olmadığını belirlemek için daha fazla araştırma yapılması gerekir.

Freshpet için son analizimizi görüntüleyin

Freshpet Son Dönemde Nasıl Bir Performans Gösterdi?

Gelirleri diğer şirketlerin çoğundan daha hızlı arttığı için son zamanlar Freshpet için avantajlı olmuştur. Görünüşe göre birçok kişi güçlü gelir performansının devam etmesini bekliyor ve bu da F/K'yı yükseltiyor. Gerçekten öyle olmasını umarsınız, aksi takdirde belirli bir neden olmaksızın oldukça yüksek bir fiyat ödersiniz.

Şirket için analist tahminleri hakkında tüm resmi görmek ister misiniz? O halde Freshpet hakkındakiücretsiz raporumuz ufukta neler olduğunu ortaya çıkarmanıza yardımcı olacaktır.Freshpet İçin Yeterli Gelir Artışı Öngörülüyor mu?

Freshpet'inki kadar dik bir F/K'yı gerçekten rahatlıkla görebileceğiniz tek zaman, şirketin büyümesinin sektörü kesinlikle gölgede bırakma yolunda ilerlediği zamandır.

Geriye dönüp bakıldığında, geçtiğimiz yıl şirketin cirosunda %32'lik olağanüstü bir artış sağlandı. Sevindirici bir şekilde, son 12 aylık büyüme sayesinde gelir de üç yıl öncesine göre toplamda %139 arttı. Bu nedenle, son zamanlarda gelir artışının şirket için mükemmel olduğunu söylemek doğru olur.

Görünüşe bakacak olursak, şirketi izleyen analistlerin tahminlerine göre önümüzdeki üç yıl boyunca her yıl %24'lük bir büyüme kaydedilmesi bekleniyor. Sektörün yılda yalnızca %3,1 büyüme göstereceği tahmin edildiğinden, şirket daha güçlü bir gelir sonucu için konumlandırılmıştır.

Bu bilgiler ışığında, Freshpet'in sektöre kıyasla neden bu kadar yüksek bir F/K ile işlem gördüğünü anlayabiliriz. Görünüşe göre hissedarlar, potansiyel olarak daha müreffeh bir geleceğe bakan bir şeyi elden çıkarmaya istekli değiller.

Son Söz

Hisse senedinizi satıp satmamanız gerektiğini belirlemek için tek başına fiyat-satış oranını kullanmak mantıklı değildir, ancak şirketin gelecekteki beklentileri için pratik bir rehber olabilir.

Freshpet'in, tahmin edilen gelir artışının beklendiği gibi Gıda endüstrisinin geri kalanından daha yüksek olması nedeniyle yüksek P/S'sini koruduğunu tespit ettik. Görünen o ki hissedarlar şirketin gelecekteki gelirlerine güveniyor ve bu da F/K'yı destekliyor. Analistler gerçekten hedefi ıskalamadığı sürece, bu güçlü gelir tahminleri hisse fiyatını canlı tutacaktır.

Diğer birçok hayati risk faktörü şirketin bilançosunda bulunabilir. Bu temel faktörlerden bazılarına ilişkin altı basit kontrol içeren Freshpet içinücretsiz bilanço analizimize bir göz atın.

Kâr eden güçlü şirketler ilginizi çekiyorsa, düşük F/K ile işlem gören (ancak kazançlarını artırabileceklerini kanıtlamış) ilginç şirket lerden oluşan bu ücretsiz listeye göz atmak isteyeceksiniz.

Valuation is complex, but we're here to simplify it.

Discover if Freshpet might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.