Howard Marks, hisse fiyatlarındaki dalgalanmalardan endişe duymak yerine, 'Benim ve tanıdığım her pratik yatırımcının endişe duyduğu risk, kalıcı kayıp olasılığıdır' derken bunu güzel bir şekilde ifade etmiştir. Görünüşe göre akıllı para, bir şirketin ne kadar riskli olduğunu değerlendirirken, genellikle iflaslarda yer alan borcun çok önemli bir faktör olduğunu biliyor. Daha da önemlisi, Noble Corporation plc(NYSE:NE) borç taşıyor. Ancak bu borç hissedarlar için bir endişe kaynağı mıdır?

Borç Neden Risk Getirir?

Genel olarak konuşmak gerekirse, borç ancak bir şirket sermaye artırarak ya da kendi nakit akışıyla borcunu kolayca ödeyemediğinde gerçek bir sorun haline gelir. Nihayetinde, şirket borcunu geri ödemek için yasal yükümlülüklerini yerine getiremezse, hissedarlar ellerinde hiçbir şey olmadan çekip gidebilirler. Bununla birlikte, daha olağan (ancak yine de pahalı) bir durum, bir şirketin sadece borcu kontrol altına almak için hissedarları ucuz bir hisse fiyatıyla sulandırması gerektiğidir. Elbette borcun iyi tarafı, özellikle de bir şirketteki seyreltmenin yerine yüksek getiri oranlarında yeniden yatırım yapma olanağı sağladığında, genellikle ucuz sermayeyi temsil etmesidir. Bir işletmenin ne kadar borç kullandığını değerlendirirken yapılması gereken ilk şey, nakit ve borcuna birlikte bakmaktır.

Noble için en son analizimize göz atın

Noble Ne Kadar Borç Taşıyor?

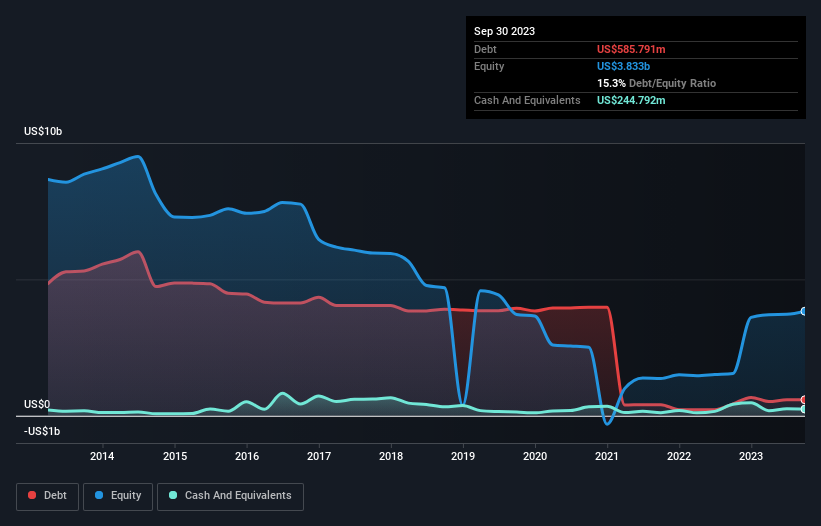

Daha fazla ayrıntı için üzerine tıklayabileceğiniz aşağıdaki resim, Eylül 2023'te Noble'ın bir yıl içinde 434,4 milyon ABD dolarından 585,8 milyon ABD doları borcu olduğunu göstermektedir. Bununla birlikte, 244,8 milyon ABD$ nakit rezervine sahip olduğundan, net borcu yaklaşık 341,0 milyon ABD$ ile daha azdır.

Noble'ın Bilançosu Ne Kadar Sağlıklı?

En son bilanço verilerine baktığımızda Noble'ın 12 ay içinde vadesi dolacak 515,8 milyon ABD$ tutarında yükümlülüğü ve bunun ötesinde vadesi dolacak 920,1 milyon ABD$ tutarında yükümlülüğü olduğunu görebiliyoruz. Buna karşılık 244,8 milyon ABD$ nakit ve vadesi 12 ay içinde dolacak 692,0 milyon ABD$ alacağı bulunmaktadır. Yani yükümlülüklerinin toplamı, nakit ve kısa vadeli alacaklarının toplamından 499,2 milyon ABD$ daha fazladır.

Halka açık Noble hisselerinin toplam değeri 6,15 milyar ABD Doları olduğundan, bu düzeyde bir yükümlülüğün büyük bir tehdit oluşturması pek olası görünmemektedir. Bununla birlikte, daha kötüye gitmemesi için bilançosunu izlemeye devam etmemiz gerektiği açıktır.

Bir şirketin kazanç gücüne göre borç yükünü, net borcunun faiz, vergi, amortisman ve itfa öncesi karına (FAVÖK) bölünmesine bakarak ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderini ne kadar kolay karşıladığını (faiz karşılama) hesaplayarak ölçüyoruz. Bu şekilde hem borcun mutlak miktarını hem de borç için ödenen faiz oranlarını dikkate alıyoruz.

Noble'ın net borcu FAVÖK'ün sadece 0,44 katıdır ve bu da kesinlikle pervasız bir borçlu olmadığını göstermektedir. Ve 10,0 katlık bir faiz karşılama oranına sahip ki bu da fazlasıyla yeterli. Daha da etkileyici olan, Noble'ın FVÖK'ünü on iki ayda %752 oranında artırmış olmasıdır. Bu büyüme devam ederse önümüzdeki yıllarda borç daha da yönetilebilir hale gelecektir. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak nihayetinde Noble'ın zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki karlılığı karar verecektir. Eğer geleceğe odaklanmak istiyorsanız, analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Ancak son düşüncemiz de önemlidir, çünkü bir şirket kağıt üzerindeki karlarla borç ödeyemez; soğuk nakit paraya ihtiyacı vardır. Bu nedenle mantıklı adım, gerçek serbest nakit akışıyla eşleşen EBIT oranına bakmaktır. Son iki yılda Noble, FVÖK'ünün %17'si kadar serbest nakit akışı bildirdi ki bu gerçekten oldukça düşük bir oran. Nakit dönüşümündeki bu düşük seviye, şirketin borçlarını yönetme ve ödeme kabiliyetini zayıflatıyor.

Bizim Görüşümüz

Noble'ın FVÖK büyüme oranı, Cristiano Ronaldo'nun 14 yaş altı bir kaleciye gol atması kadar kolay bir şekilde borcunun üstesinden gelebileceğini gösteriyor. Ancak, daha üzücü bir not olarak, FVÖK'ün serbest nakit akışına dönüşümü bizi biraz endişelendiriyor. Yukarıdaki faktörleri göz önünde bulundurduğumuzda, Noble'ın borç kullanımı konusunda oldukça mantıklı olduğu görülüyor. Bu durum bir miktar risk getirse de, hissedarlar için getirileri de artırabilir. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak sonuçta her şirket bilanço dışında da riskler içerebilir. Bu riskleri tespit etmek zor olabilir. Her şirkette vardır ve Noble için bilmeniz gereken 2 uyarı işareti tespit ettik.

Borç yükü olmadan kârını artırabilen işletmelere yatırım yapmakla ilgileniyorsanız, bilançosunda net nakit bulunan ve büyüyen işletmelerden oluşan bu ücretsiz listeye göz atın.

Valuation is complex, but we're here to simplify it.

Discover if Noble might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.