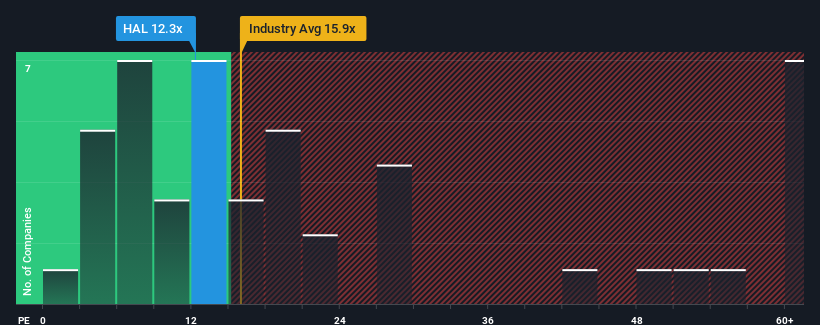

Halliburton Company(NYSE:HAL), 12,3x fiyat/kazanç (ya da "F/K") oranıyla şu anda yükseliş sinyalleri veriyor olabilir; zira ABD'deki şirketlerin neredeyse yarısının F/K oranı 17x'in üzerinde ve hatta 33x'in üzerindeki F/K'lar alışılmadık değil. Bununla birlikte, düşük F/K için rasyonel bir temel olup olmadığını belirlemek için biraz daha derine inmemiz gerekir.

Halliburton son zamanlarda kesinlikle iyi bir iş çıkarıyor çünkü diğer şirketlerin çoğu kazançlarının geriye gittiğini görürken kazanç büyümesi pozitif oldu. Bir olasılık, yatırımcıların şirketin kazançlarının yakında herkes gibi düşeceğini düşünmesi nedeniyle F/K'nın düşük olmasıdır. Şirketten hoşlanıyorsanız, durumun böyle olmamasını umuyor olmalısınız, böylece gözden düşmüşken potansiyel olarak bir miktar hisse senedi alabilirsiniz.

Halliburton için son analizimize bakın

Halliburton İçin Büyüme Var mı?

Halliburton'unki kadar düşük bir F/K'yı gerçekten rahat görebileceğiniz tek zaman, şirketin büyümesinin piyasanın gerisinde kalma yolunda olduğu zamandır.

Geriye dönüp bakıldığında, geçtiğimiz yıl şirketin kâr hanesine %51'lik olağanüstü bir kazanç sağladı. Bununla birlikte, üç yıllık EPS büyümesinin genel olarak nispeten var olmaması nedeniyle uzun vadeli performansı o kadar güçlü olmamıştır. Dolayısıyla bize göre şirket bu süre zarfında kazançlarını artırma konusunda karışık bir sonuç elde etti.

Şirketi takip eden analistlere göre, EPS'nin önümüzdeki üç yıl boyunca yılda %5,9 oranında artması bekleniyor. Bu arada, pazarın geri kalanının yılda %13 oranında büyüyeceği tahmin ediliyor ki bu da gözle görülür şekilde daha cazip.

Bu bilgiler ışığında Halliburton'un neden piyasadan daha düşük bir F/K ile işlem gördüğünü anlayabiliriz. Görünüşe göre birçok hissedar, şirket potansiyel olarak daha az müreffeh bir geleceğe bakarken elde tutmaktan rahatsız oldu.

Son Söz

Hisse senedinizi satıp satmamanız gerektiğini belirlemek için tek başına fiyat-kazanç oranını kullanmak mantıklı değildir, ancak şirketin gelecekteki beklentileri için pratik bir rehber olabilir.

Halliburton'un düşük F/K oranını, tahmin edilen büyümesinin beklendiği gibi piyasanın genelinden daha düşük olması nedeniyle koruduğunu tespit ettik. Bu aşamada yatırımcılar, kazançlardaki iyileşme potansiyelinin daha yüksek bir F/K oranını haklı çıkaracak kadar büyük olmadığını düşünüyor. Bu koşullar altında hisse fiyatının yakın gelecekte güçlü bir şekilde yükseleceğini görmek zor.

Bir sonraki adımı atmadan önce, Halliburton için ortaya çıkardığımız 2 uyarı işaretini bilmelisiniz.

Elbette, birkaç iyi adaya bakarak harika bir yatırım bulabilirsiniz. Bu nedenle, güçlü bir büyüme geçmişine sahip, düşük F/K ile işlem gören şirketlerin yer aldığı bu ücretsiz listeye bir göz atın.

If you're looking to trade Halliburton, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentValuation is complex, but we're here to simplify it.

Discover if Halliburton might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.