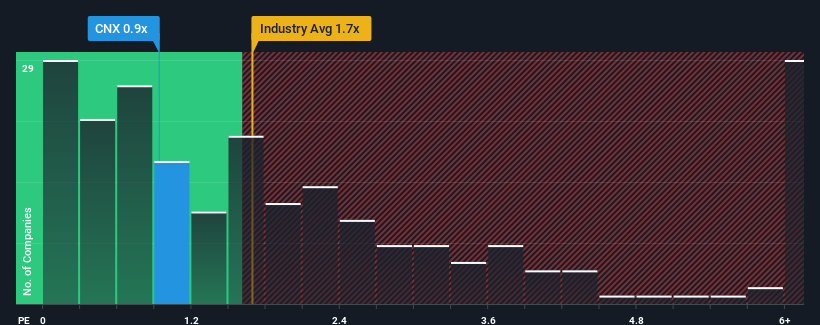

Amerika Birleşik Devletleri'ndeki tüm Petrol ve Gaz şirketlerinin neredeyse yarısının 1,7x'ten daha yüksek P/S oranlarına sahip olduğunu ve hatta 4x'ten daha yüksek P/S oranlarının sıra dışı olmadığını göz önünde bulundurarak, 0,9x fiyat-satış (veya "P/S") oranıyla CNX Resources Corporation 'ın (NYSE:CNX) incelemeye değer bir hisse senedi olduğunu düşünebilirsiniz. Bununla birlikte, P/S bir nedenden dolayı düşük olabilir ve bunun haklı olup olmadığını belirlemek için daha fazla araştırma yapılması gerekir.

CNX Resources için son analizimize göz atın

CNX Resources'ın F/K'sı Hissedarlar İçin Ne Anlama Geliyor?

Son zamanlarda sektör ortalamasından daha fazla gerileyen geliriyle CNX Resources çok durgun. F/K oranı muhtemelen düşüktür çünkü yatırımcılar bu zayıf gelir performansının hiç iyileşmeyeceğini düşünmektedir. Eğer şirkete hala inanıyorsanız, şirketin gelir performansını iyileştirmesini tercih edersiniz. Ya da en azından, planınız gözden düşmüşken bir miktar hisse almaksa, gelir düşüşünün daha da kötüye gitmemesini umarsınız.

Analistlerin CNX Resources'ın geleceğinin sektör karşısında nasıl durduğunu öğrenmek ister misiniz? Bu durumda, ücretsiz raporumuz başlamak için harika bir yer.Gelir Büyümesi Metrikleri Düşük F/K Hakkında Bize Ne Söylüyor?

CNX Resources'ın P/S oranını haklı çıkarabilmesi için sektörün gerisinde kalan yavaş bir büyüme göstermesi gerekiyor.

İlk olarak geriye dönüp baktığımızda, şirketin geçen yılki gelir artışı %12'lik hayal kırıklığı yaratan bir düşüşle heyecanlanacak bir şey değildi. Yine de, son üç yıllık dönemde, tatmin edici olmayan kısa vadeli performansına rağmen, gelirde genel olarak %219'luk mükemmel bir artış görüldü. Dolayısıyla, şirketin bu süre zarfında bazı aksaklıklar yaşamış olsa da genel olarak gelirlerini artırma konusunda çok iyi bir iş çıkardığını teyit ederek başlayabiliriz.

Görünüşe bakacak olursak, şirketi izleyen beş analistin tahminlerine göre önümüzdeki üç yıl içinde gelirlerin yıllık %14 azalması bekleniyor. Bu arada, genel sektörün yıllık %1,0 oranında genişleyeceği tahmin ediliyor ki bu da kötü bir tablo çiziyor.

Bunu göz önünde bulundurduğumuzda, CNX Resources'ın F/K'sının sektördeki emsallerine yakın olmasını ilgi çekici buluyoruz. Ancak, daralan gelirlerin uzun vadede istikrarlı bir F/K'ya yol açması pek olası değildir. Zayıf görünüm hisseleri aşağı çektiği için bu fiyatları korumak bile zor olabilir.

CNX Resources'ın P/S'sinin Alt Satırı

Fiyat-satış oranının gücünün öncelikle bir değerleme aracı olarak değil, daha ziyade mevcut yatırımcı duyarlılığını ve gelecek beklentilerini ölçmek olduğunu söyleyebiliriz.

Tahmin ettiğimiz gibi, CNX Resources'ın analist tahminlerini incelediğimizde, şirketin gelirlerindeki azalma görünümünün düşük F/K'ya katkıda bulunduğunu gördük. Şu anda hissedarlar, gelecekteki gelirin muhtemelen hoş sürprizler sağlamayacağını kabul ettikleri için düşük F/K'yı kabul ediyorlar. Bu koşullar altında hisse fiyatının yakın gelecekte güçlü bir şekilde yükseleceğini görmek zor.

Peki ya diğer riskler? Her şirkette vardır ve CNX Resources için bilmeniz gereken 3 uyarı işareti tespit ettik (bunlardan 2'si biraz endişe verici!).

Sadece karşınıza çıkan ilk fikri değil, harika bir şirket aradığınızdan emin olmanız önemlidir. Büyüyen kârlılık sizin harika bir şirket fikrinizle örtüşüyorsa, son zamanlarda güçlü kazanç artışı (ve düşük F/K) gösteren ilginç şirketlerden oluşan bu ücretsiz listeye bir göz atın.

If you're looking to trade CNX Resources, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentValuation is complex, but we're here to simplify it.

Discover if CNX Resources might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.