Ardmore Shipping Corporation'ın (NYSE:ASC) Hisse Fiyatı %30 Arttı Ancak İş Beklentilerinin de Yükseltilmesi Gerekiyor

Ardmore Shipping Corporation(NYSE:ASC) hissedarları sabırlarının karşılığını geçtiğimiz ay hisse fiyatlarında yaşanan %30'luk artışla aldı. Son 30 günde yıllık kazanç %56 gibi çok yüksek bir orana ulaştı.

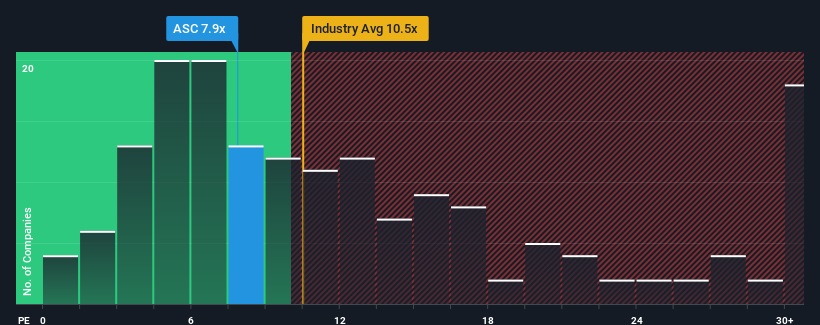

Fiyatı yükselmiş olsa da Ardmore Shipping, 7,9x'lik fiyat/kazanç (veya "F/K") oranıyla şu anda hala çok yükseliş sinyalleri veriyor olabilir, zira Amerika Birleşik Devletleri'ndeki tüm şirketlerin neredeyse yarısı 18x'ten daha yüksek F/K oranlarına sahiptir ve hatta 33x'ten daha yüksek F/K'lar olağandışı değildir. Bununla birlikte, F/K oranı bir nedenden dolayı oldukça düşük olabilir ve bunun haklı olup olmadığını belirlemek için daha fazla araştırma yapılması gerekir.

Son zamanlarda piyasadan daha fazla gerileyen kazançlarıyla Ardmore Shipping çok durgun. F/K muhtemelen düşüktür çünkü yatırımcılar bu kötü kazanç performansının hiç iyileşmeyeceğini düşünmektedir. Şirketi hala seviyorsanız, herhangi bir karar vermeden önce kazanç yörüngesinin tersine dönmesini istersiniz. Aksi takdirde, mevcut hissedarlar muhtemelen hisse fiyatının gelecekteki yönü konusunda heyecan duymakta zorlanacaktır.

Ardmore Shipping için son analizimizi görüntüleyin

Büyüme Metrikleri Düşük F/K Hakkında Bize Ne Söylüyor?

Ardmore Shipping'inki kadar düşük bir F/K'yı gerçekten rahat görebileceğiniz tek zaman, şirketin büyümesinin piyasanın kesinlikle gerisinde kalacağı zamandır.

İlk olarak geriye dönüp baktığımızda, şirketin geçen yılki hisse başına kazanç büyümesi, %45'lik hayal kırıklığı yaratan bir düşüşle heyecanlanacak bir şey değildi. Ne yazık ki bu, şirketi üç yıl önce başladığı noktaya geri getirdi ve bu süre zarfında EPS büyümesi genel olarak neredeyse hiç yoktu. Dolayısıyla bize göre şirket bu süre zarfında kazançlarını artırma konusunda karışık bir sonuç elde etti.

Geleceğe bakacak olursak, şirketi takip eden beş analistin tahminlerine göre önümüzdeki üç yıl içinde kazanç artışı yıllık %2,2 azalarak negatif bölgeye doğru ilerliyor. Pazarın geri kalanının yıllık %9,8 oranında büyümesi beklenirken bu hiç de iyi değil.

Bu bilgiler ışığında, Ardmore Shipping'in piyasadan daha düşük bir F/K ile işlem görmesine şaşırmıyoruz. Ancak, daralan kazançların uzun vadede istikrarlı bir F/K'ya yol açması pek olası değildir. Zayıf görünüm hisseleri aşağı çektiği için bu fiyatları korumak bile zor olabilir.

Ardmore Shipping'in F/K'sının Alt Satırı

Ardmore Shipping hisselerinin, şirketin F/K'sını düşüşten kurtarmak için çok daha fazla yukarı yönlü ivmeye ihtiyacı olacak. Tipik olarak, yatırım kararları verirken fiyat/kazanç oranlarını çok fazla okumamak konusunda uyarıyoruz, ancak diğer piyasa katılımcılarının şirket hakkında ne düşündüğü hakkında çok şey ortaya çıkarabilir.

Ardmore Shipping'in düşük F/K oranını, beklendiği gibi düşen kazanç tahminlerinin zayıflığı nedeniyle koruduğunu tespit ettik. Bu aşamada yatırımcılar, kazançlardaki iyileşme potansiyelinin daha yüksek bir F/K oranını haklı çıkaracak kadar büyük olmadığını düşünüyor. Bu koşullar iyileşmediği sürece, hisse fiyatı için bu seviyelerde bir bariyer oluşturmaya devam edecektir.

Fikrinizi belirlemeden önce, Ardmore Shipping için bilmeniz gereken 2 uyarı işareti keşfettik (1 tanesi endişe verici!).

Bu riskler Ardmore Shipping hakkındaki görüşünüzü yeniden gözden geçirmenize neden oluyorsa, başka neler olduğuna dair bir fikir edinmek için yüksek kaliteli hisse senetlerinden oluşan interaktif listemizi keşfedin.

Valuation is complex, but we're here to simplify it.

Discover if Ardmore Shipping might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.