Bu 4 Ölçüt DMC Global'in (NASDAQ:BOOM) Borcunu Makul Ölçüde İyi Kullandığını Gösteriyor

Warren Buffett ünlü bir sözünde 'Volatilite riskle eş anlamlı olmaktan çok uzaktır' demiştir. Görünüşe göre akıllı para, bir şirketin ne kadar riskli olduğunu değerlendirirken borcun - genellikle iflaslarda yer alan - çok önemli bir faktör olduğunu biliyor. Diğer birçok şirket gibi DMC Global Inc. de(NASDAQ:BOOM) borç kullanıyor. Ancak asıl soru, bu borcun şirketi riskli hale getirip getirmediğidir.

Borç Ne Gibi Riskler Getirir?

Borç, işletmelerin büyümesine yardımcı olan bir araçtır, ancak bir işletme borç verenlere ödeme yapamazsa, onların insafına kalır. En kötü senaryoda, bir şirket alacaklılarına ödeme yapamazsa iflas edebilir. Bu çok yaygın olmasa da, borçlu şirketlerin hissedarlarını kalıcı olarak sulandırdığını sık sık görüyoruz çünkü borç verenler onları sıkıntılı bir fiyattan sermaye artırmaya zorluyor. Elbette borç, işletmelerde, özellikle de sermaye yoğun işletmelerde önemli bir araç olabilir. Borç seviyelerini incelerken, öncelikle hem nakit hem de borç seviyelerini birlikte değerlendiriyoruz.

DMC Global için en son analizimize bakın

DMC Global'in Borcu Ne Kadar?

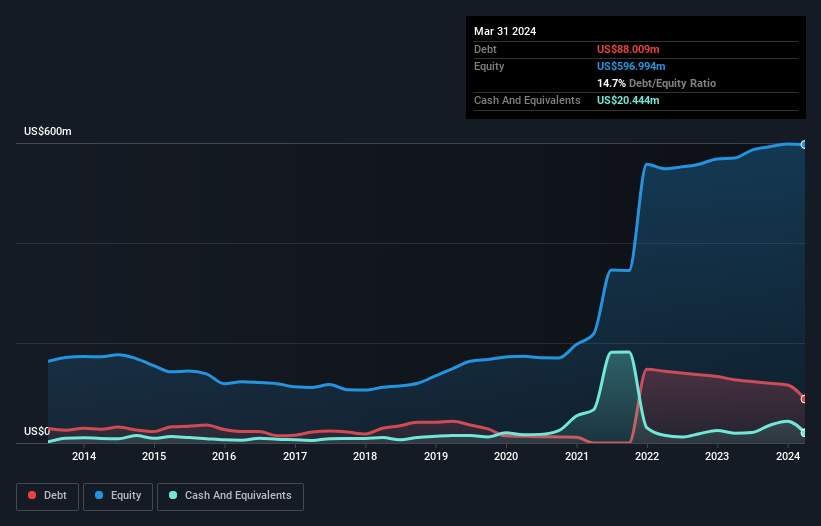

Geçmiş rakamlar için aşağıdaki grafiğe tıklayabilirsiniz, ancak DMC Global'in Mart 2024'te bir yıl önceki 126,7 milyon ABD dolarından 88,0 milyon ABD doları borcu olduğunu gösteriyor. Bununla birlikte, 20,4 milyon ABD doları nakit parası da vardı ve bu nedenle net borcu 67,6 milyon ABD dolarıydı.

DMC Global'in Bilançosu Ne Kadar Sağlıklı?

Raporlanan son bilançoya göre, DMC Global'in 12 ay içinde vadesi gelen 121,2 milyon ABD$ tutarında yükümlülüğü ve 12 aydan uzun vadede vadesi gelen 141,8 milyon ABD$ tutarında yükümlülüğü bulunmaktadır. Buna karşılık 20,4 milyon ABD$ nakit ve 104,7 milyon ABD$ vadesi 12 ay içinde dolacak alacakları bulunmaktadır. Dolayısıyla, yükümlülüklerinin toplamı nakit ve kısa vadeli alacaklarının toplamından 137,9 milyon ABD$ daha fazladır.

Bu çok fazla gibi görünse de, DMC Global'in piyasa değeri 272,6 milyon ABD doları olduğu için o kadar da kötü değil ve bu nedenle gerekirse sermaye artırımı yaparak bilançosunu güçlendirebilir. Ancak yine de borç ödeme kabiliyetine yakından bakmak faydalı olacaktır.

Bir şirketin kazanç gücüne göre borç yükünü, net borcunun faiz, vergi, amortisman ve itfa öncesi karına (FAVÖK) bölünmesine bakarak ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderini ne kadar kolay karşıladığını (faiz karşılama) hesaplayarak ölçüyoruz. Bu şekilde hem borcun mutlak miktarını hem de borç için ödenen faiz oranlarını dikkate alıyoruz.

Net borcun FAVÖK'e oranının 0,67 ve faiz karşılığının 6,9 kat olduğu göz önünde bulundurulduğunda, DMC Global'in borcunu muhtemelen oldukça makul bir şekilde kullandığı görülmektedir. Bu nedenle, finansman maliyetlerinin işletme üzerindeki etkisini yakından takip etmenizi öneririz. Buna ek olarak, DMC Global'in FVÖK'ünü %48 oranında artırdığını ve böylece gelecekteki borç geri ödemelerinin hayaletini azalttığını bildirmekten mutluluk duyuyoruz. Hiç şüphe yok ki borç hakkında en çok bilgiyi bilançodan öğreniyoruz. Ancak nihayetinde DMC Global'in zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki kârlılığı karar verecektir. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analistlerin kâr tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Ancak son değerlendirmemiz de önemlidir, çünkü bir şirket kağıt üzerindeki karlarla borç ödeyemez; nakit paraya ihtiyacı vardır. Bu nedenle mantıklı adım, gerçek serbest nakit akışıyla eşleşen FVÖK oranına bakmaktır. Son iki yılda DMC Global, FVÖK'ünün %85'i kadar serbest nakit akışı kaydetmiştir ki bu oran genellikle beklediğimizden daha yüksektir. Bu durum, arzu edildiği takdirde borç ödemek için iyi bir pozisyon oluşturuyor.

Bizim Görüşümüz

Ne mutlu ki, DMC Global'in FVÖK'ü serbest nakit akışına etkileyici bir şekilde dönüştürmesi, borç konusunda üstünlük sağladığını göstermektedir. Ancak, daha üzücü bir not olarak, toplam yükümlülük seviyesinden biraz endişe duyuyoruz. Uzaklaştırdığımızda, DMC Global'in borcu oldukça makul bir şekilde kullandığı görülüyor; ve bu da bizden onay alıyor. Borç risk getirse de, akıllıca kullanıldığında daha yüksek bir öz sermaye getirisi de sağlayabilir. Elbette, DMC Global'in içeriden birilerinin hisse satın aldığını bilseydik, kazanacağımız ekstra güvene hayır demezdik: aynı dalga boyundaysanız, içeriden birilerinin satın alıp almadığını bu bağlantıya tıklayarak öğrenebilirsiniz.

Her şey söylendiğinde ve yapıldığında, bazen borca bile ihtiyacı olmayan şirketlere odaklanmak daha kolaydır. Okuyucular, net borcu sıfır olan büyüme hisselerinin listesine %100 ücretsiz olarak hemen şimdi erişebilirler.

Valuation is complex, but we're here to simplify it.

Discover if DMC Global might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.