Bu 4 Ölçüt Baker Hughes'un (NASDAQ:BKR) Borcu Makul Ölçüde İyi Kullandığını Gösteriyor

David Iben, 'Volatilite önemsediğimiz bir risk değildir. Önemsediğimiz şey kalıcı sermaye kaybından kaçınmaktır. Görünüşe göre akıllı para, bir şirketin ne kadar riskli olduğunu değerlendirirken, genellikle iflaslarda yer alan borcun çok önemli bir faktör olduğunu biliyor. Diğer birçok şirket gibi Baker Hughes Company(NASDAQ:BKR) de borç kullanıyor. Ancak hissedarlar borç kullanımı konusunda endişelenmeli mi?

Borç Ne Zaman Tehlikelidir?

Genel olarak konuşmak gerekirse, borç ancak bir şirket sermaye artırarak ya da kendi nakit akışıyla borcunu kolayca ödeyemediğinde gerçek bir sorun haline gelir. Kapitalizmin bir parçası da başarısız işletmelerin bankacıları tarafından acımasızca tasfiye edildiği 'yaratıcı yıkım' sürecidir. Bununla birlikte, daha yaygın (ancak yine de acı verici) bir senaryo, düşük bir fiyatla yeni öz sermaye toplamak zorunda kalması ve böylece hissedarları kalıcı olarak sulandırmasıdır. Elbette pek çok şirket büyümeyi finanse etmek için herhangi bir olumsuz sonuç olmaksızın borç kullanmaktadır. Bir şirketin borç seviyelerini değerlendirirken atılacak ilk adım nakit ve borcu birlikte ele almaktır.

Baker Hughes için en son analizimize bakın

Baker Hughes Ne Kadar Borç Taşıyor?

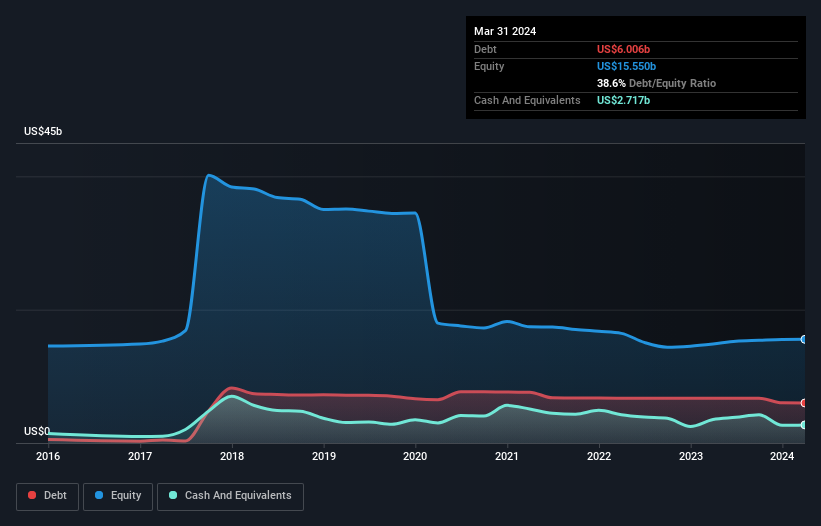

Geçmiş rakamlar için aşağıdaki grafiğe tıklayabilirsiniz, ancak Baker Hughes'un Mart 2024'te bir yıl önceki 6,72 milyar ABD dolarından 6,01 milyar ABD doları borcu olduğunu gösteriyor. Ancak, 2,72 milyar ABD doları nakit rezervi olduğu için net borcu yaklaşık 3,29 milyar ABD doları ile daha azdır.

Baker Hughes'un Yükümlülüklerine Bir Bakış

En son bilançodan Baker Hughes'un vadesi bir yıl içinde dolacak 13,2 milyar ABD Doları tutarında yükümlülüğü ve bunun ötesinde vadesi gelen 8,41 milyar ABD Doları tutarında yükümlülüğü olduğunu görebiliyoruz. Öte yandan, 2,72 milyar ABD Doları nakit ve bir yıl içinde ödenmesi gereken 6,87 milyar ABD Doları değerinde alacağı bulunmaktadır. Yani yükümlülükleri, nakit ve kısa vadeli alacaklarının toplamından 12,0 milyar ABD Doları daha fazladır.

Bu açık o kadar da kötü değil çünkü Baker Hughes 32,3 milyar ABD doları değerinde ve dolayısıyla ihtiyaç duyulması halinde bilançosunu desteklemek için muhtemelen yeterli sermayeyi toplayabilir. Ancak borcunun çok fazla risk getirdiğine dair belirtilere karşı kesinlikle gözlerimizi açık tutmak istiyoruz.

Bir şirketin borcunu kazancına göre ölçmek için, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) bölünmesini ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderine (faiz karşılama oranı) bölünmesini hesaplıyoruz. Bu yaklaşımın avantajı, hem mutlak borç miktarını (net borcun FAVÖK'e oranı ile) hem de bu borçla ilişkili fiili faiz giderlerini (faiz karşılama oranı ile) dikkate almamızdır.

Baker Hughes'un net borcunun FAVÖK'e oranı sadece 0,84 gibi düşük bir seviyededir. Ve FAVÖK'ü, büyüklüğünün 14,5 katı olan faiz giderlerini kolayca karşılamaktadır. Dolayısıyla, süper muhafazakâr borç kullanımı konusunda oldukça rahatız. Üstelik Baker Hughes son on iki ayda FVÖK'ünü %30 oranında artırdı ve bu büyüme borçla başa çıkmayı kolaylaştıracak. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak Baker Hughes'un ileriye dönük olarak sağlıklı bir bilanço tutma becerisini belirleyecek olan her şeyden çok gelecekteki kazançlarıdır. Geleceğe odaklanıyorsanız, analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Son olarak, bir işletmenin borcunu ödemek için serbest nakit akışına ihtiyacı vardır; muhasebe kârları bunu karşılamaz. Bu nedenle, FVÖK'ün ne kadarının serbest nakit akışıyla desteklendiğini kontrol etmeye değer. Baker Hughes son üç yılda, beklediğimiz gibi, FVÖK'ünün %64'üne denk gelen sağlam bir serbest nakit akışı üretti. Bu serbest nakit akışı, şirketi uygun olduğunda borç ödemek için iyi bir konuma getiriyor.

Bizim Görüşümüz

Ne mutlu ki, Baker Hughes'un etkileyici faiz örtüsü, borç konusunda üstünlük sağladığını gösteriyor. Ve bu sadece iyi haberlerin başlangıcı, çünkü EBIT büyüme oranı da çok yüreklendirici. Büyük resme baktığımızda, Baker Hughes'un borç kullanımının oldukça makul olduğunu düşünüyoruz ve bu konuda endişe duymuyoruz. Borç risk getirse de, akıllıca kullanıldığında daha yüksek bir öz sermaye getirisi de sağlayabilir. Borç seviyelerini analiz ederken, bilanço başlangıç için en uygun yerdir. Ancak sonuçta her şirket bilanço dışında da riskler içerebilir. Örnek olarak: Baker Hughes için bilmeniz gereken 1 uyarı işareti tespit ettik.

Her şey söylendiğinde ve yapıldığında, bazen borca bile ihtiyaç duymayan şirketlere odaklanmak daha kolaydır. Okuyucularımız net borcu sıfır olan büyüme hisselerinin listesine %100 ücretsiz olarak hemen şimdi erişebilirler.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle Baker Hughes 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.