David Iben, 'Volatilite önemsediğimiz bir risk değildir. Önemsediğimiz şey kalıcı sermaye kaybından kaçınmaktır. Bir şirketin ne kadar riskli olduğunu düşündüğümüzde, her zaman borç kullanımına bakmak isteriz, çünkü aşırı borç yükü yıkıma yol açabilir. Baker Hughes Company 'nin(NASDAQ:BKR) işinde borç kullandığını görebiliyoruz. Ancak daha önemli olan soru şudur: Bu borç ne kadar risk yaratıyor?

Borç Ne Zaman Sorun Olur?

Genel olarak konuşmak gerekirse, borç ancak bir şirket sermaye artırarak ya da kendi nakit akışıyla borcunu kolayca ödeyemediğinde gerçek bir sorun haline gelir. Kapitalizmin bir parçası da başarısız işletmelerin bankacıları tarafından acımasızca tasfiye edildiği 'yaratıcı yıkım' sürecidir. Ancak, daha olağan (ancak yine de pahalı) bir durum, bir şirketin borcunu kontrol altına almak için hissedarlarını ucuz bir hisse fiyatıyla sulandırmak zorunda kalmasıdır. Bununla birlikte, en yaygın durum, bir şirketin borcunu makul ölçüde iyi ve kendi yararına olacak şekilde yönetmesidir. Bir işletmenin ne kadar borç kullandığını değerlendirirken yapılması gereken ilk şey, nakit ve borcuna birlikte bakmaktır.

Baker Hughes için en son analizimize göz atın

Baker Hughes Ne Kadar Borç Taşıyor?

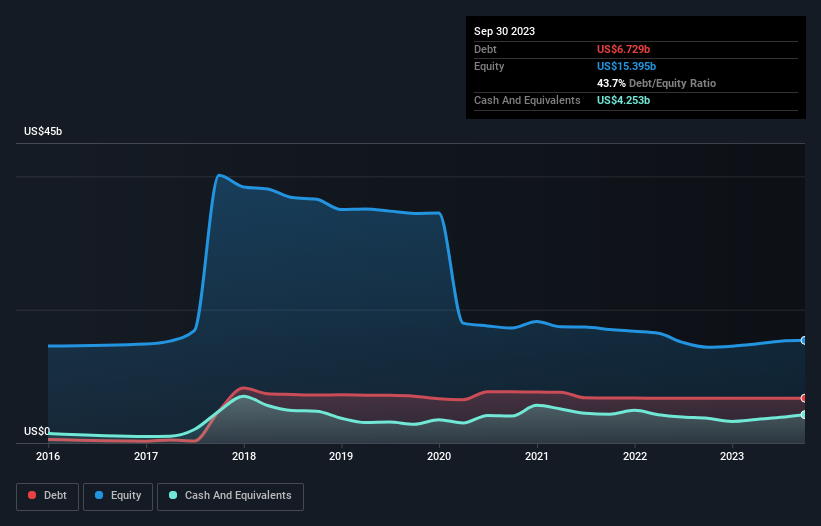

Aşağıda görebileceğiniz gibi, Baker Hughes'un Eylül 2023 itibarıyla 6,73 milyar ABD Doları borcu bulunmaktadır ve bu rakam bir önceki yılla hemen hemen aynıdır. Daha fazla ayrıntı için grafiğe tıklayabilirsiniz. Diğer taraftan, 4,25 milyar ABD Doları nakit paraya sahiptir ve bu da yaklaşık 2,48 milyar ABD Doları net borca yol açmaktadır.

Baker Hughes'un Bilançosu Ne Kadar Sağlıklı?

Raporlanan son bilançoya göre Baker Hughes'un 12 ay içinde ödenmesi gereken 12,7 milyar ABD Doları tutarında yükümlülüğü ve 12 aydan uzun vadede ödenmesi gereken 8,47 milyar ABD Doları tutarında yükümlülüğü bulunmaktadır. Öte yandan, 4,25 milyar ABD Doları nakit ve bir yıl içinde ödenmesi gereken 6,51 milyar ABD Doları değerinde alacağı vardı. Yani nakit ve yakın vadeli alacaklarının toplamından 10,4 milyar ABD Doları daha fazla yükümlülüğe sahiptir.

Bu açık o kadar da kötü değil çünkü Baker Hughes 33,5 milyar ABD doları değerinde ve dolayısıyla ihtiyaç duyulması halinde bilançosunu desteklemek için muhtemelen yeterli sermaye toplayabilir. Ancak borcunun çok fazla risk getirdiğine dair belirtilere karşı kesinlikle gözlerimizi açık tutmak istiyoruz.

Bir şirketin borcunu kazancına göre ölçmek için, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderine (faiz karşılama oranı) bölünmesiyle hesaplanır. Böylece borcu hem amortisman ve itfa giderleri ile hem de amortisman ve itfa giderleri olmadan kazanca göre değerlendiriyoruz.

Baker Hughes'un net borcu FAVÖK'ünün yalnızca 0,68 katıdır. Ve FAVÖK'ü, 10,9 katı büyüklüğündeki faiz giderini kolayca karşılamaktadır. Yani borcu yüzünden bir filin bir fare tarafından tehdit edilmesinden daha fazla tehdit edilmediğini iddia edebilirsiniz. Üstelik Baker Hughes son on iki ayda FVÖK'ünü %45 oranında artırmıştır ve bu büyüme borçla başa çıkmayı kolaylaştıracaktır. Borç seviyelerini analiz ederken bilanço, başlanması gereken bariz bir yerdir. Ancak Baker Hughes'un ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan her şeyden çok gelecekteki kazançlarıdır. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analistlerin kâr tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Son olarak, vergi memuru muhasebe karlarına bayılsa da, kredi verenler yalnızca nakit parayı kabul eder. Dolayısıyla, FVÖK'ün karşılık gelen serbest nakit akışına yol açıp açmadığına bakmamız gerekir. Son üç yılda Baker Hughes, faiz ve vergi hariç serbest nakit akışı göz önüne alındığında normal sayılabilecek bir oran olan FVÖK'ün %64'ü kadar serbest nakit akışı kaydetmiştir. Bu serbest nakit akışı, şirketi uygun olduğunda borç ödemek için iyi bir konuma getirir.

Bizim Görüşümüz

İyi haber şu ki, Baker Hughes'un FVÖK'ünü büyütme konusundaki kanıtlanmış becerisi bizi, pofuduk bir köpek yavrusunun yeni yürümeye başlayan bir çocuğu sevindirdiği gibi sevindiriyor. Ve iyi haber bununla da bitmiyor, çünkü faiz gelirleri de bu izlenimi destekliyor! Uzaklaştırıldığında, Baker Hughes'un borcu oldukça makul bir şekilde kullandığı görülüyor; ve bu da bizden onay alıyor. Borç risk getirse de, akıllıca kullanıldığında daha yüksek bir öz sermaye getirisi de sağlayabilir. Borç seviyeleri analiz edilirken, bilanço başlangıç için en uygun yerdir. Ancak, tüm yatırım riski bilanço içinde yer almaz - bundan çok uzaktır. Örneğin, Baker Hughes için buraya yatırım yapmadan önce bilmeniz gereken 1 uyarı işareti keşfettik.

Günün sonunda, net borcu olmayan şirketlere odaklanmak genellikle daha iyidir. Bu tür şirketlerden oluşan özel listemize (hepsi kâr artışı geçmişine sahip) erişebilirsiniz. Ücretsizdir.

If you're looking to trade Baker Hughes, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentValuation is complex, but we're here to simplify it.

Discover if Baker Hughes might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.