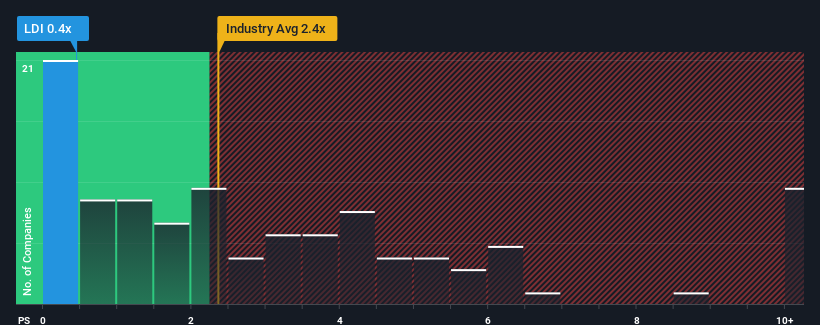

CreditDepot, Inc.(NYSE:LDI) 0,4x'lik fiyat-satış (ya da "P/S") oranıyla, ABD'deki çeşitlendirilmiş finans şirketlerinin neredeyse yarısının 2,4x'ten daha yüksek P/S oranlarına sahip olduğu ve hatta 5x'ten daha yüksek P/S oranlarının alışılmadık bir durum olmadığı göz önüne alındığında, şu anda yükseliş sinyalleri veriyor olabilir. Bununla birlikte, düşük P/S için rasyonel bir temel olup olmadığını belirlemek için biraz daha derine inmemiz gerekir.

loanDepot için son analizimizi görüntüleyin

loanDepot Nasıl Performans Gösteriyor?

Diğer şirketlerin çoğunda pozitif gelir artışı görülürken son zamanlarda gelirleri geriye gittiği için loanDepot daha iyi durumda olabilirdi. Görünüşe göre birçok kişi, P/S oranını baskılayan zayıf gelir performansının devam etmesini bekliyor. Şirketi hala beğeniyorsanız, durumun böyle olmadığını umuyor olmalısınız, böylece potansiyel olarak gözden düşmüşken bir miktar hisse senedi alabilirsiniz.

Analistlerin loanDepot'un geleceğinin sektöre kıyasla nasıl olduğunu düşündüklerini öğrenmek ister misiniz? Bu durumda, ücretsiz raporumuz başlamak için harika bir yer.Gelir Büyümesi Metrikleri Düşük F/K Hakkında Bize Ne Söylüyor?

P/S oranını haklı çıkarmak için, loanDepot'un sektörün gerisinde kalan yavaş bir büyüme göstermesi gerekecektir.

İlk olarak geriye dönüp baktığımızda, şirketin geçen yılki gelir artışı, %6,6'lık hayal kırıklığı yaratan bir düşüşle heyecanlanacak bir şey değildi. Bu, son üç yılda gelirin toplamda %79 oranında düşmesi nedeniyle uzun vadede de gelirde bir düşüş görüldüğü anlamına geliyor. Bu nedenle, son zamanlarda gelir artışının şirket için istenmeyen bir durum olduğunu söylemek doğru olacaktır.

Geleceğe bakacak olursak, şirketi takip eden beş analistin tahminlerine göre önümüzdeki üç yıl içinde gelirlerin yılda %17 oranında artması bekleniyor. Bu arada, sektörün geri kalanının her yıl yalnızca %6,2 oranında büyüyeceği tahmin ediliyor ki bu da gözle görülür şekilde daha az cazip.

Bunu göz önünde bulundurduğumuzda, loanDepot'un F/K'sının sektördeki emsallerinin çoğunun gerisinde kalmasını ilgi çekici buluyoruz. Görünüşe göre çoğu yatırımcı şirketin gelecekteki büyüme beklentilerine ulaşabileceğine ikna olmuş değil.

loanDepot'un P/S'sinin Alt Satırı

Fiyat-satış oranının belirli sektörlerde daha düşük bir değer ölçütü olduğu tartışılmaktadır, ancak güçlü bir ticari duyarlılık göstergesi olabilir.

LoanDepot'un gelirlerine baktığımızda, gelecekteki parlak büyüme tahminlerine rağmen F/K'sının beklediğimizden çok daha düşük olduğunu görüyoruz. Bu düşük P/S'nin nedeni, potansiyel olarak piyasanın fiyatlandırdığı risklerde bulunabilir. Görünüşe göre piyasa gelir istikrarsızlığı bekliyor olabilir, çünkü bu koşullar normalde hisse fiyatına destek sağlamalıdır.

Peki ya diğer riskler? Her şirkette vardır ve loanDepot için bilmeniz gereken 1 uyarı işareti tespit ettik.

Kâr eden güçlü şirketler ilginizi çekiyorsa, düşük F/K ile işlem gören (ancak kazançlarını artırabileceklerini kanıtlamış) ilginç şirket lerden oluşan bu ücretsiz listeye göz atmak isteyeceksiniz.

Valuation is complex, but we're here to simplify it.

Discover if loanDepot might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.