Franklin Resources, Inc. (NYSE:BEN) Hisseleri %26 Sıçradı Ancak Hala Hikayenin Tamamını Anlatmıyorlar

Franklin Resources, Inc.(NYSE:BEN) hissedarları sabırlarının karşılığını geçtiğimiz ay hisse fiyatlarındaki %26'lık artışla aldı. Daha geriye baktığımızda, son 30 gündeki güce rağmen son on iki aydaki %12'lik artış çok da kötü değil.

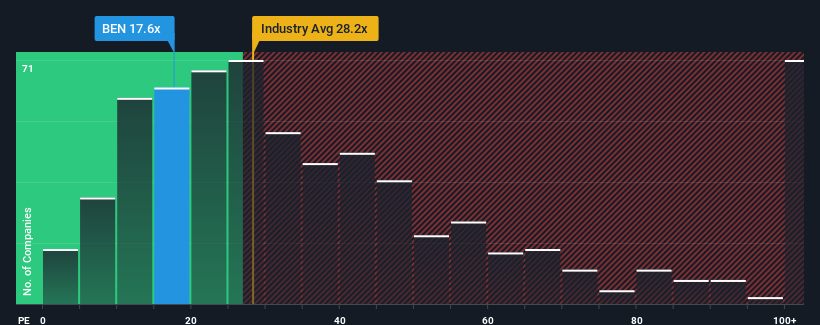

Fiyattaki bu büyük sıçramadan sonra bile, Franklin Resources'ın şu anda 17,6x olan fiyat/kazanç (veya "F/K") oranının, medyan F/K oranının 17x civarında olduğu Amerika Birleşik Devletleri'ndeki piyasaya kıyasla oldukça "orta yol" göründüğünü söylemek zor değil. Ancak, F/K için rasyonel bir temel yoksa yatırımcılar açık bir fırsatı veya potansiyel bir gerilemeyi gözden kaçırıyor olabilir.

Franklin Resources, kazançları diğer şirketlerin çoğundan daha hızlı düştüğü için son zamanlarda zorlanıyor. Belki de birçok kişi bu kötü kazanç performansının yakında piyasa ortalamalarına dönmesini bekliyor ve bu da F/K'nın düşmesini engelliyor. Eğer şirkete hala inanıyorsanız, şirketin kazançlarının düşmemesini tercih edersiniz. Aksi takdirde, mevcut hissedarlar hisse fiyatının uygulanabilirliği konusunda biraz gergin olabilir.

Franklin Resources için son analizimize bakın

Franklin Resources İçin Büyüme Var mı?

F/K oranını haklı çıkarmak için Franklin Resources'ın piyasaya benzer bir büyüme göstermesi gerekir.

Geriye dönüp bakıldığında, geçtiğimiz yıl şirketin kâr hanesinde %32'lik sinir bozucu bir düşüş yaşandı. Bu durum uzun vadede şirketin iyi gidişatına gölge düşürdü, zira üç yıllık EPS büyümesi toplamda hala %7,3 gibi kayda değer bir seviyede. Her ne kadar inişli çıkışlı bir yolculuk olsa da, son zamanlarda kazanç artışının şirket için çoğunlukla saygıdeğer olduğunu söylemek doğru olacaktır.

Şimdi ileriye baktığımızda, şirketi takip eden dokuz analiste göre EPS'nin önümüzdeki üç yıl boyunca her yıl %17 artması bekleniyor. Bu arada, piyasanın geri kalanının her yıl yalnızca %13 oranında büyüyeceği tahmin ediliyor ki bu da gözle görülür şekilde daha az cazip.

Bunun ışığında, Franklin Resources'ın F/K'sının diğer şirketlerin çoğunluğuyla aynı hizada olması ilginçtir. Görünüşe göre bazı hissedarlar tahminlere şüpheyle yaklaşıyor ve daha düşük satış fiyatlarını kabul ediyor.

Son Söz

Franklin Resources, sağlam bir fiyat artışıyla F/K oranını diğer birçok şirketle aynı seviyeye getirerek yeniden gözde olmuş gibi görünüyor. Fiyat/kazanç oranının belirli sektörlerde daha düşük bir değer ölçüsü olduğu tartışılmaktadır, ancak güçlü bir ticari duyarlılık göstergesi olabilir.

Franklin Resources'ın analist tahminleri üzerinde yaptığımız inceleme, üstün kazanç görünümünün F/K'sına tahmin ettiğimiz kadar katkıda bulunmadığını ortaya koydu. Piyasadan daha hızlı büyüme gösteren güçlü bir kazanç görünümü gördüğümüzde, potansiyel risklerin F/K oranı üzerinde baskı oluşturabileceğini varsayıyoruz. Görünüşe göre bazıları gerçekten de kazançlarda istikrarsızlık bekliyor, çünkü bu koşullar normalde hisse fiyatına destek sağlamalıdır.

Yatırım yapmadan önce göz önünde bulundurulması gereken başka hayati risk faktörleri de vardır ve Franklin Resources için farkında olmanız gereken 3 uyarı işareti keşfettik.

Elbette Franklin Resources'tan daha iyi bir hisse senedi de bulabilirsiniz. Bu nedenle, makul F/K oranlarına sahip ve kazançlarını güçlü bir şekilde artıran diğer şirketlerin bu ücretsiz koleksiyonunu görmek isteyebilirsiniz.

Valuation is complex, but we're here to simplify it.

Discover if Franklin Resources might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.