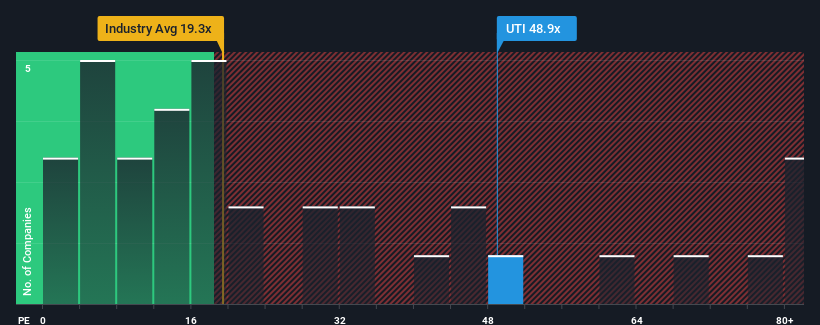

Amerika Birleşik Devletleri'ndeki şirketlerin yarısına yakınının fiyat/kazanç oranı (veya "F/K") 17x'in altındayken, Universal Technical Institute, Inc.(NYSE:UTI) hissesini 48,9x F/K oranıyla tamamen kaçınılması gereken bir hisse olarak düşünebilirsiniz. Ancak, F/K oranı bir nedenden ötürü oldukça yüksek olabilir ve bunun haklı olup olmadığını belirlemek için daha fazla araştırma yapılması gerekir.

Universal Technical Institute, diğer şirketlerin çoğunun kazançları geriye giderken kazanç büyümesi pozitif olduğu için son zamanlarda kesinlikle iyi bir iş çıkarıyor. F/K muhtemelen yüksektir çünkü yatırımcılar şirketin piyasadaki genel rüzgârları çoğundan daha iyi yönetmeye devam edeceğini düşünmektedir. Gerçekten öyle olmasını umarsınız, aksi takdirde belirli bir neden olmadan oldukça yüksek bir fiyat ödersiniz.

Universal Technical Institute için son analizimize göz atın

Universal Technical Institute için Yeterli Büyüme Var mı?

Universal Technical Institute'un F/K oranı, çok güçlü bir büyüme göstermesi ve daha da önemlisi piyasadan çok daha iyi performans göstermesi beklenen bir şirket için tipik olacaktır.

İlk olarak geriye dönüp baktığımızda, şirketin geçen yıl hisse başına kazancını %346 gibi etkileyici bir oranda artırdığını görüyoruz. Yine de, EPS toplamda üç yıl öncesine göre neredeyse hiç artmadı, bu da ideal değil. Buna göre, hissedarlar muhtemelen istikrarsız orta vadeli büyüme oranlarından fazla memnun olmayacaklardır.

Görünüşe bakacak olursak, şirketi izleyen beş analistin tahminlerine göre önümüzdeki yıl %94'lük bir büyüme bekleniyor. Bu oran, piyasanın geneli için öngörülen %12'lik büyüme oranından önemli ölçüde daha yüksek.

Bunun ışığında, Universal Technical Institute'un F/K'sının diğer şirketlerin çoğunun üzerinde olması anlaşılabilir bir durum. Görünüşe göre hissedarlar, potansiyel olarak daha müreffeh bir geleceğe bakan bir şeyi elden çıkarmaya istekli değiller.

Anahtar Çıkarım

Fiyat/kazanç oranının gücünün öncelikle bir değerleme aracı olarak değil, daha ziyade mevcut yatırımcı duyarlılığını ve gelecek beklentilerini ölçmek olduğunu söyleyebiliriz.

Universal Technical Institute'un yüksek F/K oranını, tahmin edilen büyümesinin beklendiği gibi piyasanın genelinden daha yüksek olması sayesinde koruduğunu tespit ettik. Şu anda hissedarlar, gelecekteki kazançların tehdit altında olmadığından oldukça emin oldukları için F/K konusunda rahatlar. Bu koşullar altında hisse fiyatının yakın gelecekte güçlü bir şekilde düşeceğini görmek zor.

Başka riskler de olabileceğini unutmayın. Örneğin, Universal Technical Institute için bilmeniz gereken 2 uyarı işareti belirledik ( 1 tanesi önemli).

Universal Technical Institute'un işinin gücünden emin değilseniz, neden gözden kaçırmış olabileceğiniz diğer bazı şirketler için sağlam iş temellerine sahip hisse senetlerinin interaktif listemizi keşfetmiyorsunuz?

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle Universal Technical Institute 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.