Berkshire Hathaway'den Charlie Munger'in desteklediği harici fon yöneticisi Li Lu, "En büyük yatırım riski fiyatların oynaklığı değil, kalıcı bir sermaye kaybına uğrayıp uğramayacağınızdır," derken bu konuda hiç tereddüt etmiyor. Görünüşe göre akıllı para, bir şirketin ne kadar riskli olduğunu değerlendirirken, genellikle iflaslarda yer alan borcun çok önemli bir faktör olduğunu biliyor. Norwegian Cruise Line Holdings Ltd. 'nin(NYSE:NCLH) bilançosunda borç olduğunu not ediyoruz. Ancak bu borç hissedarlar için bir endişe kaynağı mıdır?

Borç Ne Tür Riskler Getirir?

Genel olarak konuşmak gerekirse, borç ancak bir şirket sermaye artırarak ya da kendi nakit akışıyla borcunu kolayca ödeyemediğinde gerçek bir sorun haline gelir. Kapitalizmin bir parçası da başarısız işletmelerin bankacıları tarafından acımasızca tasfiye edildiği 'yaratıcı yıkım' sürecidir. Ancak, daha olağan (ancak yine de pahalı) bir durum, bir şirketin borcunu kontrol altına almak için hissedarlarını ucuz bir hisse fiyatıyla sulandırmak zorunda kalmasıdır. Elbette pek çok şirket büyümeyi finanse etmek için herhangi bir olumsuz sonuç olmaksızın borç kullanmaktadır. Bir şirketin borç kullanımını düşündüğümüzde, ilk olarak nakit ve borca birlikte bakarız.

Norwegian Cruise Line Holdings için son analizimizi görüntüleyin

Norwegian Cruise Line Holdings'in Net Borcu Nedir?

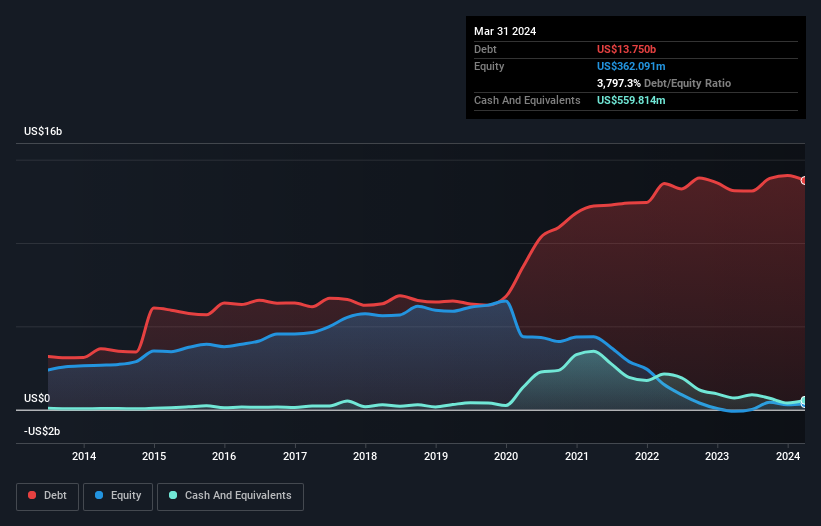

Geçmiş rakamlar için aşağıdaki grafiğe tıklayabilirsiniz, ancak Mart 2024 itibariyle Norwegian Cruise Line Holdings'in 13,7 milyar ABD Doları borcu olduğunu ve bir yıl içinde 13,1 milyar ABD Doları artış gösterdiğini göstermektedir. Diğer taraftan, 559,8 milyon ABD doları nakit paraya sahiptir ve bu da yaklaşık 13,2 milyar ABD doları net borca yol açmaktadır.

Norwegian Cruise Line Holdings'in Yükümlülüklerine Bir Bakış

En son bilanço verileri, Norwegian Cruise Line Holdings'in bir yıl içinde vadesi gelecek 6,60 milyar ABD Doları tutarında yükümlülüğü ve bu süreden sonra vadesi gelecek 12,9 milyar ABD Doları tutarında yükümlülüğü olduğunu göstermektedir. Öte yandan, 559,8 milyon ABD Doları nakit ve bir yıl içinde vadesi gelecek 282,3 milyon ABD Doları değerinde alacağı bulunmaktadır. Yani toplam yükümlülükleri, nakit ve yakın vadeli alacaklarının toplamından 18,6 milyar ABD Doları daha fazladır.

Buradaki eksiklik, 6,86 milyar ABD doları değerindeki şirketin üzerinde, bir çocuğun kitaplarla, spor malzemeleriyle ve trompetiyle dolu devasa bir sırt çantasının ağırlığı altında ezilmesi gibi ağır bir yük oluşturuyor. Bu yüzden bilançosunu şüphesiz yakından izleyeceğiz. Ne de olsa, Norwegian Cruise Line Holdings bugün alacaklılarına ödeme yapmak zorunda kalsaydı muhtemelen büyük bir yeniden sermayelendirmeye ihtiyaç duyacaktı.

Bir şirketin borcunu kazancına göre ölçmek için, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderine (faiz karşılama oranı) bölünmesiyle hesaplanır. Bu nedenle, borcu hem amortisman ve itfa giderleri ile hem de amortisman ve itfa giderleri olmadan kazanca göre değerlendiriyoruz.

Faiz karşılama oranının 1,5 kat gibi zayıf ve net borcun FAVÖK'e oranının 6,4 gibi rahatsız edici derecede yüksek olması Norwegian Cruise Line Holdings'e olan güvenimizi bir-iki yumruk gibi sarsmıştır. Buradaki borç yükü oldukça fazladır. Bununla birlikte, Norwegian Cruise Line Holdings'in son on iki ayda 1,1 milyar ABD Doları pozitif FAVÖK elde etmesi, önceki yılın zararına göre bir iyileşmedir. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak sonuçta Norwegian Cruise Line Holdings'in bilançosunu zaman içinde güçlendirip güçlendiremeyeceğine işletmenin gelecekteki kârlılığı karar verecektir. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analistlerin kâr tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Son olarak, bir şirket borcunu sadece nakit parayla ödeyebilir, muhasebe kârıyla değil. Bu nedenle, faiz ve vergi öncesi kazancının (FVÖK) ne kadarının gerçek serbest nakit akışına dönüştüğünü kontrol etmek önemlidir. Norwegian Cruise Line Holdings geçen yıl toplamda önemli ölçüde negatif serbest nakit akışı elde etmiştir. Yatırımcılar şüphesiz bu durumun zaman içinde tersine dönmesini beklese de, bu durum açıkça borç kullanımının daha riskli olduğu anlamına gelmektedir.

Bizim Görüşümüz

Görünürde, Norwegian Cruise Line Holdings'in FVÖK'ü serbest nakit akışına dönüştürmesi bizi hisse senedi hakkında kararsız bıraktı ve toplam yükümlülük seviyesi yılın en yoğun gecesindeki boş bir restorandan daha cazip değildi. Ancak en azından FVÖK büyüme oranı o kadar da kötü değil. Yukarıda bahsedilen tüm faktörler dikkate alındığında, Norwegian Cruise Line Holdings'in çok fazla borcu var gibi görünüyor. Bu tür bir risklilik bazıları için sorun değil, ancak bizim teknemizi kesinlikle yüzdürmüyor. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak, tüm yatırım riskleri bilançoda yer almaz - bundan çok uzaktır. Bu amaçla, Norwegian Cruise Line Holdings ile ilgili tespit ettiğimiz 2 uyarı işareti hakkında bilgi edinmelisiniz (bunlardan 1'i bizim için çok iyi değil).

Her şey söylendiğinde ve yapıldığında, bazen borca bile ihtiyaç duymayan şirketlere odaklanmak daha kolaydır. Okuyucularımız net borcu sıfır olan büyüme hisselerinin listesine %100 ücretsiz olarak hemen şimdi erişebilirler.

Valuation is complex, but we're here to simplify it.

Discover if Norwegian Cruise Line Holdings might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.