Warren Buffett'ın ünlü bir sözü vardır: "Volatilite riskle eş anlamlı değildir. Bir şirketin ne kadar riskli olduğunu düşündüğümüzde, her zaman borç kullanımına bakmak isteriz, çünkü aşırı borç yükü yıkıma yol açabilir. Daha da önemlisi, Darden Restaurants, Inc.(NYSE:DRI) borç taşımaktadır. Ancak bu borç hissedarlar için bir endişe kaynağı mıdır?

Borç Ne Zaman Tehlikelidir?

Borç, işletme yeni sermaye ya da serbest nakit akışı ile borcunu ödemekte zorlanana kadar işletmeye yardımcı olur. En kötü senaryoda, bir şirket alacaklılarına ödeme yapamazsa iflas edebilir. Bununla birlikte, daha yaygın (ancak yine de acı verici) bir senaryo, düşük bir fiyatla yeni öz sermaye toplamak zorunda kalması ve böylece hissedarları kalıcı olarak sulandırmasıdır. Bununla birlikte, en yaygın durum, bir şirketin borcunu makul ölçüde iyi ve kendi yararına olacak şekilde yönetmesidir. Borç seviyelerini incelerken, öncelikle hem nakit hem de borç seviyelerini birlikte ele alırız.

Darden Restaurants için son analizimize göz atın

Darden Restaurants'ın Net Borcu Nedir?

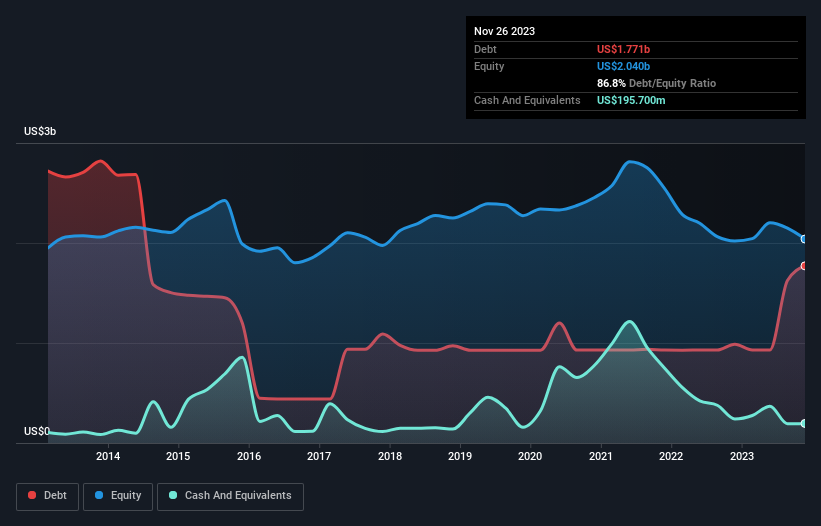

Aşağıda görebileceğiniz gibi, Kasım 2023 sonunda, Darden Restaurants'ın bir yıl önceki 987,7 milyon ABD dolarından 1,77 milyar ABD doları borcu vardı. Daha fazla ayrıntı için resme tıklayın. Ancak, bunu dengeleyen 195,7 milyon ABD doları nakit var ve bu da yaklaşık 1,58 milyar ABD doları net borca yol açıyor.

Darden Restaurants'ın Bilançosu Ne Kadar Güçlü?

En son bilanço verilerine baktığımızda, Darden Restaurants'ın 12 ay içinde vadesi gelen 2,38 milyar ABD Doları tutarında yükümlülüğü ve bunun ötesinde vadesi gelen 6,90 milyar ABD Doları tutarında yükümlülüğü olduğunu görüyoruz. Öte yandan 195,7 milyon ABD Doları nakit ve bir yıl içinde ödenmesi gereken 80,2 milyon ABD Doları değerinde alacağı bulunmaktadır. Yani yükümlülükleri, nakit ve kısa vadeli alacaklarının toplamından 9,01 milyar ABD$ daha fazladır.

Darden Restaurants 19,8 milyar ABD doları gibi oldukça yüksek bir piyasa değerine sahip olduğundan, ihtiyaç duyulması halinde bilançosunu iyileştirmek için büyük olasılıkla nakit toplayabilir. Ancak borcunu sulandırmadan yönetip yönetemeyeceğini kesinlikle yakından incelememiz gerektiği açıktır.

Kazançlara göre borç seviyeleri hakkında bizi bilgilendirmek için iki ana oran kullanırız. Bunlardan ilki net borcun faiz, vergi, amortisman ve itfa öncesi kâra (FAVÖK) bölünmesi, ikincisi ise faiz ve vergi öncesi kârın (FVÖK) faiz giderlerinin kaç katını karşıladığıdır (ya da kısaca faiz karşılama oranı). Bu yaklaşımın avantajı, hem mutlak borç miktarını (net borcun FAVÖK'e oranı ile) hem de bu borçla ilişkili gerçek faiz giderlerini (faiz karşılama oranı ile) dikkate almamızdır.

Darden Restaurants'ın net borcunun FAVÖK'e oranı sadece 0,92 gibi düşük bir seviyededir. Ve FAVÖK'ü faiz giderlerini tam 12,0 kat daha fazla karşılamaktadır. Dolayısıyla, borcu nedeniyle bir filin bir fare tarafından tehdit edilmesinden daha fazla tehdit edilmediğini iddia edebilirsiniz. Ayrıca Darden Restaurants'ın geçen yıl FVÖK'ünü %19 oranında artırarak borç yükünü daha kolay idare edilebilir hale getirdiğini de memnuniyetle not ediyoruz. Borç seviyelerini analiz ederken, bilanço başlangıç için en uygun yerdir. Ancak nihayetinde Darden Restaurants'ın zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki kârlılığı karar verecektir. Eğer geleceğe odaklanıyorsanız, analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Son olarak, bir işletme borcunu ödemek için serbest nakit akışına ihtiyaç duyar; muhasebe kârları bunu karşılamaz. Bu nedenle, FVÖK'ün karşılık gelen serbest nakit akışına yol açıp açmadığına açıkça bakmamız gerekir. Son üç yılda Darden Restaurants, faiz ve vergi hariç serbest nakit akışı göz önüne alındığında, yaklaşık normal olan FVÖK'ün %79'u değerinde serbest nakit akışı kaydetmiştir. Bu serbest nakit akışı, şirketi uygun olduğunda borç ödemek için iyi bir konuma getirmektedir.

Bizim Görüşümüz

Darden Restaurants'ın faiz teminatı, Cristiano Ronaldo'nun 14 yaş altı bir kaleciye gol atabileceği kadar kolay bir şekilde borcunun üstesinden gelebileceğini gösteriyor. Ancak, daha üzücü bir not olarak, toplam yükümlülüklerinin seviyesi bizi biraz endişelendiriyor. Büyük resme baktığımızda, Darden Restaurants'ın borç kullanımının oldukça makul olduğunu düşünüyoruz ve bu konuda endişe duymuyoruz. Sonuçta, makul kaldıraç özkaynak getirisini artırabilir. Borç seviyelerini analiz ederken, bilanço başlangıç için en uygun yerdir. Ancak, tüm yatırım riskleri bilanço içinde yer almaz. Bu riskleri tespit etmek zor olabilir. Her şirkette vardır ve biz Darden Restaurants için bilmeniz gereken 3 uyarı işareti tespit ettik.

Elbette, borç yükü olmadan hisse senedi satın almayı tercih eden bir yatırımcıysanız, bugün özel net nakit büyüme hisse senetleri listemizi keşfetmekten çekinmeyin.

Valuation is complex, but we're here to simplify it.

Discover if Darden Restaurants might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.