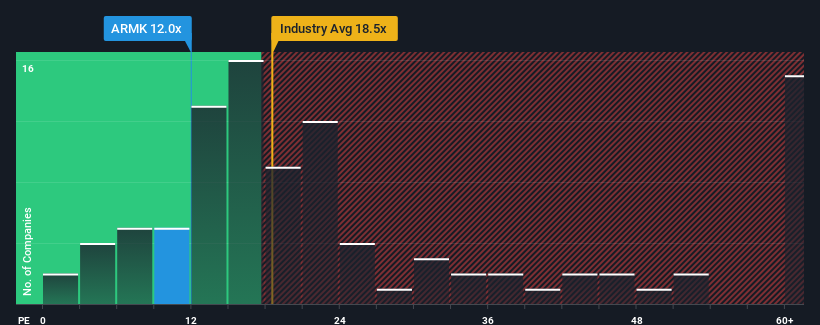

Amerika Birleşik Devletleri'ndeki şirketlerin yarısına yakınının fiyat/kazanç oranı (veya "F/K") 18x'in üzerindeyken, Aramark 'ı (NYSE:ARMK) 12x F/K oranıyla cazip bir yatırım olarak düşünebilirsiniz. Ancak, F/K'nın düşük olmasının bir nedeni olabilir ve haklı olup olmadığını belirlemek için daha fazla araştırma yapılması gerekir.

Diğer şirketlerin çoğunun azalan kazançlarına kıyasla pozitif bölgede kazanç artışı ile Aramark son zamanlarda oldukça iyi durumda. Bir olasılık, yatırımcıların şirketin kazançlarının yakında herkesinki gibi düşeceğini düşünmeleri nedeniyle F/K'nın düşük olmasıdır. Eğer öyle değilse, mevcut hissedarların hisse fiyatının gelecekteki yönü konusunda oldukça iyimser olmak için nedenleri var.

Aramark için son analizimizi görüntüleyin

Aramark'ın Büyüme Eğilimi Nasıl?

Aramark'ın F/K oranı, yalnızca sınırlı büyüme göstermesi ve daha da önemlisi piyasadan daha kötü performans göstermesi beklenen bir şirket için tipiktir.

Kazanç artışının son yılını gözden geçirecek olursak, şirket %311 gibi müthiş bir artış kaydetti. Yine de, EPS toplamda üç yıl öncesine göre neredeyse hiç artmadı, bu da ideal değil. Dolayısıyla bize göre şirket bu süre zarfında kazanç artışı açısından karışık bir sonuç elde etti.

Görünüşe bakacak olursak, şirketi izleyen analistlerin tahminlerine göre kazançların yılda %7,5 azalmasıyla birlikte önümüzdeki üç yılın getirilerinin azalması bekleniyor. Pazarın geri kalanının yıllık %10,0 büyümesi beklenirken bu hiç de iyi bir oran değil.

Bu bilgiler ışığında, Aramark'ın piyasadan daha düşük bir F/K ile işlem görmesine şaşırmıyoruz. Ancak, daralan kazançların uzun vadede istikrarlı bir F/K'ya yol açması pek olası değildir. Zayıf görünüm hisseleri aşağı çektiği için bu fiyatları korumak bile zor olabilir.

Anahtar Çıkarım

Fiyat/kazanç oranının gücünün öncelikle bir değerleme aracı olarak değil, daha ziyade mevcut yatırımcı duyarlılığını ve gelecek beklentilerini ölçmek olduğunu söyleyebiliriz.

Tahmin ettiğimiz gibi, Aramark'ın analist tahminlerini incelediğimizde, şirketin kazançlarındaki düşüş görünümünün düşük F/K oranına katkıda bulunduğunu gördük. Bu aşamada yatırımcılar, kazançlardaki iyileşme potansiyelinin daha yüksek bir F/K oranını haklı çıkaracak kadar büyük olmadığını düşünüyor. Bu koşullar iyileşmediği sürece, hisse fiyatı için bu seviyelerde bir bariyer oluşturmaya devam edecektir.

Ayrıca, Aramark için dikkate almanız gereken 3 uyarı işareti bulduğumuzu (2'si önemli!) belirtmekte fayda var.

Elbette Aramark'tan daha iyi bir hisse senedi bulmanız da mümkün olabilir. Bu nedenle, makul F/K oranlarına sahip ve kazançlarını güçlü bir şekilde artıran diğer şirketlerin bu ücretsiz koleksiyonunu görmek isteyebilirsiniz.

Valuation is complex, but we're here to simplify it.

Discover if Aramark might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.