Zhongchao Inc'in (NASDAQ:ZCMD) Hisseleri %32 Oranında Yükseldi Ancak Şirket Hala Sektörün Gerisinde

Zhongchao Inc.(NASDAQ:ZCMD) hisselerini elinde bulunduranlar, hisse fiyatının son otuz günde %32 oranında toparlanmasından dolayı rahatlamış olacaklardır, ancak yatırımcı portföylerine verdiği son zararı onarmak için devam etmesi gerekiyor. Ancak geçtiğimiz ay, hisse fiyatlarında son bir yılda yaşanan %85'lik düşüşü iyileştirmek için çok az şey yaptı.

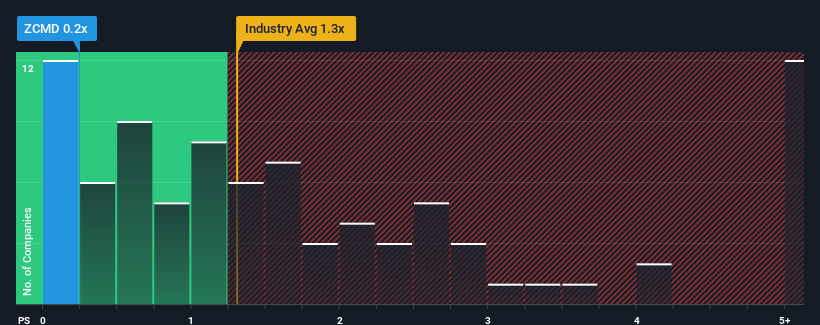

Fiyattaki sert sıçramaya rağmen, Amerika Birleşik Devletleri Tüketici Hizmetleri sektöründe faaliyet gösteren şirketlerin yaklaşık yarısının 1,3x'in üzerinde fiyat-satış oranlarına (veya "P/S") sahip olduğu göz önüne alındığında, Zhongchao'yu 0,2x P/S oranıyla hala cazip bir yatırım olarak düşünebilirsiniz. Bununla birlikte, P/S'yi sadece görünür değer olarak almak akıllıca değildir, çünkü neden sınırlı olduğuna dair bir açıklama olabilir.

Zhongchao için son analizimize göz atın

Zhongchao Nasıl Performans Gösteriyor?

Zhongchao'nun geçen yıl elde ettiği gelir artışı, çoğu şirket için kabul edilebilirin ötesindedir. Bir olasılık, yatırımcıların bu kayda değer gelir artışının yakın gelecekte sektörün genelinden daha düşük performans gösterebileceğini düşünmeleri nedeniyle F/K'nın düşük olmasıdır. Bu gerçekleşmezse, mevcut hissedarların hisse fiyatının gelecekteki yönü konusunda iyimser olmak için nedenleri var.

Zhongchao için herhangi bir analist tahmini bulunmamakla birlikte, şirketin kazanç, gelir ve nakit akışında nasıl bir performans sergilediğini görmek için bu ücretsiz veri açısından zengin görselleştirmeye bir göz atın.Gelir Tahminleri Düşük F/K Oranıyla Uyuşuyor mu?

Zhongchao'nunki gibi P/S oranlarının makul kabul edilmesi için bir şirketin sektörün altında performans göstermesi gerektiğine dair doğal bir varsayım var.

Geriye dönüp bakıldığında, geçtiğimiz yıl şirketin cirosunda %15'lik olağanüstü bir artış sağlandı. Sonuç olarak, son üç yılda gelirlerini toplamda %5,3 oranında artırdı. Dolayısıyla, şirketin bu süre zarfında gelirini artırma konusunda gerçekten iyi bir iş çıkardığını teyit ederek başlayabiliriz.

Bu durum, önümüzdeki yıl %16 oranında büyümesi beklenen sektörün geri kalanının aksine, şirketin son orta vadeli yıllıklandırılmış büyüme oranlarından önemli ölçüde daha yüksektir.

Bu durum göz önünde bulundurulduğunda, Zhongchao'nun F/K'sının neden sektördeki emsallerinin gerisinde kaldığı kolayca anlaşılabilir. Görünüşe göre çoğu yatırımcı son dönemdeki sınırlı büyüme oranlarının gelecekte de devam etmesini bekliyor ve hisse senedi için yalnızca daha düşük bir miktar ödemeye razı.

Anahtar Çıkarım

Hisse fiyatlarındaki son artış Zhongchao'nun F/K'sını sektör ortalamasına yaklaştırmaya yetmedi. Genel olarak tercihimiz, fiyat-satış oranının kullanımını, piyasanın bir şirketin genel sağlığı hakkında ne düşündüğünü belirlemekle sınırlamaktır.

Şüphelendiğimiz gibi, Zhongchao üzerinde yaptığımız inceleme, mevcut sektör beklentilerinden daha kötü göründüğü için üç yıllık gelir eğilimlerinin düşük F/K'sına katkıda bulunduğunu ortaya koydu. Şu anda hissedarlar, gelecekteki gelirin muhtemelen hoş sürprizler sağlamayacağını kabul ettikleri için düşük F/K'yı kabul ediyorlar. Son orta vadeli koşullar iyileşmedikçe, bu seviyeler civarında hisse fiyatı için bir bariyer oluşturmaya devam edecekler.

Fikrinizi belirlemeden önce, Zhongchao için bilmeniz gereken 3 uyarı işareti keşfettik.

Bu riskler Zhongchao hakkındaki görüşünüzü yeniden gözden geçirmenize neden oluyorsa, başka neler olduğuna dair bir fikir edinmek için interaktif yüksek kaliteli hisse senetleri listemizi keşfedin.

Valuation is complex, but we're here to simplify it.

Discover if Zhongchao might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.