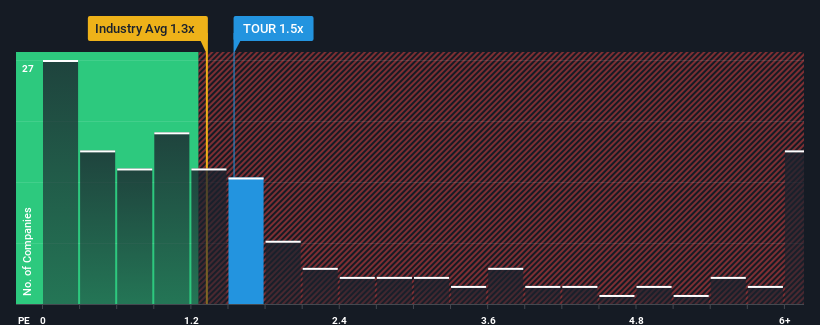

Tuniu Corporation'ın (NASDAQ:TOUR) şu anda 1,5x olan fiyat-satış (veya "P/S") oranının, medyan P/S oranının 1,3x civarında olduğu Amerika Birleşik Devletleri'ndeki Konaklama sektöründeki şirketler için oldukça "orta yol" göründüğünü söylemek zor değil. Bununla birlikte, yatırımcılar farklı bir fırsatı veya maliyetli bir hatayı göz ardı edebileceğinden, açıklama yapmadan P/S'yi görmezden gelmek akıllıca değildir.

Tuniu için son analizimize bakın

Tuniu Son Dönemde Nasıl Performans Gösterdi?

Son zamanlarda diğer şirketlerin çoğundan daha üstün olan gelir artışı ile Tuniu nispeten iyi durumda. Pek çok kişi, P/S oranının yükselmesini engelleyen güçlü gelir performansının azalmasını bekliyor olabilir. Şirketten hoşlanıyorsanız, durumun böyle olmamasını umuyor olabilirsiniz, böylece potansiyel olarak tam olarak gözde değilken bir miktar hisse senedi alabilirsiniz.

Analistlerin Tuniu'nun geleceğinin sektör karşısında nasıl durduğunu öğrenmek ister misiniz? Bu durumda, ücretsiz raporumuz başlamak için harika bir yer.Gelir Tahminleri P/S Oranı ile Uyuşuyor mu?

P/S oranını haklı çıkarmak için Tuniu'nun sektöre benzer bir büyüme göstermesi gerekecektir.

İlk olarak geriye dönüp baktığımızda, şirketin geçen yıl gelirlerini %60 gibi etkileyici bir oranda artırdığını görüyoruz. Ancak, son üç yıllık dönemde şirketin toplam gelirinde %53'lük kötü bir düşüş yaşandığı için bu yeterli olmadı. Buna göre, hissedarlar orta vadeli gelir artışı oranları konusunda olumsuz düşünebilirdi.

Görünüşe bakacak olursak, şirketi izleyen tek analistin tahminine göre önümüzdeki yıl %53'lük bir büyüme bekleniyor. Bu oran, sektörün geneli için öngörülen %13'lük büyümeden önemli ölçüde daha yüksek olacak.

Bunu göz önünde bulundurduğumuzda, Tuniu'nun F/K'sının sektördeki emsalleriyle yakından eşleşmesini ilgi çekici buluyoruz. Görünüşe göre bazı hissedarlar tahminlere şüpheyle yaklaşıyor ve daha düşük satış fiyatlarını kabul ediyor.

Son Söz

Hisse senedinizi satıp satmamanız gerektiğini belirlemek için tek başına fiyat-satış oranını kullanmak mantıklı değildir, ancak şirketin gelecekteki beklentileri için pratik bir rehber olabilir.

Tuniu'nun analist tahminlerine baktığımızda, üstün gelir görünümünün P/S'ye beklediğimiz desteği vermediğini görüyoruz. Sektörün üzerinde büyüme gösteren güçlü bir gelir görünümü gördüğümüzde, bu rakamlar etrafındaki potansiyel belirsizliğin F/K oranı üzerinde hafif bir baskı oluşturabileceğini varsayabiliriz. Ancak, analistlerin tahminlerine katılıyorsanız, hisse senedini cazip bir fiyattan alabilirsiniz.

Bir sonraki adımı atmadan önce, Tuniu için ortaya çıkardığımız 2 uyarı işaretini bilmelisiniz.

Elbette, büyük bir kazanç artışı geçmişi olan kârlı şirketler genellikle daha güvenli bahislerdir. Bu nedenle, makul F/K oranlarına sahip ve kazançlarını güçlü bir şekilde artıran diğer şirketlerden oluşan bu ücretsiz koleksiyonu görmek isteyebilirsiniz.

Valuation is complex, but we're here to simplify it.

Discover if Tuniu might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.