Yatırımcılar Noodles & Company'nin (NASDAQ:NDLS) %28'lik Hisse Fiyatı Düşüşüne Neden Şaşırmamalı?

Bazı hissedarları rahatsız edecek şekilde, Noodles & Company(NASDAQ:NDLS) hisseleri geçtiğimiz ay %28 gibi kayda değer bir düşüş yaşadı ve bu da şirket için korkunç bir süreci devam ettiriyor. Son düşüş, bu süre zarfında %61'lik bir kayıp yaşayan hissedarlar için felaket bir on iki ayı tamamlıyor.

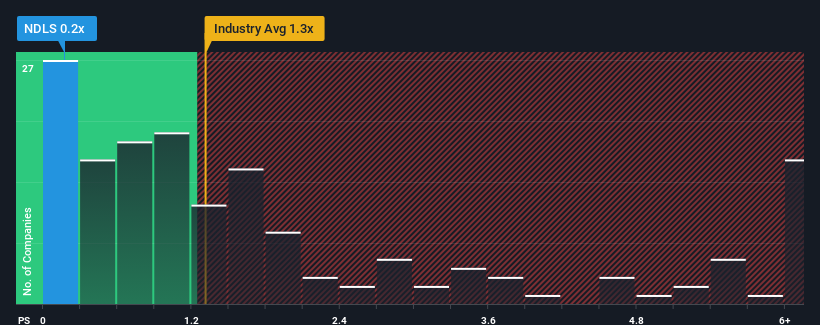

Bu kadar büyük bir fiyat düşüşünden sonra, Amerika Birleşik Devletleri Konaklama sektöründe faaliyet gösteren şirketlerin yaklaşık yarısının 1,3x'in üzerinde fiyat-satış oranına (veya "P/S") sahip olduğu göz önüne alındığında, Noodles'ı 0,2x P/S oranıyla cazip bir yatırım olarak düşünebilirsiniz. Bununla birlikte, düşük F/K oranının rasyonel bir temeli olup olmadığını belirlemek için biraz daha derine inmemiz gerekir.

Noodles için son analizimize bakın

Noodles'ın F/K'sı Hissedarlar İçin Ne Anlama Geliyor?

Noodles'ın azalan gelirleri, gelirlerinde ortalama olarak bir miktar artış görülen diğer şirketlerle kıyaslandığında son zamanlarda iyi bir performans göstermiyor. Belki de yatırımcılar güçlü bir gelir artışı beklentisinin ufukta görünmediğini düşündüğü için F/K düşük kalıyor. Dolayısıyla, hisse senedinin ucuz olduğu söylenebilirse de, yatırımcılar iyi bir değer olarak görmeden önce iyileşme arayışında olacaklardır.

Analistlerin ileriye dönük tahminlerini görmek isterseniz, Noodles hakkındakiücretsiz raporumuza göz atmalısınız.Gelir Büyümesi Metrikleri Düşük F/K Hakkında Bize Ne Söylüyor?

Noodles'ınki gibi P/S oranlarının makul kabul edilmesi için bir şirketin sektörün altında performans göstermesi gerektiğine dair doğal bir varsayım vardır.

Geçtiğimiz yılın finansal sonuçlarını incelerken, şirketin gelirlerinin %1,1 oranında düştüğünü görmek bizi hayal kırıklığına uğrattı. Bu durum, yine de toplam gelirde %28'lik makul bir artış sağlamayı başaran son üç yıllık dönemi olumsuz etkiledi. Her ne kadar inişli çıkışlı bir yolculuk olsa da, son dönemdeki gelir artışının şirket için çoğunlukla saygıdeğer olduğunu söylemek mümkün.

Geleceğe baktığımızda, şirketi takip eden üç analistin tahminlerine göre gelirlerin önümüzdeki yıl %3,2 oranında artması bekleniyor. Sektörün %13 büyüme göstereceği tahmin edilirken, şirket daha zayıf bir gelir sonucu için konumlandırılmış durumda.

Bu bilgiler ışığında, Noodles'ın neden sektörden daha düşük bir F/K ile işlem gördüğünü anlayabiliriz. Görünüşe göre birçok hissedar, şirket potansiyel olarak daha az müreffeh bir geleceğe bakarken elde tutmaktan rahatsız oldu.

Noodles'ın K/Z'sine İlişkin Sonuçlar

Noodles'ın P/S'si hisse fiyatıyla birlikte düşüşe geçti. Hisse senedinizi satıp satmamanız gerektiğini belirlemek için tek başına fiyat-satış oranını kullanmak mantıklı değildir, ancak şirketin gelecekteki beklentileri için pratik bir rehber olabilir.

Tahmin ettiğimiz gibi, Noodles'ın analist tahminlerini incelememiz, düşük gelir görünümünün düşük P/S'ye katkıda bulunduğunu ortaya koydu. Bu aşamada yatırımcılar, gelirdeki iyileşme potansiyelinin daha yüksek bir F/K oranını haklı çıkaracak kadar büyük olmadığını düşünüyor. Gelecekte F/K'nın daha da yükselmesini haklı çıkarmak için şirketin talihinin değişmesi gerekecek.

Ayrıca, Noodles için dikkate almanız gereken 4 uyarı işareti (2'si biraz tatsız!) bulduğumuzu belirtmekte fayda var.

Bu riskler Noodles hakkındaki görüşünüzü yeniden gözden geçirmenize neden oluyorsa, başka neler olduğuna dair bir fikir edinmek için yüksek kaliteli hisse senetlerinden oluşan interaktif listemizi keşfedin.

Valuation is complex, but we're here to simplify it.

Discover if Noodles might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.