Efsanevi fon yöneticisi Li Lu (Charlie Munger'in desteklediği kişi) bir keresinde şöyle demişti: "En büyük yatırım riski fiyatların oynaklığı değil, kalıcı bir sermaye kaybına uğrayıp uğramayacağınızdır. Dolayısıyla, herhangi bir hisse senedinin ne kadar riskli olduğunu düşündüğünüzde borcu göz önünde bulundurmanız gerektiği açık olabilir, çünkü çok fazla borç bir şirketi batırabilir. Noodles & Company 'nin(NASDAQ:NDLS) bilançosunda borç olduğunu not ediyoruz. Ancak daha önemli olan soru şudur: Bu borç ne kadar risk yaratıyor?

Borç Ne Zaman Tehlikelidir?

Genel olarak konuşmak gerekirse, borç ancak bir şirket sermaye artırarak ya da kendi nakit akışıyla borcunu kolayca ödeyemediğinde gerçek bir sorun haline gelir. Nihayetinde, şirket borcunu geri ödemek için yasal yükümlülüklerini yerine getiremezse, hissedarlar hiçbir şey elde edemeden çekip gidebilirler. Bununla birlikte, daha olağan (ancak yine de pahalı) bir durum, bir şirketin sadece borcu kontrol altına almak için hissedarları ucuz bir hisse fiyatıyla sulandırması gerektiğidir. Yine de seyreltmenin yerini alan borç, yüksek getiri oranlarıyla büyümeye yatırım yapmak için sermayeye ihtiyaç duyan işletmeler için son derece iyi bir araç olabilir. Bir işletmenin ne kadar borç kullandığını değerlendirirken yapılması gereken ilk şey, nakit ve borcuna birlikte bakmaktır.

Noodles için en son analizimize bakın

Noodles Ne Kadar Borç Taşıyor?

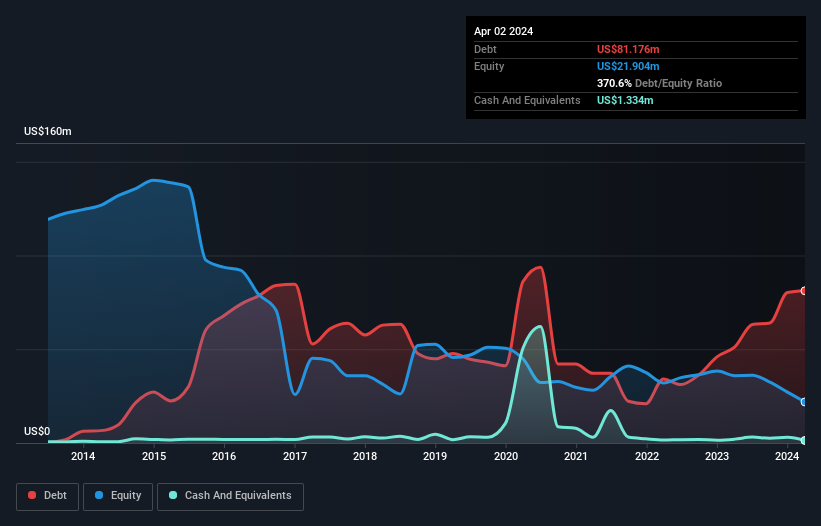

Geçmiş rakamlar için aşağıdaki grafiğe tıklayabilirsiniz, ancak Nisan 2024 itibariyle Noodles'ın bir yıl içinde 51,2 milyon ABD doları artışla 81,2 milyon ABD doları borcu olduğunu göstermektedir. Çok fazla nakdi olmadığı için net borç yaklaşık olarak aynıdır.

Noodles'ın Bilançosu Ne Kadar Sağlıklı?

En son bilanço verileri, Noodles'ın bir yıl içinde vadesi gelen 72,5 milyon ABD$ tutarında yükümlülüğü ve bundan sonra vadesi gelen 266,0 milyon ABD$ tutarında yükümlülüğü olduğunu göstermektedir. Buna karşılık 1,33 milyon ABD$ nakit ve 12 ay içinde vadesi dolacak 4,69 milyon ABD$ alacağı bulunmaktadır. Dolayısıyla, yükümlülüklerinin toplamı nakit ve kısa vadeli alacaklarının toplamından 332,4 milyon ABD$ daha fazladır.

Buradaki eksiklik, 93,0 milyon ABD doları değerindeki şirketin üzerinde, sanki bir çocuk kitaplarla, spor malzemeleriyle ve bir trompetle dolu devasa bir sırt çantasının ağırlığı altında mücadele ediyormuş gibi ağır bir yük oluşturuyor. Bu yüzden hissedarların bunu kesinlikle yakından izlemeleri gerektiğini düşünüyoruz. Günün sonunda, alacaklıları geri ödeme talep ederse Noodles'ın muhtemelen büyük bir yeniden sermayelendirmeye ihtiyacı olacaktır.

Bir şirketin kazanç gücüne göre borç yükünü, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) bölünmesine bakarak ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderini ne kadar kolay karşıladığını (faiz karşılama) hesaplayarak ölçüyoruz. Böylece borcu hem amortisman ve itfa giderleri ile hem de amortisman ve itfa giderleri olmadan kazanca göre değerlendiririz.

Noodles'ın 2,6'lık net borç/FAVÖK oranı bizi endişelendirmese de, 0,47 katlık çok düşük faiz karşılama oranının yüksek kaldıraca işaret ettiğini düşünüyoruz. Görünüşe göre işletme büyük amortisman ve itfa giderlerine maruz kalıyor, bu nedenle belki de borç yükü ilk göründüğünden daha ağırdır, çünkü FAVÖK tartışmalı bir şekilde cömert bir kazanç ölçüsüdür. Borçlanmanın maliyetinin son zamanlarda hissedarların getirilerini olumsuz etkilediği açıkça görülüyor. Daha da kötüsü, Noodles son 12 ayda FVÖK'ünün %71 oranında düştüğünü gördü. Kazançlar bu gidişatı izlemeye devam ederse, bu borç yükünü ödemek bizi yağmurda maraton koşmaya ikna etmekten daha zor olacak. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak nihayetinde Noodles'ın zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki kârlılığı karar verecektir. Eğer geleceğe odaklanıyorsanız, analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Son olarak, bir işletmenin borcunu ödemek için serbest nakit akışına ihtiyacı vardır; muhasebe kârları bunu karşılamaz. Bu nedenle mantıklı adım, gerçek serbest nakit akışıyla eşleşen FVÖK oranına bakmaktır. Noodles, son üç yılda toplamda önemli ölçüde negatif serbest nakit akışı gördü. Yatırımcılar şüphesiz bu durumun zaman içinde tersine dönmesini beklese de, bu durum borç kullanımının daha riskli olduğu anlamına geliyor.

Bizim Görüşümüz

Görünürde, Noodles'ın FVÖK büyüme oranı bizi hisse senedi konusunda kararsız bıraktı ve toplam borç seviyesi yılın en yoğun gecesinde boş bir restorandan daha cazip değildi. Bununla birlikte, FAVÖK'üne dayanarak borçlarını idare etme kabiliyeti endişe verici değil. Yukarıda bahsettiğimiz her şey göz önünde bulundurulduğunda, Noodles'ın ağır bir borç yükü taşıdığını söylemek yanlış olmaz. Arı kıyafeti olmadan bal hasadı yaparsanız, sokulma riskiniz vardır, bu yüzden muhtemelen bu hisseden uzak dururuz. Borç seviyelerini analiz ederken, bilanço başlamak için bariz bir yerdir. Ancak sonuçta her şirket bilanço dışında da riskler içerebilir. Bu amaçla, Noodles'ta tespit ettiğimiz 4 uyarı işaretinin farkında olmalısınız.

Her şey söylendiğinde ve yapıldığında, bazen borca bile ihtiyaç duymayan şirketlere odaklanmak daha kolaydır. Okuyucularımız net borcu sıfır olan büyüme hisselerinin listesine %100 ücretsiz olarak hemen şimdi erişebilirler.

Valuation is complex, but we're here to simplify it.

Discover if Noodles might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.