Howard Marks, hisse fiyatlarındaki dalgalanmalardan endişe etmektense, 'Benim ve tanıdığım her pratik yatırımcının endişe ettiği risk, kalıcı kayıp olasılığıdır' derken bunu çok güzel ifade etmiştir. Bir şirketin ne kadar riskli olduğunu incelerken bilançosunu göz önünde bulundurmak doğaldır, çünkü bir işletme çöktüğünde genellikle borç söz konusu olur. Dollar General Corporation 'ın(NYSE:DG) işinde borç kullandığını görebiliyoruz. Ancak daha önemli olan soru şudur: Bu borç ne kadar risk yaratıyor?

Borç Ne Zaman Sorun Olur?

Borç, işletmelerin büyümesine yardımcı olan bir araçtır, ancak bir işletme borç verenlere ödeme yapamıyorsa, o zaman onların insafına kalır. İşler gerçekten kötüye giderse, borç verenler işletmenin kontrolünü ele geçirebilir. Bununla birlikte, daha yaygın (ancak yine de acı verici) bir senaryo, düşük bir fiyatla yeni öz sermaye toplamak zorunda kalması ve böylece hissedarları kalıcı olarak sulandırmasıdır. Yine de seyreltmenin yerini alan borç, yüksek getiri oranlarıyla büyümeye yatırım yapmak için sermayeye ihtiyaç duyan işletmeler için son derece iyi bir araç olabilir. Borç seviyelerini incelerken, öncelikle hem nakit hem de borç seviyelerini birlikte değerlendiriyoruz.

Dollar General için en son analizimize bakın

Dollar General Ne Kadar Borç Taşıyor?

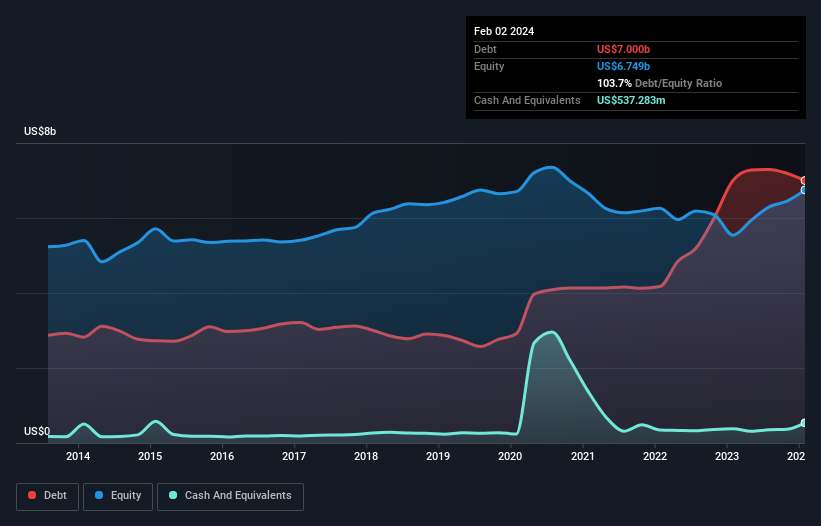

Daha fazla ayrıntı için üzerine tıklayabileceğiniz aşağıdaki grafik, Dollar General'in Şubat 2024'te 7,00 milyar ABD Doları borcu olduğunu gösteriyor; bir önceki yılla hemen hemen aynı. Ancak, bunu dengeleyen 537,3 milyon ABD doları nakit var ve bu da yaklaşık 6,46 milyar ABD doları net borca yol açıyor.

Dollar General'in Yükümlülüklerine Bir Bakış

En son bilançodan Dollar General'ın bir yıl içinde vadesi gelen 6,73 milyar ABD$ tutarında yükümlülüğü ve bunun ötesinde vadesi gelen 17,3 milyar ABD$ tutarında yükümlülüğü olduğunu görebiliyoruz. Öte yandan, 537,3 milyon ABD$ nakit ve bir yıl içinde ödenmesi gereken 112,3 milyon ABD$ değerinde alacağı bulunmaktadır. Yani yükümlülükleri, nakit ve (yakın vadeli) alacaklarının toplamından 23,4 milyar ABD Doları daha fazladır.

Bu, 30,3 milyar ABD$'lık devasa piyasa değerine kıyasla bile bir kaldıraç dağıdır. Bu durum, şirketin bilançosunu acilen desteklemesi gerektiğinde hissedarların büyük ölçüde sulandırılacağını göstermektedir.

Bir şirketin borcunu kazancına göre ölçmek için, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderine (faiz karşılama oranı) bölünmesiyle hesaplanır. Böylece borcu hem amortisman ve itfa giderleri ile hem de amortisman ve itfa giderleri olmadan kazanca göre değerlendiriyoruz.

Dollar General'ın FAVÖK'ün 2,0 katı olan net borcu, borcun zarif bir şekilde kullanıldığını göstermektedir. Son on iki aylık FVÖK'ünün faiz giderlerinin 7,5 katı olması da bu temayla uyumludur. Daha da önemlisi, Dollar General'ın FVÖK'ü son on iki ayda %26 gibi dudak uçuklatan bir oranda düşmüştür. Eğer bu kazanç trendi devam ederse borcunu ödemek, kedileri hız trenine bindirmek kadar kolay olacaktır. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak nihayetinde Dollar General'ın zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki kârlılığı karar verecektir. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analistlerin kâr tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Son olarak, bir işletme borcunu ödemek için serbest nakit akışına ihtiyaç duyar; muhasebe kârları bunu karşılamaz. Bu nedenle, FVÖK'ün ne kadarının serbest nakit akışıyla desteklendiğini kontrol etmeye değer. Son üç yılda Dollar General'ın serbest nakit akışı, FVÖK'ünün %32'sine tekabül ediyor ki bu oran beklediğimizden daha düşük. Konu borç ödemeye geldiğinde bu hiç de iyi değil.

Bizim Görüşümüz

Dollar General'ın FVÖK büyüme oranının hayal kırıklığı yarattığını söyleyecek kadar ileri gidebiliriz. Ancak iyi tarafından bakacak olursak, faiz karşılama oranı iyi bir işaret ve bizi daha iyimser kılıyor. Büyük resme baktığımızda, Dollar General'ın borç kullanımının şirket için riskler yarattığı açıkça görülüyor. Her şey yolunda giderse, bu getirileri artıracaktır, ancak diğer taraftan, borç nedeniyle kalıcı sermaye kaybı riski artmaktadır. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak, tüm yatırım riski bilanço içinde yer almaz - bundan çok uzaktır. Dollar General ile ilgili 4 uyarı işareti tespit ettik ve bunları anlamak yatırım sürecinizin bir parçası olmalıdır.

Günün sonunda, net borcu olmayan şirketlere odaklanmak genellikle daha iyidir. Bu tür şirketlerden oluşan özel listemize (hepsi kâr artışı geçmişine sahip) erişebilirsiniz. Ücretsizdir.

Valuation is complex, but we're here to simplify it.

Discover if Dollar General might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.