Worthington Enterprises, Inc. (NYSE:WOR) Hisse Fiyatı, Kazançları Etrafındaki Duyarlılığa Uyuyor

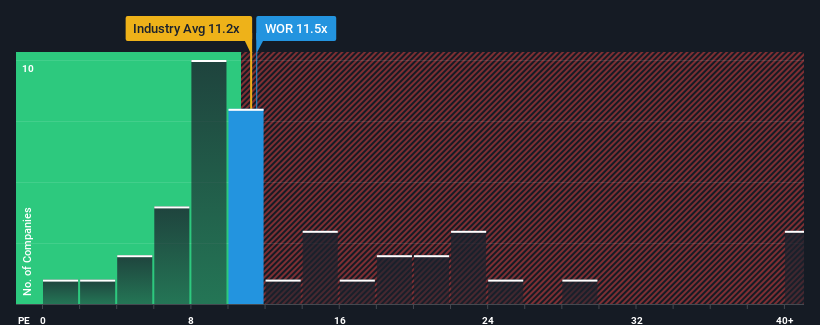

Worthington Enterprises, Inc. şirketinin(NYSE:WOR) 11,5x'lik fiyat/kazanç (veya "F/K") oranı, şirketlerin yaklaşık yarısının 18x'in üzerinde F/K oranlarına sahip olduğu ve hatta 32x'in üzerindeki F/K'ların oldukça yaygın olduğu Amerika Birleşik Devletleri'ndeki piyasaya kıyasla şu anda bir alım gibi görünebilir. Yine de, F/K'nın neden sınırlı olduğuna dair bir açıklama olabileceğinden, sadece görünüş değerini almak akıllıca değildir.

Worthington Enterprises, diğer şirketlerin çoğunun azalan kazançlarına kıyasla pozitif bölgedeki kazanç artışı ile son zamanlarda oldukça iyi durumda. Bir olasılık, yatırımcıların şirketin kazançlarının yakında herkesinki gibi düşeceğini düşünmesi nedeniyle F/K'nın düşük olmasıdır. Şirketten hoşlanıyorsanız, durumun böyle olmamasını umuyor olmalısınız, böylece potansiyel olarak gözden düşmüşken bir miktar hisse senedi alabilirsiniz.

Worthington Enterprises için son analizimizi görüntüleyin

Worthington Enterprises'da Büyüme Var mı?

Worthington Enterprises'ınki kadar düşük bir F/K'yı gerçekten rahat görebileceğiniz tek zaman, şirketin büyümesinin piyasanın gerisinde kalma yolunda olduğu zamandır.

İlk olarak geriye dönüp baktığımızda, şirketin geçen yıl hisse başına kazancını %67 gibi etkileyici bir oranda artırdığını görüyoruz. Yakın zamandaki bu güçlü büyümeye rağmen, üç yıllık EPS'si genel olarak %58 oranında hayal kırıklığı yaratacak şekilde küçüldüğü için hala arayı kapatmakta zorlanıyor. Buna bağlı olarak, hissedarlar orta vadeli kazanç artışı oranları konusunda karamsarlığa kapılmış olabilirler.

Geleceğe baktığımızda, şirketi takip eden dört analistin tahminlerine göre kazanç artışı negatif bölgeye doğru ilerliyor ve önümüzdeki üç yıl boyunca yılda %7,5 oranında azalacak. Bu arada, daha geniş pazarın her yıl %9,9 oranında genişleyeceği tahmin ediliyor ki bu da kötü bir tablo çiziyor.

Bu bilgiler ışığında Worthington Enterprises'ın piyasadan daha düşük bir F/K ile işlem görmesine şaşırmıyoruz. Ancak, daralan kazançların uzun vadede istikrarlı bir F/K'ya yol açması pek olası değildir. Zayıf görünüm hisseleri aşağı çektiği için bu fiyatları korumak bile zor olabilir.

Worthington Enterprises'ın F/K Oranından Ne Öğrenebiliriz?

Tipik olarak, yatırım kararlarını verirken fiyat-kazanç oranlarını çok fazla okumaya karşı uyarırız, ancak diğer piyasa katılımcılarının şirket hakkında ne düşündüğü hakkında çok şey ortaya çıkarabilir.

Tahmin ettiğimiz gibi, Worthington Enterprises'ın analist tahminlerini incelediğimizde, şirketin kazançlarındaki düşüş görünümünün düşük F/K oranına katkıda bulunduğunu gördük. Bu aşamada yatırımcılar, kazançlardaki iyileşme potansiyelinin daha yüksek bir F/K oranını haklı çıkaracak kadar büyük olmadığını düşünüyor. Bu koşullar iyileşmediği sürece, hisse fiyatı için bu seviyelerde bir bariyer oluşturmaya devam edecektir.

Geçit törenine çok fazla yağmur yağdırmak istemiyoruz, ancak Worthington Enterprises için dikkat etmeniz gereken 3 uyarı işareti bulduk (1 tanesi önemli!).

Bu riskler Worthington Enterprises hakkındaki görüşünüzü yeniden gözden geçirmenize neden oluyorsa, başka neler olduğuna dair bir fikir edinmek için interaktif yüksek kaliteli hisse senetleri listemizi keşfedin.

Valuation is complex, but we're here to simplify it.

Discover if Worthington Enterprises might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.