Bazıları bir yatırımcı olarak risk hakkında düşünmenin en iyi yolunun borçtan ziyade volatilite olduğunu söylüyor, ancak Warren Buffett ünlü bir sözünde 'Volatilite riskle eş anlamlı olmaktan çok uzaktır' demiştir. Görünüşe göre akıllı para, bir şirketin ne kadar riskli olduğunu değerlendirirken borcun - ki bu genellikle iflaslarla ilgilidir - çok önemli bir faktör olduğunu biliyor. Whirlpool Corporation 'ın(NYSE:WHR) işinde borç kullandığını görebiliyoruz. Ancak hissedarlar borç kullanımı konusunda endişelenmeli mi?

Borç Ne Zaman Tehlikelidir?

Borç ve diğer yükümlülükler, serbest nakit akışıyla ya da cazip bir fiyattan sermaye artırarak bu yükümlülükleri kolayca yerine getiremediğinde bir işletme için riskli hale gelir. En kötü senaryoda, bir şirket alacaklılarına ödeme yapamazsa iflas edebilir. Bununla birlikte, daha olağan (ancak yine de pahalı) bir durum, bir şirketin sadece borcu kontrol altına almak için hissedarları ucuz bir hisse fiyatından sulandırması gerektiğidir. Yine de seyreltmenin yerini alan borç, yüksek getiri oranlarıyla büyümeye yatırım yapmak için sermayeye ihtiyaç duyan işletmeler için son derece iyi bir araç olabilir. Bir şirketin borç seviyelerini değerlendirirken atılacak ilk adım, nakit ve borcu birlikte ele almaktır.

Whirlpool için en son analizimize göz atın

Whirlpool'un Borcu Ne Kadar?

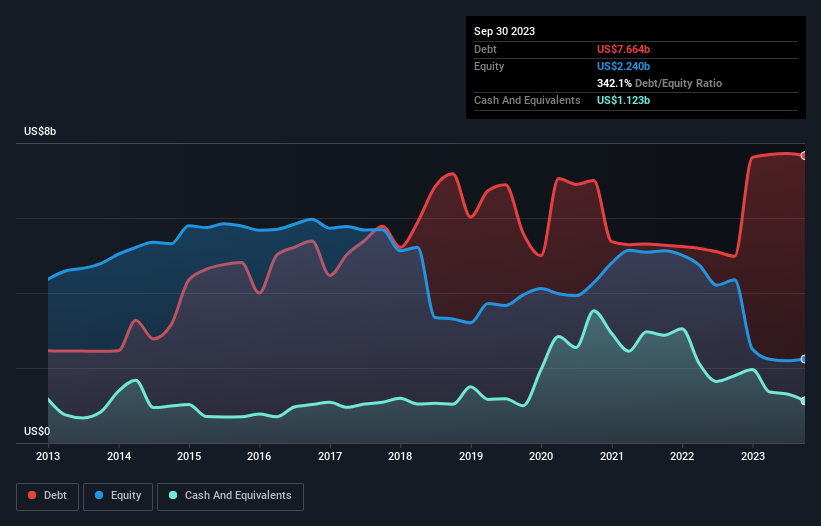

Daha fazla ayrıntı için üzerine tıklayabileceğiniz aşağıdaki görsel, Eylül 2023'te Whirlpool'un bir yıl içinde 4,98 milyar ABD dolarından 7,66 milyar ABD doları borcu olduğunu göstermektedir. Ancak, 1,12 milyar ABD$ nakit rezervine sahip olduğu için net borcu yaklaşık 6,54 milyar ABD$ ile daha azdır.

Whirlpool'un Bilançosu Ne Kadar Sağlıklı?

Raporlanan son bilançoya göre, Whirlpool'un 12 ay içinde ödenmesi gereken 7,02 milyar ABD$ ve 12 aydan uzun vadede ödenmesi gereken 7,63 milyar ABD$ tutarında yükümlülüğü bulunmaktadır. Bu yükümlülükleri dengeleyen 1,12 milyar ABD$ nakit ve 12 ay içinde ödenmesi gereken 1,84 milyar ABD$ değerinde alacakları bulunmaktadır. Dolayısıyla, nakit ve yakın vadeli alacaklarının toplamından 11,7 milyar ABD Doları daha fazla yükümlülüğe sahiptir.

Bu açık, ölümlülerin üzerinde yükselen bir dev gibi 6,24 milyar ABD doları değerindeki şirketin üzerine gölge düşürmektedir. Bu yüzden hissedarların bunu kesinlikle yakından izlemeleri gerektiğini düşünüyoruz. Günün sonunda Whirlpool, alacaklılarının geri ödeme talep etmesi durumunda muhtemelen büyük bir yeniden sermayelendirmeye ihtiyaç duyacaktır.

Bir şirketin kazanç gücüne göre borç yükünü, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) bölünmesine bakarak ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderini ne kadar kolay karşıladığını (faiz karşılama) hesaplayarak ölçüyoruz. Böylece borcu hem amortisman ve itfa giderleri ile hem de amortisman ve itfa giderleri olmadan kazanca göre değerlendiriyoruz.

Whirlpool'un borcu FAVÖK'ünün 4,5 katıdır ve FVÖK'ü faiz giderini 3,3 katından fazla karşılamaktadır. Birlikte ele alındığında bu, borç seviyelerinin yükseldiğini görmek istemesek de, mevcut kaldıraç oranıyla başa çıkabileceğini düşündüğümüz anlamına geliyor. Daha da kötüsü, Whirlpool'un FVÖK'ü son 12 ayda %36 oranında düştü. Eğer kazançlar bu şekilde devam ederse, bu borç yükünü ödemek bizi yağmur altında maraton koşmaya ikna etmekten daha zor olacaktır. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak Whirlpool'un ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan, her şeyden çok gelecekteki kazançlarıdır. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analist kar tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Son olarak, bir işletme borcunu ödemek için serbest nakit akışına ihtiyaç duyar; muhasebe kârları bunu karşılamaz. Bu nedenle, FVÖK'ün ne kadarının serbest nakit akışıyla desteklendiğini kontrol etmeye değer. Son üç yılda Whirlpool, beklediğimiz gibi, FVÖK'ünün %51'ine denk gelen sağlam bir serbest nakit akışı üretti. Bu soğuk nakit, istediği zaman borcunu azaltabileceği anlamına geliyor.

Bizim Görüşümüz

Açıkçası hem Whirlpool'un FVÖK büyüme oranı hem de toplam yükümlülüklerinin üzerinde kalma geçmişi bizi borç seviyeleri konusunda oldukça rahatsız ediyor. Bununla birlikte, FVÖK'ü serbest nakit akışına dönüştürme kabiliyeti o kadar da endişe verici değil. Yukarıda bahsedilen tüm faktörler göz önüne alındığında, Whirlpool'un çok fazla borcu var gibi görünüyor. Bu tür bir risklilik bazıları için sorun değil, ancak kesinlikle bizim teknemizi yüzdürmüyor. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak, tüm yatırım riski bilançoda yer almaz - bundan çok uzaktır. Bu amaçla, Whirlpool'da tespit ettiğimiz 2 uyarı işaretinin farkında olmalısınız.

Borç yükü olmadan kârını artırabilen işletmelere yatırım yapmakla ilgileniyorsanız, bilançosunda net nakit bulunan ve büyüyen işletmelerden oluşan bu ücretsiz listeye göz atın.

Valuation is complex, but we're here to simplify it.

Discover if Whirlpool might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.