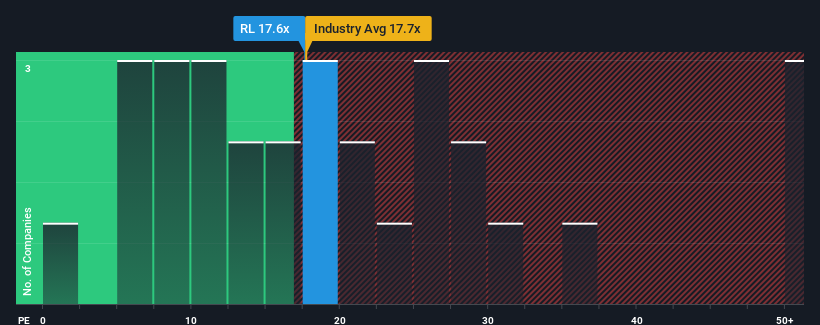

Ralph Lauren Corporation'ın (NYSE:RL) şu anda 17,6x olan fiyat/kazanç (ya da "F/K") oranının, medyan F/K oranının 16x civarında olduğu Amerika Birleşik Devletleri'ndeki piyasaya kıyasla oldukça "orta yollu" göründüğünü söylemek zor değil. Bu durum dikkat çekmese de, eğer F/K oranı makul değilse yatırımcılar potansiyel bir fırsatı kaçırıyor ya da yaklaşan hayal kırıklığını görmezden geliyor olabilir.

Son zamanlarda Ralph Lauren için sevindirici olan, piyasanın kazançlarının tersine dönmesine rağmen kazançlarının artmasıdır. Bir olasılık, yatırımcıların şirketin kazançlarının ileriye dönük olarak daha az dirençli olacağını düşünmeleri nedeniyle F/K'nın ılımlı olmasıdır. Aksi takdirde, mevcut hissedarların hisse fiyatının gelecekteki yönü hakkında iyimser hissetmek için nedenleri vardır.

Ralph Lauren için son analizimize göz atın

Ralph Lauren'in Büyüme Eğilimi Nasıl?

Ralph Lauren'inki gibi bir F/K'yı rahatlıkla görebileceğiniz tek zaman, şirketin büyümesinin piyasayı yakından takip ettiği zamandır.

Geriye dönüp bakıldığında, geçtiğimiz yıl şirketin kâr hanesine %20'lik olağanüstü bir kazanç sağlamıştır. Yine de, EPS toplamda üç yıl öncesine göre neredeyse hiç artmadı, bu da ideal değil. Bu nedenle, şirket için kazanç artışının son zamanlarda tutarsız olduğunu söylemek doğru olur.

Geleceğe bakacak olursak, şirketi takip eden analistlerin tahminlerine göre önümüzdeki üç yıl boyunca kazançların yılda %14 oranında artması bekleniyor. Bu arada, pazarın geri kalanının yılda yalnızca %11 oranında büyüyeceği tahmin ediliyor ki bu da gözle görülür şekilde daha az cazip.

Bunun ışığında, Ralph Lauren'in F/K'sının diğer şirketlerin çoğuyla aynı seviyede olması ilginçtir. Çoğu yatırımcı şirketin gelecekteki büyüme beklentilerine ulaşabileceğine ikna olmamış olabilir.

Ralph Lauren'in F/K'sından Ne Öğrenebiliriz?

Genel olarak tercihimiz, fiyat-kazanç oranının kullanımını piyasanın bir şirketin genel sağlığı hakkında ne düşündüğünü belirlemekle sınırlamaktır.

Ralph Lauren'in analist tahminleri üzerinde yaptığımız inceleme, üstün kazanç görünümünün F/K'sına tahmin ettiğimiz kadar katkıda bulunmadığını ortaya koydu. F/K oranının olumlu görünümle eşleşmesini engelleyen kazançlara yönelik bazı gözlenmemiş tehditler olabilir. Görünüşe göre bazıları gerçekten de kazançlarda istikrarsızlık bekliyor, çünkü bu koşullar normalde hisse fiyatına destek sağlamalıdır.

Her zaman riskleri düşünmelisiniz. Örnek olarak, Ralph Lauren için bilmeniz gereken 1 uyarı işareti tespit ettik.

Elbette, birkaç iyi adaya bakarak harika bir yatırım bulabilirsiniz. Bu nedenle, güçlü bir büyüme geçmişine sahip, düşük F/K ile işlem gören şirketlerin yer aldığı bu ücretsiz listeye bir göz atın.

Valuation is complex, but we're here to simplify it.

Discover if Ralph Lauren might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.