Efsanevi fon yöneticisi Li Lu (Charlie Munger'in desteklediği kişi) bir keresinde şöyle demişti: "En büyük yatırım riski fiyatların oynaklığı değil, kalıcı bir sermaye kaybına uğrayıp uğramayacağınızdır. Bir şirketin ne kadar riskli olduğunu düşündüğümüzde, her zaman borç kullanımına bakmak isteriz, çünkü aşırı borç yükü yıkıma yol açabilir. PVH Corp. şirketinin(NYSE:PVH) bilançosunda borç olduğunu görüyoruz. Ancak bu borç hissedarlar için bir endişe kaynağı mıdır?

Borç Ne Zaman Tehlikelidir?

Borç ve diğer yükümlülükler, serbest nakit akışıyla ya da cazip bir fiyattan sermaye artırarak bu yükümlülükleri kolayca yerine getiremediğinde bir işletme için riskli hale gelir. Nihayetinde, şirket borcunu geri ödemek için yasal yükümlülüklerini yerine getiremezse, hissedarlar ellerinde hiçbir şey olmadan çekip gidebilirler. Bununla birlikte, daha sık (ancak yine de maliyetli) bir durum, bir şirketin sadece bilançosunu desteklemek için hissedarları kalıcı olarak sulandırarak pazarlık taban fiyatlarından hisse ihraç etmesi gerektiğidir. Elbette borç, işletmelerde, özellikle de sermaye yoğun işletmelerde önemli bir araç olabilir. Borç seviyelerini incelerken, öncelikle hem nakit hem de borç seviyelerini birlikte değerlendiriyoruz.

PVH için son analizimizi görüntüleyin

PVH Ne Kadar Borç Taşıyor?

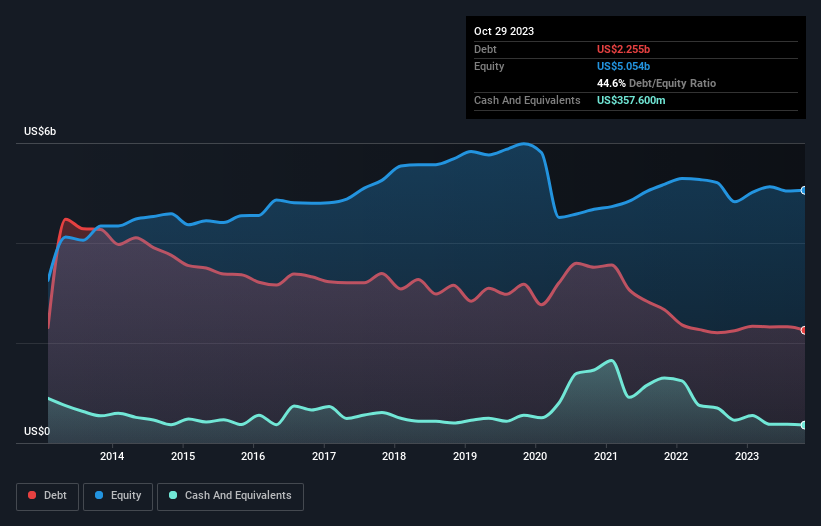

Daha fazla ayrıntı için üzerine tıklayabileceğiniz aşağıdaki grafik, PVH'nin Ekim 2023'te 2,25 milyar ABD Doları borcu olduğunu gösteriyor; bir önceki yılla hemen hemen aynı. Bununla birlikte, bunu dengeleyen 357,6 milyon ABD doları nakit var ve bu da yaklaşık 1,90 milyar ABD doları net borca yol açıyor.

PVH'nin Bilançosu Ne Kadar Güçlü?

Raporlanan son bilançoya göre, PVH'nin 12 ay içinde vadesi gelen 2,85 milyar ABD$ ve 12 aydan sonra vadesi gelen 3,27 milyar ABD$ yükümlülüğü bulunmaktadır. Bu yükümlülükleri dengeleyen 357,6 milyon ABD$ nakit ve 12 ay içinde ödenmesi gereken 1,06 milyar ABD$ değerinde alacakları bulunmaktadır. Yani yükümlülükleri, nakit ve (yakın vadeli) alacaklarının toplamından 4,69 milyar ABD$ daha fazladır.

Bu açık, 6,73 milyar ABD$'lık piyasa değerine kıyasla oldukça büyüktür, dolayısıyla hissedarların PVH'nin borç kullanımına dikkat etmeleri gerektiğini göstermektedir. Kredi verenler bilançoyu desteklemesini talep ederse, hissedarlar muhtemelen ciddi bir sulandırma ile karşı karşıya kalacaktır.

Kazançlara göre borç seviyeleri hakkında bizi bilgilendirmek için iki ana oran kullanırız. Bunlardan ilki net borcun faiz, vergi, amortisman ve itfa öncesi kâra (FAVÖK) bölünmesi, ikincisi ise faiz ve vergi öncesi kârın (FVÖK) faiz giderlerinin kaç katını karşıladığıdır (ya da kısaca faiz karşılama oranı). Bu şekilde, hem borcun mutlak miktarını hem de ödenen faiz oranlarını dikkate alıyoruz.

Borç/FAVÖK oranı 1,7 olan PVH, borcunu ustaca ama sorumlu bir şekilde kullanıyor. Son on iki aylık FVÖK'ünün faiz giderlerinin 9,6 katı olması da bu temayla uyumludur. İyi haber ise PVH'nin FVÖK'ünü on iki ayda %9,7 oranında artırmış olması ki bu da borç geri ödemesine ilişkin endişeleri hafifletecektir. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak nihayetinde PVH'nin zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki kârlılığı karar verecektir. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analist kar tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Ancak son değerlendirmemiz de önemlidir, çünkü bir şirket kağıt üzerindeki karlarla borç ödeyemez; soğuk nakit paraya ihtiyacı vardır. Dolayısıyla, FVÖK'ün karşılık gelen serbest nakit akışına yol açıp açmadığına bakmamız gerekir. Son üç yılda PVH'nin serbest nakit akışı FVÖK'ünün %47'sine tekabül ediyor ki bu oran beklediğimizden daha düşük. Bu zayıf nakit dönüşümü borçlulukla başa çıkmayı daha da zorlaştırıyor.

Bizim Görüşümüz

Bizim analizimize göre PVH'nin faiz karşılama oranı borç konusunda çok fazla sorun yaşamayacağına işaret ediyor. Ancak yukarıda belirttiğimiz diğer faktörler o kadar da cesaret verici değil. Örneğin, toplam yükümlülüklerinin seviyesi bizi borçları konusunda biraz tedirgin ediyor. Tüm bu verilere baktığımızda, PVH'nin borç seviyeleri konusunda biraz temkinli olduğumuzu hissediyoruz. Borcun daha yüksek potansiyel getirileri olsa da, hissedarların borç seviyelerinin hisse senedini nasıl daha riskli hale getirebileceğini kesinlikle göz önünde bulundurmaları gerektiğini düşünüyoruz. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak, tüm yatırım riski bilançoda yer almaz - bundan çok uzaktır. Örnek olarak: PVH için bilmeniz gereken 1 uyarı işareti tespit ettik.

Elbette, borç yükü olmadan hisse senedi satın almayı tercih eden bir yatırımcıysanız, bugün net nakit büyüme hisse senetlerinden oluşan özel listemizi keşfetmekten çekinmeyin.

Valuation is complex, but we're here to simplify it.

Discover if PVH might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.