Efsanevi fon yöneticisi Li Lu (Charlie Munger'in desteklediği kişi) bir keresinde şöyle demişti: "En büyük yatırım riski fiyatların oynaklığı değil, kalıcı bir sermaye kaybına uğrayıp uğramayacağınızdır. Dolayısıyla, herhangi bir hisse senedinin ne kadar riskli olduğunu düşündüğünüzde borcu göz önünde bulundurmanız gerektiği açık olabilir, çünkü çok fazla borç bir şirketi batırabilir. Polaris Inc. şirketinin(NYSE:PII) bilançosunda borç olduğunu görüyoruz. Peki bu borç hissedarlar için bir endişe kaynağı mı?

Borç Neden Risk Getirir?

Borç ve diğer yükümlülükler, serbest nakit akışıyla ya da cazip bir fiyattan sermaye artırarak bu yükümlülükleri kolayca yerine getiremediğinde bir işletme için riskli hale gelir. En kötü senaryoda, bir şirket alacaklılarına ödeme yapamazsa iflas edebilir. Bununla birlikte, daha olağan (ancak yine de pahalı) bir durum, bir şirketin sadece borcu kontrol altına almak için hissedarları ucuz bir hisse fiyatından sulandırması gerektiğidir. Yine de seyreltmenin yerini alan borç, yüksek getiri oranlarıyla büyümeye yatırım yapmak için sermayeye ihtiyaç duyan işletmeler için son derece iyi bir araç olabilir. Bir işletmenin ne kadar borç kullandığını değerlendirirken yapılması gereken ilk şey, nakit ve borcuna birlikte bakmaktır.

Polaris için en son analizimizi görüntüleyin

Polaris Ne Kadar Borç Taşıyor?

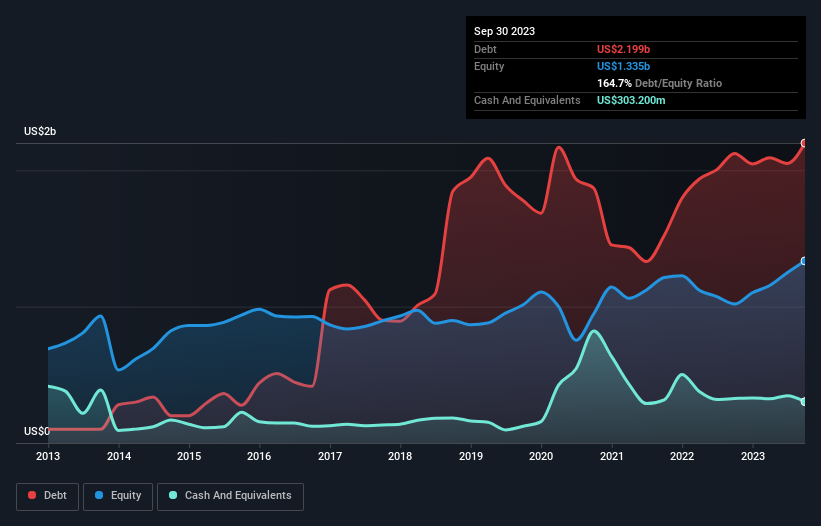

Daha fazla ayrıntı için üzerine tıklayabileceğiniz aşağıdaki grafik, Polaris'in Eylül 2023'te 2,20 milyar ABD Doları borcu olduğunu göstermektedir; bir önceki yılla hemen hemen aynı. Bununla birlikte, 303,2 milyon ABD doları nakit parası da vardı ve bu nedenle net borcu 1,90 milyar ABD dolarıdır.

Polaris'in Bilançosu Ne Kadar Güçlü?

En son bilanço verilerine odaklandığımızda, Polaris'in 12 ay içinde vadesi dolacak 2,44 milyar ABD$ tutarında yükümlülüğü ve bunun ötesinde vadesi dolacak 1,96 milyar ABD$ tutarında yükümlülüğü olduğunu görebiliriz. Öte yandan, 303,2 milyon ABD$ nakit ve bir yıl içinde ödenmesi gereken 519,0 milyon ABD$ değerinde alacağı bulunmaktadır. Yani yükümlülükleri, nakit ve (yakın vadeli) alacaklarının toplamından 3,58 milyar ABD$ daha fazladır.

Bu açık, şirketin 5,17 milyar ABD$'lık piyasa değerine kıyasla oldukça büyüktür, dolayısıyla hissedarların Polaris'in borç kullanımına dikkat etmeleri gerektiğini göstermektedir. Bu durum, şirketin bilançosunu aceleyle desteklemesi gerektiğinde hissedarların büyük ölçüde sulandırılacağını gösteriyor.

Bir şirketin borcunu kazancına göre ölçmek için, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) bölünmesini ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderine (faiz karşılama oranı) bölünmesini hesaplıyoruz. Bu yaklaşımın avantajı, hem mutlak borç miktarını (net borcun FAVÖK'e oranı ile) hem de bu borçla ilişkili fiili faiz giderlerini (faiz karşılama oranı ile) dikkate almamızdır.

Polaris'in net borcu FAVÖK'ün 1,8 katı, ki bu çok fazla değil, ancak FAVÖK'ün faiz giderinin yalnızca 7,0 katı olması nedeniyle faiz karşılama oranı biraz düşük görünüyor. Bu bizi çok fazla endişelendirmese de, faiz ödemelerinin bir miktar yük olduğunu gösteriyor. Polaris, geçen yılki %15'lik FVÖK artışını bu yıl da sürdürebilirse, borç yükünü daha kolay yönetebilecektir. Borç seviyelerini analiz ederken, bilanço başlangıç için en uygun yerdir. Ancak Polaris'in ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan her şeyden çok gelecekteki kazançlarıdır. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analistlerin kâr tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Son olarak, bir işletme borcunu ödemek için serbest nakit akışına ihtiyaç duyar; muhasebe kârları bunu karşılamaz. Bu nedenle, FVÖK'ün ne kadarının serbest nakit akışıyla desteklendiğini kontrol etmeye değer. Son üç yıla bakıldığında Polaris'in serbest nakit akışının FVÖK'ünün %23'ünü oluşturduğu görülüyor ki bu oran beklediğimizden daha zayıf. Bu zayıf nakit dönüşümü, borçlulukla başa çıkmayı daha zor hale getiriyor.

Bizim Görüşümüz

Polaris'in FVÖK'ünün serbest nakit akışına dönüşümü bizi duraklatsa da, FVÖK büyüme oranı ve faiz karşılığı borç yükünün üstesinden gelebileceğini gösteriyor. Yukarıda bahsedilen tüm açılardan bakıldığında, Polaris'in borcu nedeniyle biraz riskli bir yatırım olduğu görülüyor. Bu mutlaka kötü bir şey değildir, çünkü kaldıraç özkaynak getirisini artırabilir, ancak farkında olunması gereken bir şeydir. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak, tüm yatırım riski bilançoda yer almaz - bundan çok uzaktır. Örnek olarak: Polaris için bilmeniz gereken 2 uyarı işareti tespit ettik ve bunlardan 1 tanesi göz ardı edilemez.

Her şey söylendiğinde ve yapıldığında, bazen borca bile ihtiyaç duymayan şirketlere odaklanmak daha kolaydır. Okuyucularımız net borcu sıfır olan büyüme hisselerinin listesine %100 ücretsiz olarak hemen şimdi erişebilirler.

The New Payments ETF Is Live on NASDAQ:

Money is moving to real-time rails, and a newly listed ETF now gives investors direct exposure. Fast settlement. Institutional custody. Simple access.

Explore how this launch could reshape portfolios

Sponsored ContentDeğerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle Polaris 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.