Warren Buffett'ın ünlü bir sözü vardır: "Volatilite riskle eş anlamlı olmaktan çok uzaktır. Bir şirketin ne kadar riskli olduğunu incelerken bilançosunu göz önünde bulundurmak doğaldır, çünkü bir işletme çöktüğünde genellikle borç söz konusu olur. Acushnet Holdings Corp.(NYSE:GOLF)'un bilançosunda borç olduğunu not ediyoruz. Ancak asıl soru, bu borcun şirketi riskli hale getirip getirmediğidir.

Borç Ne Zaman Tehlikelidir?

Genel olarak konuşmak gerekirse, borç ancak bir şirket sermaye artırarak ya da kendi nakit akışıyla kolayca ödeyemediğinde gerçek bir sorun haline gelir. En kötü senaryoda, bir şirket alacaklılarına ödeme yapamazsa iflas edebilir. Bununla birlikte, daha yaygın (ancak yine de acı verici) bir senaryo, düşük bir fiyatla yeni öz sermaye toplamak zorunda kalması ve böylece hissedarları kalıcı olarak sulandırmasıdır. Elbette pek çok şirket büyümeyi finanse etmek için herhangi bir olumsuz sonuç olmaksızın borç kullanmaktadır. Borç seviyelerini incelerken öncelikle hem nakit hem de borç seviyelerini birlikte ele alıyoruz.

Acushnet Holdings için son analizimizi görüntüleyin

Acushnet Holdings'in Net Borcu Nedir?

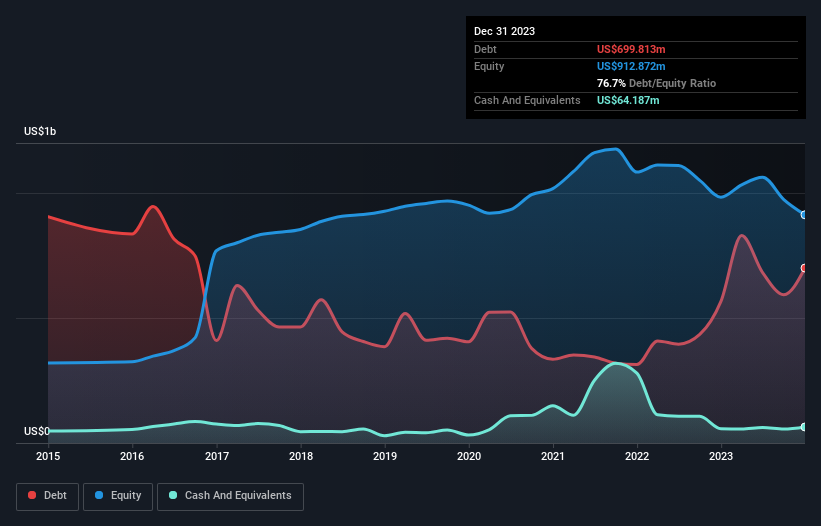

Geçmiş rakamlar için aşağıdaki grafiğe tıklayabilirsiniz, ancak Aralık 2023 itibariyle Acushnet Holdings'in bir yıl içinde 566,6 milyon ABD doları artışla 699,8 milyon ABD doları borcu olduğunu göstermektedir. Bununla birlikte, 64,2 milyon ABD$ nakit rezervine sahip olduğundan, net borcu yaklaşık 635,6 milyon ABD$ ile daha azdır.

Acushnet Holdings'in Bilançosu Ne Kadar Güçlü?

Raporlanan son bilançoya göre Acushnet Holdings'in vadesi 12 ay içinde dolacak 451,1 milyon ABD$ ve vadesi 12 aydan uzun olan 832,7 milyon ABD$ tutarında yükümlülüğü bulunmaktadır. Bu yükümlülükleri dengeleyen 64,2 milyon ABD$ nakit ve 12 ay içinde ödenmesi gereken 201,4 milyon ABD$ değerinde alacakları bulunmaktadır. Dolayısıyla yükümlülükleri, nakit ve kısa vadeli alacaklarının toplamından 1,02 milyar ABD$ daha fazladır.

Bu çok fazla gibi görünse de, Acushnet Holdings'in piyasa değeri 4,07 milyar ABD doları olduğu için o kadar da kötü değil ve bu nedenle gerekirse sermaye artırarak bilançosunu güçlendirebilir. Ancak yine de borç ödeme kabiliyetine yakından bakmakta fayda var.

Bir şirketin kazanç gücüne göre borç yükünü, net borcunun faiz, vergi, amortisman ve itfa öncesi karına (FAVÖK) bölünmesine bakarak ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderini ne kadar kolay karşıladığını (faiz karşılama) hesaplayarak ölçüyoruz. Bu şekilde, hem borcun mutlak miktarını hem de borç için ödenen faiz oranlarını dikkate alıyoruz.

Acushnet Holdings'in FAVÖK'ün 2,0 katı değerinde net borcu var, bu çok fazla değil, ancak FVÖK'ün faiz giderinin yalnızca 6,8 katı olması nedeniyle faiz karşılama oranı biraz düşük görünüyor. Bu bizi çok fazla endişelendirmese de, faiz ödemelerinin bir miktar yük olduğunu gösteriyor. Acushnet Holdings'in son on iki ayda FVÖK'ünü %3,1 oranında artırdığını gördük. Bu inanılmaz olmaktan çok uzak ancak borç ödeme söz konusu olduğunda iyi bir şey. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak nihayetinde Acushnet Holdings'in zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki kârlılığı karar verecektir. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analist kâr tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Ancak son düşüncemiz de önemlidir, çünkü bir şirket kağıt üzerindeki karlarla borç ödeyemez; soğuk nakit paraya ihtiyacı vardır. Bu nedenle, FVÖK'ün ne kadarının serbest nakit akışıyla desteklendiğini kontrol etmeye değer. Son üç yılda Acushnet Holdings'in serbest nakit akışı, FVÖK'ünün %44'üne tekabül ediyor ki bu oran beklediğimizden daha düşük. Konu borç ödemeye geldiğinde bu pek de iyi değil.

Bizim Görüşümüz

Acushnet Holdings'in faiz karşılama oranı, FVÖK büyüme oranı gibi bu analizde gerçek bir pozitifti. Bununla birlikte, FVÖK'ün serbest nakit akışına dönüştürülmesi bizi bilanço üzerinde gelecekte oluşabilecek risklere karşı biraz hassaslaştırıyor. Yukarıda bahsedilen tüm faktörleri göz önünde bulundurduğumuzda, Acushnet Holdings'in borç kullanımı konusunda biraz temkinli davranıyoruz. Borcun daha yüksek potansiyel getirileri olsa da, hissedarların borç seviyelerinin hisseyi nasıl daha riskli hale getirebileceğini kesinlikle göz önünde bulundurmaları gerektiğini düşünüyoruz. Borç seviyelerini analiz ederken, bilanço başlamak için bariz bir yerdir. Ancak sonuçta, her şirket bilanço dışında var olan riskler içerebilir. Örneğin - Acushnet Holdings'in farkında olmanız gerektiğini düşündüğümüz 2 uyarı işareti var.

Elbette, borç yükü olmadan hisse senedi satın almayı tercih eden bir yatırımcıysanız, bugün özel net nakit büyüme hisse senetleri listemizi keşfetmekten çekinmeyin.

Valuation is complex, but we're here to simplify it.

Discover if Acushnet Holdings might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.