Berkshire Hathaway'den Charlie Munger'in desteklediği harici fon yöneticisi Li Lu, "En büyük yatırım riski fiyatların oynaklığı değil, kalıcı bir sermaye kaybına uğrayıp uğramayacağınızdır," derken bu konuda hiç tereddüt etmiyor. Görünüşe göre akıllı para, bir şirketin ne kadar riskli olduğunu değerlendirirken, genellikle iflaslarda yer alan borcun çok önemli bir faktör olduğunu biliyor. Diğer birçok şirket gibi Acushnet Holdings Corp.(NYSE:GOLF) da borç kullanıyor. Ancak hissedarlar borç kullanımı konusunda endişelenmeli mi?

Borç Ne Zaman Sorun Olur?

Borç, işletme yeni sermaye ya da serbest nakit akışı ile borcunu ödemekte zorlanana kadar bir işletmeye yardımcı olur. Kapitalizmin bir parçası da başarısız işletmelerin bankacıları tarafından acımasızca tasfiye edildiği 'yaratıcı yıkım' sürecidir. Bu çok yaygın olmasa da, borçlu şirketlerin hissedarlarını kalıcı olarak sulandırdığını sık sık görüyoruz çünkü borç verenler onları sıkıntılı bir fiyattan sermaye artırmaya zorluyor. Elbette borç, işletmelerde, özellikle de sermaye yoğun işletmelerde önemli bir araç olabilir. Bir işletmenin ne kadar borç kullandığını değerlendirirken yapılması gereken ilk şey, nakit ve borcuna birlikte bakmaktır.

Acushnet Holdings için son analizimizi görüntüleyin

Acushnet Holdings'in Net Borcu Nedir?

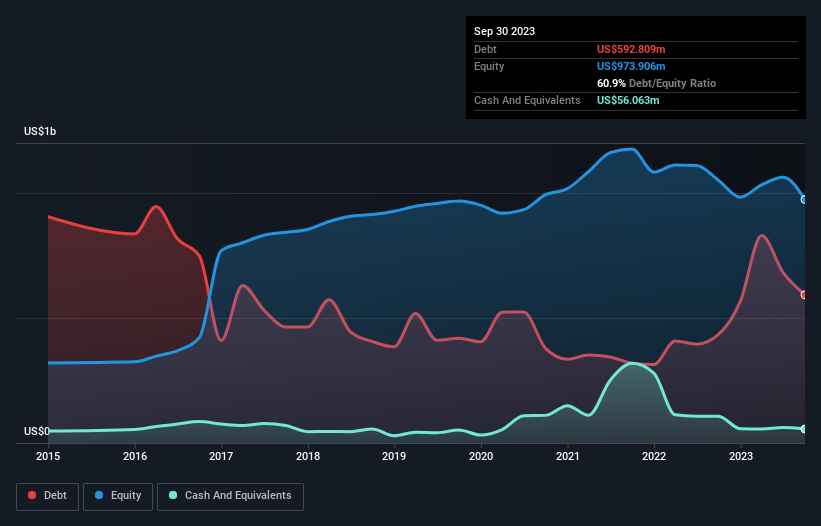

Daha ayrıntılı bilgi için üzerine tıklayabileceğiniz aşağıdaki görsel, Eylül 2023 itibariyle Acushnet Holdings'in bir yıl içinde 434,3 milyon ABD$'ndan 592,8 milyon ABD$'na yükselmiş borcu olduğunu göstermektedir. Bununla birlikte, 56,1 milyon ABD$ nakit rezervine sahip olduğu için net borcu yaklaşık 536,7 milyon ABD$ ile daha azdır.

Acushnet Holdings'in Yükümlülüklerine Bir Bakış

En son bilançodan Acushnet Holdings'in vadesi bir yıl içinde dolacak 856,2 milyon ABD$ tutarında yükümlülüğü ve bunun ötesinde vadesi gelen 380,5 milyon ABD$ tutarında yükümlülüğü olduğunu görebiliyoruz. Buna karşılık 56,1 milyon ABD$ nakit ve 12 ay içinde ödenmesi gereken 335,8 milyon ABD$ alacağı bulunmaktadır. Yani yükümlülüklerinin toplamı, nakit ve kısa vadeli alacaklarının toplamından 844,8 milyon ABD$ daha fazladır.

Acushnet Holdings'in piyasa değeri 3,77 milyar ABD dolarıdır, dolayısıyla ihtiyaç duyulması halinde bilançosunu iyileştirmek için büyük olasılıkla nakit toplayabilir. Ancak yine de borç ödeme kabiliyetine yakından bakmakta fayda var.

Bir şirketin borcunu kazancına göre ölçmek için, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderine (faiz karşılama oranı) bölünmesiyle hesaplanır. Bu şekilde, hem borcun mutlak miktarını hem de borç için ödenen faiz oranlarını dikkate alıyoruz.

Acushnet Holdings'in FAVÖK'ün 1,5 katı olan net borcu, borcun zarif bir şekilde kullanıldığını göstermektedir. Faiz giderlerinin 8,9 katı olan FAVÖK de bu izlenimi kesinlikle ortadan kaldırmıyor. Bunun da ötesinde, Acushnet Holdings son on iki ayda FVÖK'ünü %30 oranında artırmıştır ve bu büyüme borçla başa çıkmayı kolaylaştıracaktır. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak Acushnet Holdings'in ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan, her şeyden çok gelecekteki kazançlarıdır. Eğer geleceğe odaklanmak istiyorsanız, analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Son olarak, vergi memuru muhasebe kârlarına bayılsa da, kredi verenler yalnızca nakit parayı kabul eder. Dolayısıyla, FVÖK'ün serbest nakit akışına yol açıp açmadığına açıkça bakmamız gerekir. Son üç yıla baktığımızda, Acushnet Holdings'in serbest nakit akışının FVÖK'ünün %46'sı kadar olduğunu görüyoruz ki bu oran beklediğimizden daha zayıf. Bu zayıf nakit dönüşümü borçlulukla başa çıkmayı daha da zorlaştırıyor.

Bizim Görüşümüz

Acushnet Holdings'in FVÖK büyüme oranı, Cristiano Ronaldo'nun 14 yaş altı bir kaleciye gol atması kadar kolay bir şekilde borcunun üstesinden gelebileceğini gösteriyor. Ve iyi haber bununla da bitmiyor, çünkü faiz teminatı da bu izlenimi destekliyor! Yukarıdaki faktörleri göz önünde bulundurduğumuzda, Acushnet Holdings'in borç kullanımı konusunda oldukça mantıklı olduğu görülüyor. Bu da hissedar getirilerini artırma umuduyla biraz daha fazla risk üstlendikleri anlamına geliyor. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak sonuçta her şirket bilanço dışında da riskler içerebilir. Örnek olarak: Acushnet Holdings için bilmeniz gereken 3 uyarı işareti tespit ettik ve bunlardan 1'i göz ardı edilmemelidir.

Elbette, borç yükü olmadan hisse senedi satın almayı tercih eden bir yatırımcıysanız, bugün özel net nakit büyüme hisse senetleri listemizi keşfetmekten çekinmeyin.

Valuation is complex, but we're here to simplify it.

Discover if Acushnet Holdings might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.