D.R. Horton'un (NYSE:DHI) %31 YBBO'su, aynı beş yıllık dönemde şirketin kazanç artışını geride bıraktı

Bir şirketten hisse satın aldığınızda, şirketin başarısız olabileceği ve paranızı kaybedebileceğiniz ihtimalini aklınızda tutmanızda fayda var. Ancak işin iyi tarafı, gerçekten iyi bir hisse senedinden %100'den çok daha fazlasını kazanabilirsiniz. Örneğin, D.R. Horton, Inc.(NYSE:DHI) hisse fiyatı son yarım on yılda %265 artmıştır. Çoğu kişi bundan çok mutlu olurdu. Bunun da ötesinde, hisse fiyatı yaklaşık bir çeyrekte %16 arttı. Ancak bu yükselişte piyasanın oldukça canlı olması da etkili olmuş olabilir (90 günde %12 artış).

Geçtiğimiz haftanın D.R. Horton yatırımcıları için kazançlı geçtiği kanıtlandı, bu nedenle şirketin beş yıllık performansını temel unsurların yönlendirip yönlendirmediğini görelim.

D.R. Horton için son analizimizi görüntüleyin

Piyasaların bazen verimli olduğu inkar edilemez, ancak fiyatlar her zaman temel iş performansını yansıtmaz. Bir şirketin piyasa algısının nasıl değiştiğini değerlendirmenin kusurlu ama basit bir yolu, hisse başına kazançtaki (EPS) değişim ile hisse fiyatı hareketini karşılaştırmaktır.

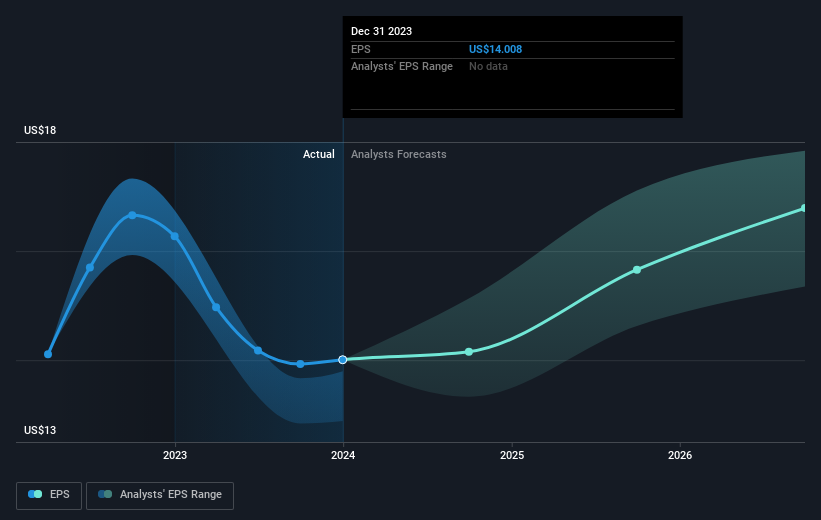

D.R. Horton, yarım on yıl boyunca hisse başına kazancını yılda %28 oranında artırmayı başarmıştır. Dolayısıyla, EPS büyüme oranı, yıllık %30'luk yıllık hisse fiyatı kazancına oldukça yakındır. Bu da yatırımcıların şirkete yönelik hissiyatının çok fazla değişmediğini gösteriyor. Aksine, hisse fiyatı yaklaşık olarak EPS büyümesini takip etmiştir.

EPS'nin zaman içinde nasıl değiştiğini aşağıdaki resimde görebilirsiniz (tam değerleri görmek için grafiğe tıklayın).

D.R. Horton'un kazançları, gelirleri ve nakit akışı hakkındaki bu ücretsiz interaktif rapor, hisse senedini daha fazla araştırmak istiyorsanız başlamak için harika bir yerdir.

Temettüler Ne Olacak?

Hisse fiyatı getirisini ölçmenin yanı sıra, yatırımcılar toplam hissedar getirisini (TSR) de dikkate almalıdır. TSR, temettülerin yeniden yatırıldığı varsayımına dayanarak, temettülerin yanı sıra herhangi bir bölünme veya iskontolu sermaye artırımının değerini de içerir. Dolayısıyla, cömert bir temettü ödeyen şirketler için TSR genellikle hisse fiyatı getirisinden çok daha yüksektir. D.R. Horton'un son 5 yıldaki TSR'si %285'tir ve bu oran daha önce bahsedilen hisse fiyatı getirisini aşmaktadır. Bu büyük ölçüde temettü ödemelerinin bir sonucudur!

Farklı Bir Perspektif

D.R. Horton hissedarlarının geçen yıl %61'lik bir toplam hissedar getirisi elde ettiğini görmek güzel. Buna temettü de dahildir. Bir yıllık TSR beş yıllık TSR'den daha iyi olduğu için (ikincisi yıllık %31), hisse senedinin performansının son zamanlarda iyileştiği görülmektedir. İyimser bir bakış açısına sahip biri, TSR'deki son iyileşmeyi, işin kendisinin zamanla daha iyi hale geldiğinin bir göstergesi olarak görebilir. Hisse fiyatı performansını uzun vadede takip etmek her zaman ilginçtir. Ancak D.R. Horton'u daha iyi anlamak için başka birçok faktörü göz önünde bulundurmamız gerekir. Örneğin riskleri düşünün. Her şirketin riskleri vardır ve biz D.R. Horton için bilmeniz gereken 1 uyarı işareti tespit ettik.

Elbette D.R. Horton satın alınacak en iyi hisse senedi olmayabilir. Bu yüzden bu ücretsiz büyüme hisseleri koleksiyonunu görmek isteyebilirsiniz.

Lütfen bu makalede belirtilen piyasa getirilerinin şu anda Amerikan borsalarında işlem gören hisse senetlerinin piyasa ağırlıklı ortalama getirilerini yansıttığını unutmayın.

Valuation is complex, but we're here to simplify it.

Discover if D.R. Horton might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.