Efsanevi fon yöneticisi Li Lu (Charlie Munger'in desteklediği kişi) bir keresinde şöyle demişti: "En büyük yatırım riski fiyatların oynaklığı değil, kalıcı bir sermaye kaybına uğrayıp uğramayacağınızdır. Dolayısıyla, herhangi bir hisse senedinin ne kadar riskli olduğunu düşündüğünüzde borcu göz önünde bulundurmanız gerektiği açık olabilir, çünkü çok fazla borç bir şirketi batırabilir. Viad Corp 'un(NYSE:VVI) işinde borç kullandığını görebiliyoruz. Ancak daha önemli olan soru şudur: Bu borç ne kadar risk yaratıyor?

Borç Ne Gibi Riskler Getirir?

Borç ve diğer yükümlülükler, serbest nakit akışıyla ya da cazip bir fiyattan sermaye artırarak bu yükümlülükleri kolayca yerine getiremediğinde bir işletme için riskli hale gelir. Nihayetinde, şirket borcunu geri ödemek için yasal yükümlülüklerini yerine getiremezse, hissedarlar ellerinde hiçbir şey olmadan çekip gidebilirler. Bununla birlikte, daha olağan (ancak yine de pahalı) bir durum, bir şirketin sadece borcu kontrol altına almak için hissedarları ucuz bir hisse fiyatıyla sulandırması gerektiğidir. Elbette borç, işletmelerde, özellikle de sermaye yoğun işletmelerde önemli bir araç olabilir. Bir işletmenin ne kadar borç kullandığını değerlendirirken yapılması gereken ilk şey, nakit ve borcuna birlikte bakmaktır.

Viad için en son analizimize bakın

Viad'ın Net Borcu Nedir?

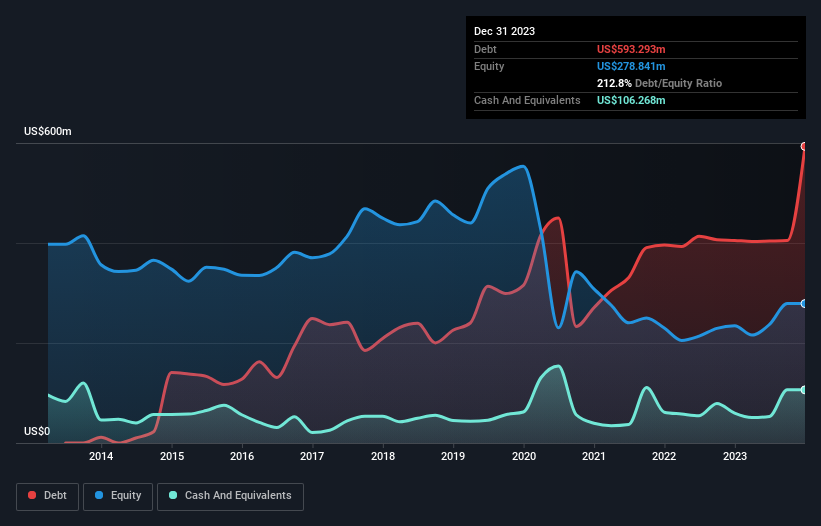

Aşağıda görebileceğiniz gibi, Eylül 2023 sonunda Viad'ın bir yıl önceki 405,2 milyon ABD dolarından 593,3 milyon ABD doları borcu vardı. Daha fazla ayrıntı için resme tıklayın. Bununla birlikte, 106,3 milyon ABD doları nakit parası da vardı ve bu nedenle net borcu 487,0 milyon ABD dolarıdır.

Viad'ın Yükümlülüklerine Bir Bakış

En son bilançodan Viad'ın bir yıl içinde ödenmesi gereken 266,9 milyon ABD$ tutarında yükümlülüğü ve bunun ötesinde ödenmesi gereken 654,8 milyon ABD$ tutarında yükümlülüğü olduğunu görebiliyoruz. Buna karşılık 106,3 milyon ABD doları nakit ve 135,3 milyon ABD doları da 12 ay içinde ödenmesi gereken alacakları bulunmaktadır. Yani yükümlülükleri, nakit ve kısa vadeli alacaklarının toplamından 680,2 milyon ABD$ daha fazladır.

Bu, 746,8 milyon ABD$'lık piyasa değerine kıyasla dağ gibi bir kaldıraç anlamına gelmektedir. Bu durum, şirketin bilançosunu acilen desteklemesi gerektiğinde hissedarların büyük ölçüde sulandırılacağını göstermektedir.

Bir şirketin borcunu kazancına göre ölçmek için, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderine (faiz karşılama oranı) bölünmesiyle hesaplanır. Bu şekilde, hem borcun mutlak miktarını hem de borç için ödenen faiz oranlarını dikkate alıyoruz.

Viad'ın borç/FAVÖK oranı (3,3) bir miktar borç kullandığını gösterirken, faiz karşılama oranı 2,0 ile çok zayıftır ve yüksek kaldıraç oranına işaret etmektedir. Dolayısıyla hissedarlar, faiz giderlerinin son zamanlarda işletmeyi gerçekten etkilediğinin farkında olmalıdır. İyi haber ise Viad'ın son on iki ayda FVÖK'ünü %71 oranında artırmış olması. Tıpkı sütten ağzı yanan yoğurdu üfleyerek yer misali, bu tür bir büyüme şirketin direncini artırarak borç yönetiminde daha becerikli olmasını sağlıyor. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak nihayetinde Viad'ın zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki karlılığı karar verecek. Dolayısıyla, geleceğe odaklanıyorsanız analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Son olarak, bir şirket borcunu muhasebe kârıyla değil, yalnızca nakit parayla ödeyebilir. Bu yüzden her zaman FVÖK'ün ne kadarının serbest nakit akışına dönüştüğünü kontrol ederiz. Son iki yılda Viad, FVÖK'ünün %16'sı kadar serbest nakit akışı yarattı ki bu pek de iç açıcı olmayan bir performans. Bizim için bu kadar düşük nakit dönüşümü, borç ödeme kabiliyeti konusunda biraz paranoya yaratıyor.

Bizim Görüşümüz

Viad'ın ne faiz giderlerini FVÖK ile karşılayabilmesi ne de toplam borçlarının seviyesi bize daha fazla borç alabileceği konusunda güven vermedi. Ancak iyi haber şu ki, FVÖK'ünü kolaylıkla büyütebiliyor gibi görünüyor. Tartışılan tüm faktörleri göz önünde bulundurduğumuzda, Viad'ın borç kullanımıyla bazı riskler aldığı görülüyor. Dolayısıyla, bu kaldıraç özkaynak getirisini artırsa da, buradan arttığını görmek istemeyiz. Borç seviyelerini analiz ederken, bilanço başlangıç için en uygun yerdir. Ancak, tüm yatırım riski bilanço içinde yer almaz - bundan çok uzaktır. Viad ile ilgili 2 uyarı işareti tespit ettik (en azından 1 tanesi göz ardı edilemez) ve bunları anlamak yatırım sürecinizin bir parçası olmalıdır.

Tüm bunlardan sonra, sağlam bir bilançoya sahip hızlı büyüyen bir şirketle daha çok ilgileniyorsanız, gecikmeden net nakit büyüme hisse senetleri listemize göz atın.

Valuation is complex, but we're here to simplify it.

Discover if Pursuit Attractions and Hospitality might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.